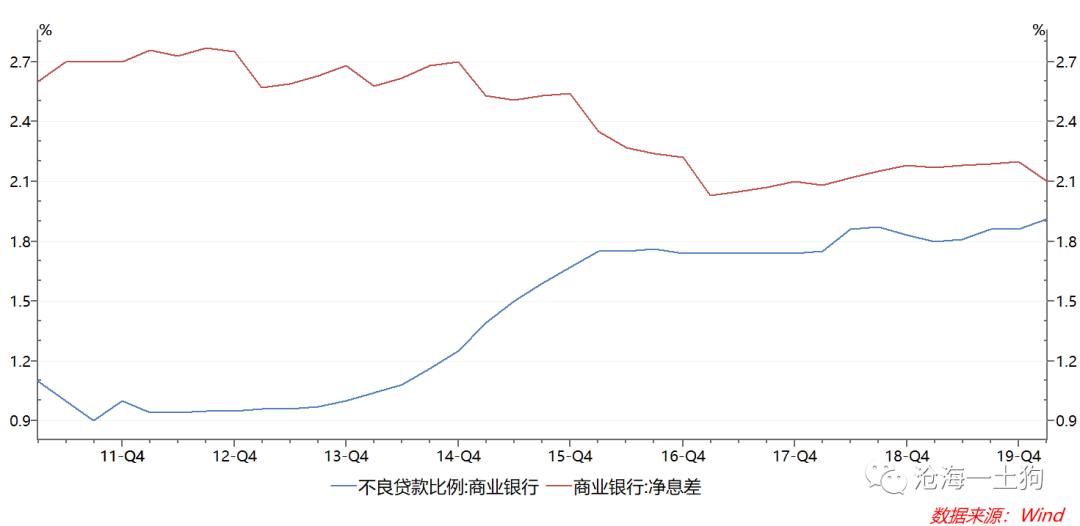

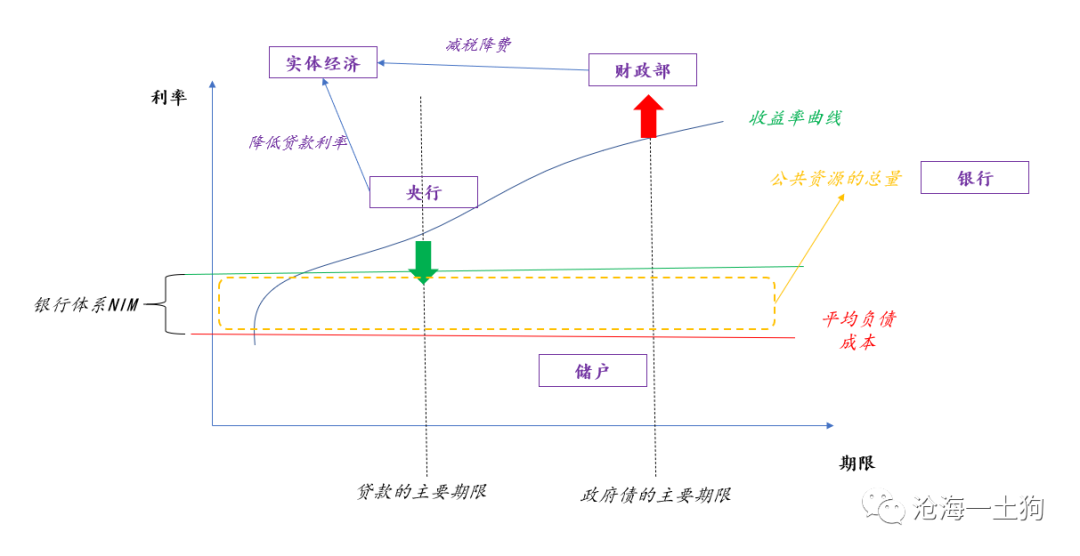

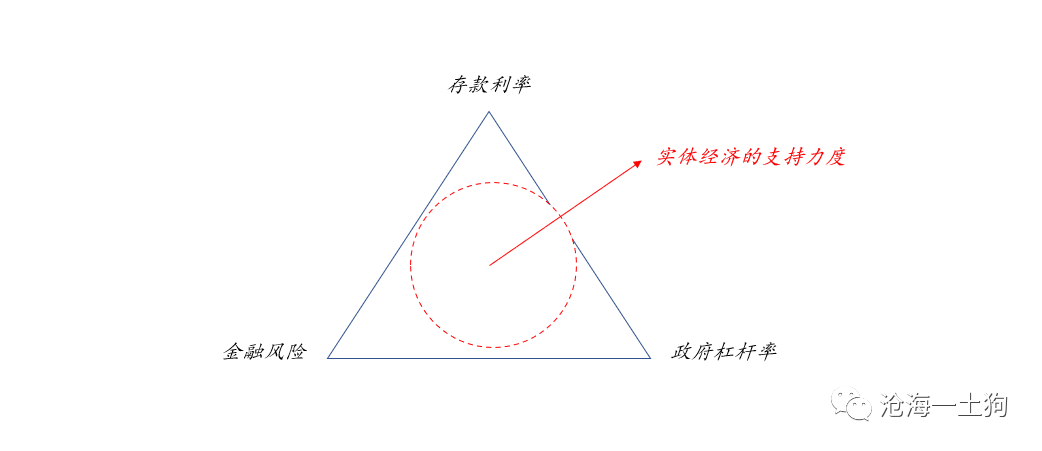

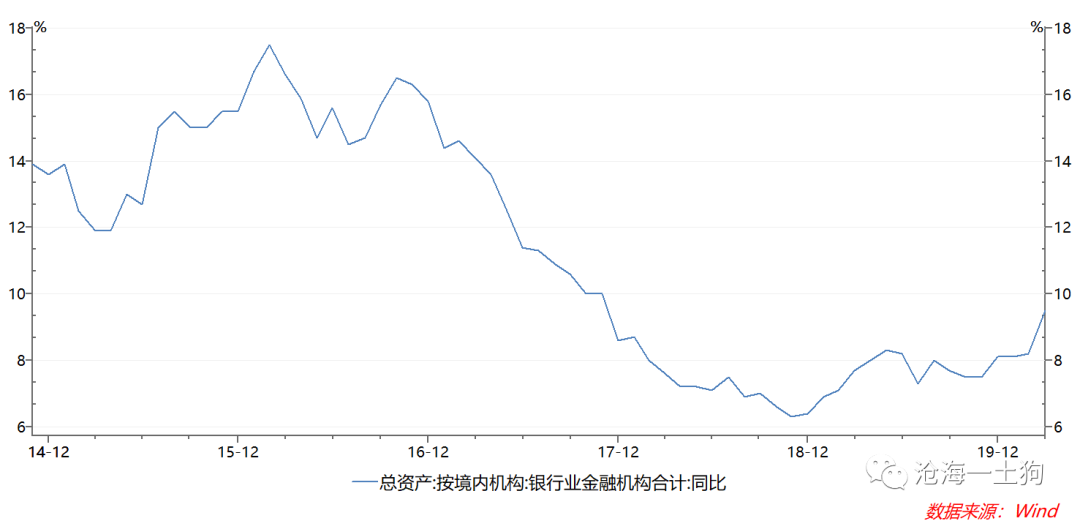

{"ObjectType":101,"Sequence":82,"PreHash":"F73C413649BB127E817029836D8D2729","Content":"\r\n\r\n# 浅谈货币政策的约束\r\n\r\n原创 沧海一土狗 [ 沧海一土狗 ](javascript:void\\(0\\);)\r\n\r\n__ _ _ _ _\r\n\r\n\r\n\r\n** 文/沧海一土狗 ** \r\n\r\n_ ps:2600字 _ ****\r\n\r\n \r\n \r\n\r\n**引子**\r\n\r\n \r\n \r\n\r\n随着两会的临近,市场对货币和财政政策的讨论再度升温,讨论的焦点可以归结为一句话,\r\n\r\n_ 央行要不要采取措施降低财政发债的成本,以及降低到什么程度是合意的。 _\r\n\r\n市场上的讨论很激烈, 甚至有人把现代货币理论拉了出来( _ 简称MMT _ )。\r\n\r\n经观察,我发现,大家似乎更在意财政政策的约束—— _ 发债利率提高导致杠杆率快速提升 _\r\n,但对货币政策的约束却不甚在意。这并不奇怪,欧央行和日本央行长期的低利率政策已经给大家造成了一种错觉, _ 通胀 _ 给货币政策的约束并不是很强。\r\n\r\n事实上,货币政策不仅仅有通胀约束,还有金融风险方面的约束。后者很容易被人们忽视。本文将从金融风险的角度探讨货币政策的边界。\r\n\r\n \r\n\r\n \r\n \r\n\r\n**银行的本质**\r\n\r\n \r\n \r\n\r\n前文《 [ 致命魔术:影子银行的戏法\r\n](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247484686&idx=1&sn=c59badf4985cebdc0673c69cd2d28154&chksm=f9aafb3bcedd722d41fd4d4b8bcba6ebd8d90b80c9df735223aa0be08f0bf85b1c0fef07d3ec&scene=21#wechat_redirect)\r\n》和《 [ 理财新规:影子银行的成佛之路\r\n](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247484704&idx=1&sn=be686cec68cfb1911f5e04289b7d974d&chksm=f9aafb15cedd7203180e122394dfa7b5ad28b4897d6c942d600825b93ad0e26e50a798de869e&scene=21#wechat_redirect)\r\n》复盘了影子银行的发展和监管,并总结出银行的本质:\r\n\r\n_ 1、负债刚兑; _\r\n\r\n_ 2、资产负债期限错配; _\r\n\r\n_ 3、资金池。 _\r\n\r\n理财资金满足上述所有条件,它们是游离于银行资产负债表之外的银行。为此,资管新规有针对性地对这三条作出限制:\r\n\r\n_ 1、净值化; _\r\n\r\n_ 2、限制期限错配程度; _\r\n\r\n_ 3、限制产品滚动续作。 _\r\n\r\n如果我们把银行当成一个大的资金池,就很容易理解 _ “贷款创造存款” _ 的逻辑。客户把一笔贷款放到资金池里,就可以获得低利率高流动性的凭证—— _\r\n存款。 _ 客户获得流动性便利,银行获得高收益资产。\r\n\r\n那么,如何保证这个资金池稳健的长期运作呢? _ 资产端的平均收益至少要高于负债端的平均成本。 _\r\n在这种情况下,时间是资金池的朋友,累积净收益越来越大;否则,累积亏损越来越大。\r\n\r\n如果我们把所有的商业银行看成一个大的资金池,行业平均的净息差( _ NIM _\r\n)就是一个极其关键的系统风险指标,当行业的平均净息差不足以抵偿运营成本和潜在不良,资金池的窟窿会越来越大。 \r\n\r\n \r\n\r\n \r\n \r\n\r\n**金融风险是硬约束**\r\n\r\n \r\n \r\n\r\n信贷资源并非取之不尽用之不竭的公共资源,它是有边界的,他的边界就是银行业的平均净息差扣除平均的运营成本和不良成本。\r\n\r\n新冠疫情爆发以来,银行业为支持实体经济做出了巨大的贡献,代价是信贷公共资源急剧消耗,金融风险积累。\r\n\r\n\r\n央行很明白银行NIM的重要性,所以,它采取了一系列措施降低银行的负债成本: 1、限制银行之间的负债竞争; 2、降准,降低MLF利率;\r\n3、限制非银对银行负债的挤占; 除此之外,央行还降低银行间资金成本,均一化大行和小行的负债成本,避免中小行最先触礁。( _ ps:关于这一点,前文《\r\n_ [ _ 关于央行降低超额准备金利率的一点感想 _\r\n](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247485356&idx=1&sn=85cb278bde84f647ec60ab907fa3b51b&chksm=f9aaf999cedd708f8fba9d474fc28d5ba69fa7ab94adfd9374ad67d400e5188d5c2f56efa489&scene=21#wechat_redirect)\r\n_ 》有讨论 _ ) 当然,央行还有一招来提升银行业的NIM—— _ 降低存款基准利率 _ 。央行对此的态度极其审慎,原因有二: _\r\n1、损害储户的利益,有失公平; _ _ 2、储户会用脚投票,造成金融脱媒。 _ _ \r\n_ _ _ \r\n \r\n\r\n**天底下没有免费的午餐**\r\n\r\n \r\n \r\n\r\n以银行的NIM为分析的核心,我们就可以把各方在刺激政策中的得失看得更清楚。\r\n\r\n\r\n\r\n央行主要通过降低贷款利率支持实体经济,资源的来源是银行的NIM;财政部主要通过减税降费来支持实体经济,资源的来源是政府债的发行。二者分别影响收益率曲线的中间部分和末尾部分。\r\n\r\n央行面临两个对抗式的目标:1、降低实体经济融资成本;2、防止发生金融风险。所以,尽管央行会尽可能地压缩银行的NIM,但也不会无限度地压缩。压缩到极限之后,如果央行想进一步提升对实体经济的支持力度,他会动储户的利益,降低存款基准利益。所以,货币政策的资源有两个来源,\r\n_ 1、商业银行NIM;2、储户利息。 _\r\n\r\n财政也面临两个对抗式的目标:1、减税降费,降低实体经济负担;2、防止政府杠杆率过快提升。如果减税降费力度很大,税收又跟不上,压力就到了杠杆率这一边。如果银行系统对财政的支持力度较低——\r\n_ 银行 _ _ 不买政府债券,只让非银买, _ 政府债的利率会飙升到很高的程度。财政会遭遇本金和利息的双重压力。\r\n\r\n在这种情况下,财政当然会寻求银行系统的支持。由于银行是一个大的资金池, _ 理论上,银行系统可以按照票面利率为0的价格把今年所有的政府债券全都吃掉。 _\r\n但是,银行的负债是有成本的,还要考虑运营成本和不良成本。这样做就是相当于把政府的杠杆压力转化为金融系统的稳定压力。\r\n\r\n> _** 天底下没有免费的午餐,总有人要付出代价。 ** _\r\n\r\n于是,我们可以得到一个三角形,\r\n\r\n金融风险、政府杠杆率和存款利率三个点共同围出一个三角形, _ 三角形的面积决定了对实体经济的支持力度。 _\r\n为了更大程度的支持实体经济,金融系统需要承担更高的风险,政府需要更高的杠杆率,储户需要面临更低的存款利率。 \r\n\r\n \r\n\r\n \r\n \r\n\r\n**现实的案例**\r\n\r\n \r\n \r\n\r\n存款利率和政府杠杆率是比较显性的指标,但金融风险却是隐形的指标, _ 大家永远会有种错觉,货币政策还有很大空间。 _\r\n\r\n事实并非如此,国内国外都有惨痛的经验教训。\r\n\r\n国内方面,2016年之前,影子银行迅速发展,整个金融系统快速扩表,收益率曲线被压缩到极其平坦的程度。为了避免系统风险的进一步积聚,监管机构主导了金融去杠杆,经历了三年痛苦的金融去杠杆,风险才得到了有效的控制。\r\n\r\n\r\n\r\n海外方面,欧央行和日央行是出名的低利率,它们大量购买国债,控制收益率曲线,这极大地损害了金融系统—— _ 银行和保险都完蛋 _\r\n。也就是说,低利率或者负利率政策,代价就是金融系统。\r\n\r\n> _**\r\n> 我有这样一个判断,就是向前看,再过几年,如果哪个国家,特别是哪个主要经济体还保持正常的货币政策,那么这样的经济体应当是全球经济的亮点,也应该是市场所羡慕的地方。\r\n> ** _\r\n>\r\n> _** ——易纲 \r\n> ** _\r\n\r\n行之有效的货币政策,需要健康的金融系统。如果把金融系统的公共资源耗尽了,货币政策再无作用,央行只能绕开金融系统,赤膊下场,不停地QE。 ( _\r\nps:前文《 _ [ _ 如何有效地金融防风险——美国储贷危机的视角 _\r\n](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247485017&idx=1&sn=5b674406f54887ec63613151a7128e7b&chksm=f9aaf86ccedd717a015311ad53b23eb714a6862c2b90570bdeb68baf6a29b57aa9e9842622bd&scene=21#wechat_redirect)\r\n_ 》讨论了央行如何限制金融系统自发的膨胀,防范金融风险。 _ ) \r\n\r\n \r\n\r\n \r\n \r\n\r\n**结束语**\r\n\r\n \r\n \r\n\r\n新冠疫情爆发以来,债券市场走了一波“牛陡”行情,债券投资者还意犹未尽,希望再走一波“牛平”行情。在前文《 [ 债市会走向牛平吗?\r\n](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247485484&idx=1&sn=68b25c8b879509f4a5beb70ae41cbd69&chksm=f9aaf619cedd7f0f3a512c18c669975ac8efb09976401b3cd5d65298d27a712d5b5a6452527c&scene=21#wechat_redirect)\r\n》里,我也分析过,收益率曲线牛平的最主要动力就是央行 _ 出于某种目的 _ 操控收益率曲线,敦促银行大量购买长债。\r\n\r\n但是,如果仅仅从央行的两个核心目标 ( _ 降低实体经济融资成本,防范金融风险 _ ) 来看,陡峭的收益率曲线是最完美的选择。\r\n\r\n综上所述,货币政策对财政政策 _ 有限度的支持 _ 是合意的,但不宜超出金融系统所能承受的极限,更要避免央行直接干商业银行的活儿。\r\n\r\n此外,如果央行不降低存款基准利率,在银行业NIM压到极限的那一刻,债券的牛市就已经结束了。\r\n\r\n> _** 天底下没有免费的午餐,货币和财政政策并非无本之木、无源之水,我们要想想谁是代价,政策空间又有多大。 ** _\r\n\r\n \r\n\r\n_ ps:数据来自wind,图片来自网络 _ \r\n\r\n \r\n\r\nEnd\r\n\r\n \r\n\r\n \r\n\r\n\r\n\r\n苹果用户请扫二维码,安卓用户可点击链接:\r\n\r\n[ 沧海一土狗的知识星球 ]()\r\n\r\n本号唯一的知识星球号\r\n\r\n分享每一篇文章背后的想法和思路\r\n\r\n进行每天市场点评和热点事件点评 \r\n\r\n发表一些最新想法的小短文\r\n\r\n解答读者提问,欢迎参与讨论\r\n\r\n \r\n\r\n \r\n\r\n预览时标签不可点\r\n\r\n修改于\r\n\r\n微信扫一扫 \r\n关注该公众号\r\n\r\n\r\n\r\n\r\n\r\n****\r\n\r\n\r\n\r\n****\r\n\r\n\r\n\r\n× 分析\r\n\r\n 收藏\r\n\r\n","Timestamp":1589904000000,"PublicKey":"02599CB6DADE13FBD4E73D551E1C260E74DD77401BA7AC6B5BDB3A5B202618EC16","Signature":"3045022100F4D8BE4584B916CEC262DB52F8C8E748CF662BF385691D64460745A5BE0E33F8022072172293FF6C0A7C50E091C6A9765D1CAD9598CAAE50A52844A0D387D764FE8D"}

oxo