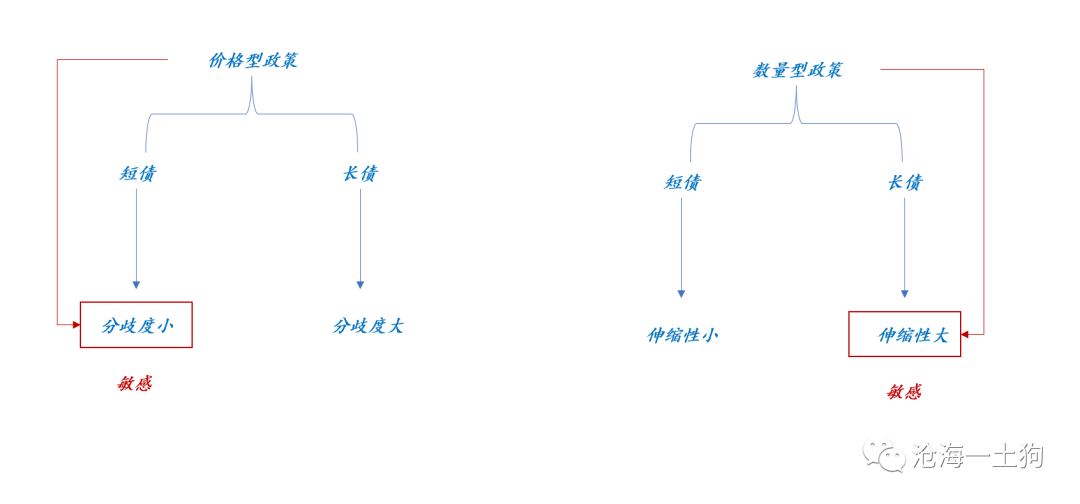

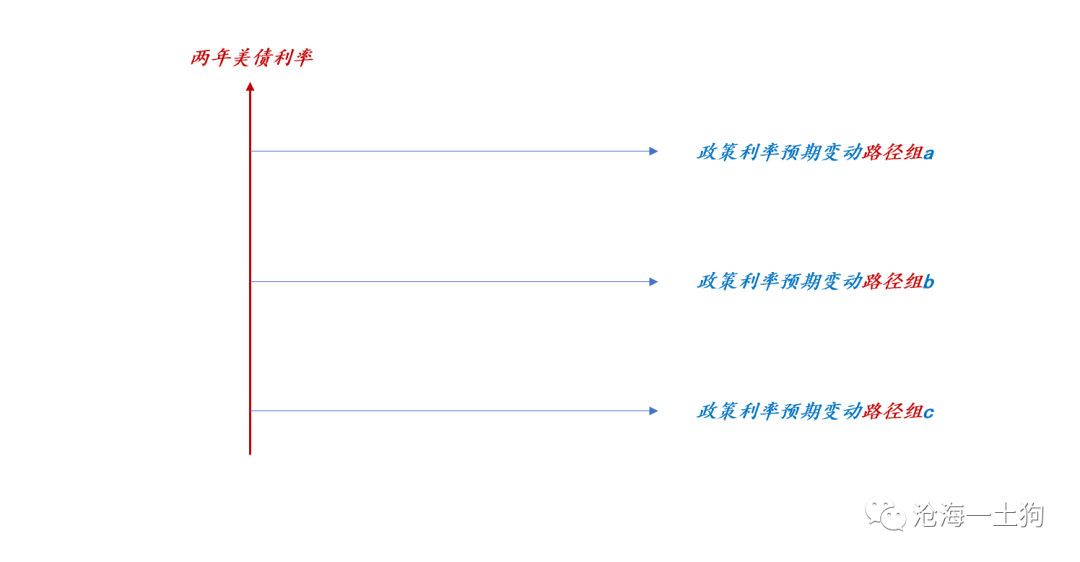

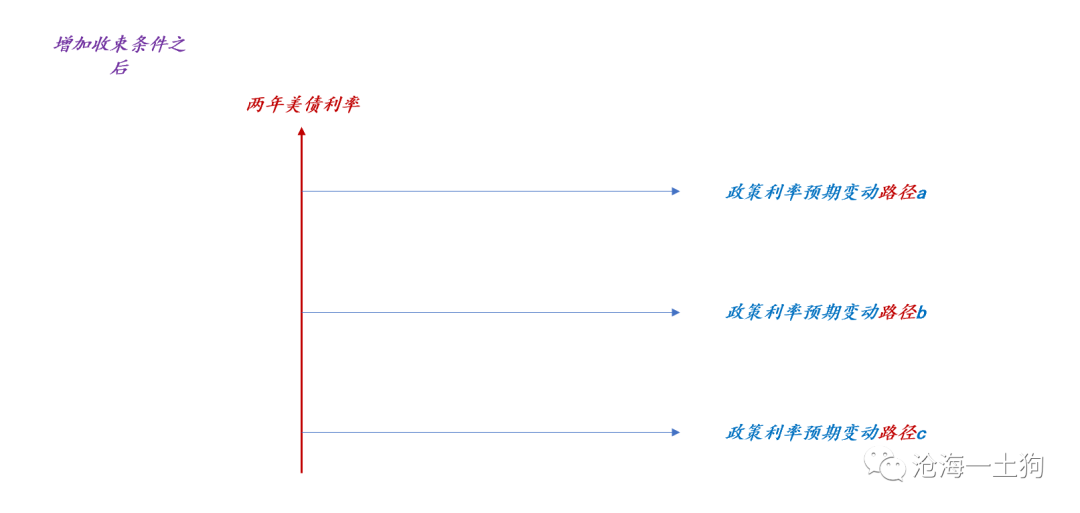

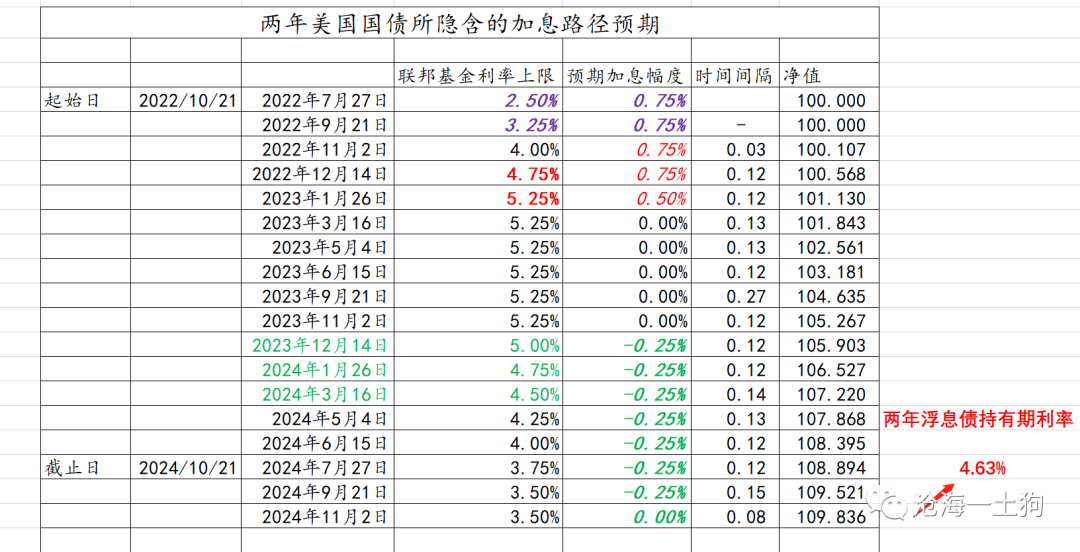

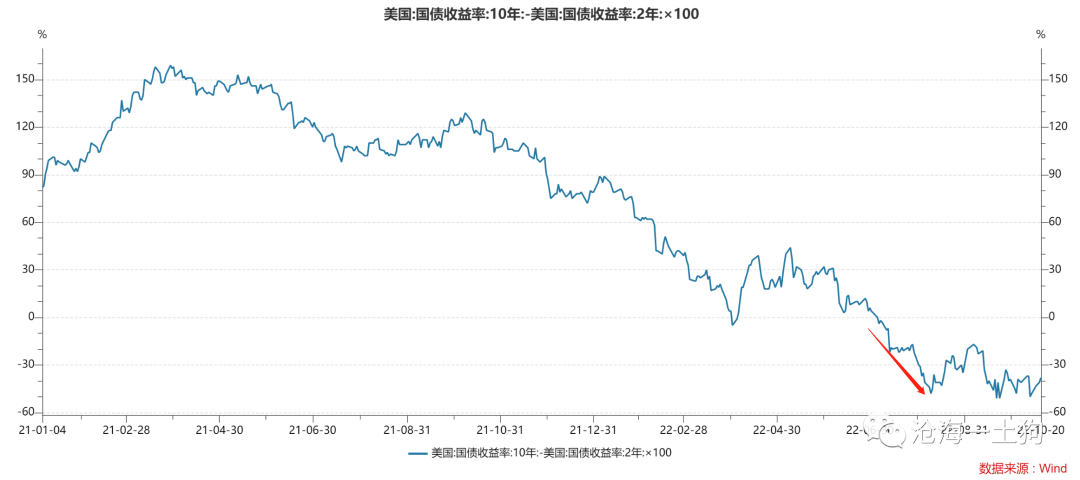

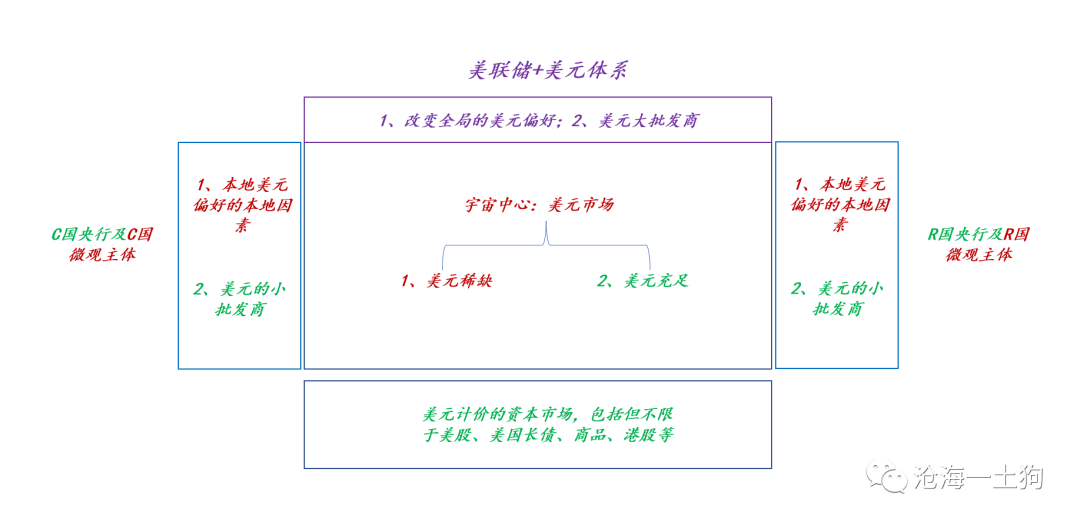

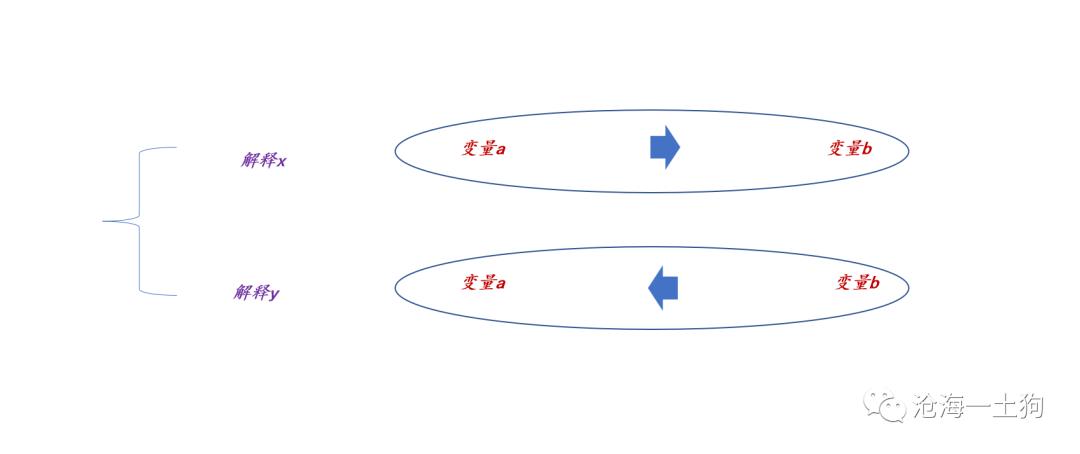

{"ObjectType":101,"Sequence":216,"PreHash":"EF4F340E3BAB1D6B86F017DC2C7DE0B9","Content":"\r\n\r\n# 如何用两年美债跟踪市场的加息预期?\r\n\r\n原创 沧海一土狗 [ 沧海一土狗 ](javascript:void\\(0\\);)\r\n\r\n__ _ _ _ _\r\n\r\n**\r\n\r\n** ** 文/沧海一土狗 **\r\n\r\n_ ps:1800字 _ ****\r\n\r\n \r\n \r\n\r\n**引子**\r\n\r\n \r\n \r\n美国的货币政策进入快速加息阶段以来, **_市场的加_ ** **_息预期_ ** 在投资决策中的权重越来越高,如何正确地跟踪市场的加息预期变得尤为重要。\r\n一般来说,大家都知道跟踪美国债券市场,但是,究竟该跟踪哪个期限的利率是 **_有待澄清_ ** 的一个问题。\r\n当下,一个最为流行的错误是:跟踪十年美债利率。 \r\n\r\n\r\n\r\n很多人把十年美债收益率当成核心,并以此为出发点,做出了不少决策。事实上,这种做法是有问题的。 \r\n\r\n**_这是因为十年美债混杂了太多的其他因素,它不够干净_ ** !\r\n\r\n \r\n \r\n\r\n**为什么是两年美债?**\r\n\r\n \r\n \r\n\r\n熟悉我们框架的朋友都知道,一直以来,我们都是用两年美债来跟踪市场的加息预期,因为它足够干净!\r\n\r\n相关原理请参照《 [ 美联储加息和缩表的不同影响\r\n](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247487290&idx=1&sn=967661fae9988b07e731bbe6dfc833a4&chksm=f9aaf10fcedd781976fd6343b9a61f2c48da09c0cc4731d0319b0a8cd79ba8b0b733b0b7a84b&scene=21#wechat_redirect)\r\n》一文。 \r\n简要来说,短债和长债的差别在于: \r\n**_1、短债的分歧度小,主要反馈了价格型政策的预期路径;_ ** **_2、长债的分歧度大,包括了很多其他因素,另外长债的伸缩性大,对数量型政策敏感;_\r\n** 这个差别可以用下图展示:\r\n\r\n\r\n\r\n综上所述,两年美债有两个优点: **_1、分歧度小;2、伸缩性小。_ ** 正是这两个优点,才使得它更适合跟踪市场的加息预期。\r\n\r\n \r\n \r\n\r\n**利率和路径之间的映射**\r\n\r\n \r\n \r\n选取好期限之后,剩下的工作就是构建 **_两年美债收益率和预期加息路径_ ** 之间的 **_关联_ ** 。 一个基本的思路就是 **_利率平价_\r\n** ,现在我们有两个替代方案: **_1、购入一只两年美债并持有到期;_ ** **_2、不断地在美国货币市场放回购,持续操作两年;_ **\r\n假设市场足够有效,这两个方案的 **_持有期收益_ ** 应该差不多。 于是,我们就有了一个思路,如下图所示,\r\n\r\n\r\n\r\n不同的两年美债对应了不同的 **_政策利率预期变动路径组_ ** 。 思路推进到这里,还是有问题。为什么呢?二者之间的对应性并不会很强,毕竟\r\n**_一个是点,另一个是路径组_ ** 。 于是,我们需要加入一系列约束条件来 **_收束路径组_ ** ,这些收束条件包括但不限于( _\r\nps:如何收束是要考验投资者经验的 _ ): \r\n\r\n**_1、每年议息会议的月份分布;_ **\r\n\r\n**_2、每次加减息的最小步长25bp;_ **\r\n\r\n**_3、每次加减息的最大步长75bp;_ **\r\n\r\n**_4、联储官员的公开讲话;_ **\r\n\r\n这一系列约束会让路径收得很窄,最终就是一条曲线—— **_路径_ ** 。\r\n\r\n也就是说,考虑了实务上的约束之后,映射关系终于变成了 **_点对路径_ ** 。大功告成!\r\n\r\n\r\n\r\n \r\n\r\n \r\n \r\n\r\n**实务测算**\r\n\r\n \r\n \r\n\r\n经过上面的论证,我们终于可以进入实务阶段了。\r\n\r\n\r\n\r\n当下两年美债收益率在4.60%附近,这个收益率对应了什么样的 **_预期路径呢_ ** ?\r\n\r\n\r\n\r\n代入上述的excel表格中一顿操作,我们可以得到以下 **_预期路径_ ** :\r\n\r\n**_1、今年十一月和十二月分别加息75bp;_ **\r\n\r\n**_2、明年一月加息50bp;_ **\r\n\r\n**_3、2023年底开始降息,每次议息会议均降息25bp;_ **\r\n\r\n \r\n\r\n \r\n \r\n\r\n**收益率曲线倒挂的原因**\r\n\r\n \r\n \r\n当我们很清晰地了解了两年美债收益率的 **_本质_ ** 之后,就很容易搞清楚十年和两年美债利差的含义—— **_其他混杂因素_ ** 。\r\n有些时候二者会倒挂,很多非专业人士会 **_以讹传讹地_ ** 说这反馈了经济的衰退预期。 比如现在: \r\n\r\n\r\n\r\n但是,掌握了上述原理之后,我们很容易构造一种倒挂的原因—— **_某种_ ** **_原因的扩表_ ** 。 你十年国债不是对数量敏感吗?只要美元系统\r\n**_加息+扩表_ ** ,收益率曲线不就倒挂了吗? \r\n除了美联储主动操作之外,什么因素会使得系统扩表呢? **_一个因_ ** **_素就是经济下滑,信用萎缩_ **\r\n,站在十年美债的立场上表是扩张的。这就是老营销们经常所说的那种情形。 \r\n还有没有其他因素呢? **_当然有!非美央行为了维护本国币值抛售美元的行为,也会导致扩表。_ ** 《 [ 美元吞吐的微观机制以及非美货币战略的一些展望\r\n](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247487914&idx=1&sn=077dab911e80bd42aee64ae04c134111&chksm=f9aaef9fcedd6689fe646a95a0e8340518a23108cd0140c47db5a61ed7c19eaaf50699c46719&scene=21#wechat_redirect)\r\n》一文,讲的就是这个故事。 \r\n\r\n\r\n\r\n什么意思呢?强势美元之下,美债收益率曲线倒挂几乎是一个必然。这是因为非美央行会或多或少地下场维持秩序, **_间接地延缓十年美债收益率的上行_ ** 。\r\n\r\n但是,老营销只知其然不知其所以然,强行贴标签——倒挂程度加深就意味着衰退程度加深。 \r\n\r\n事实上, **_倒挂只意味着系统在走“加息扩表”_ ** ,至于为什么扩表要 **_具体问题具体分析_ **\r\n,是因为信用收缩?还是因为非美央行抛储?亦或是其他什么原因。 \r\n\r\n \r\n\r\n \r\n \r\n\r\n**结束语**\r\n\r\n \r\n \r\n在这里,再次强调一点, **_干净的变量才能作为解释变量,混杂的变量只能作为被解释变量_ ** 。\r\n十年美债收益率是一个混杂变量,算中美十年收益率之差是混杂的混杂。所以,这些人的分析从源头上就错了。错得极其离谱。 \r\n基于混杂变量,无法得出正确的解释,是一个再正常不过的现象了。 \r\n**_经济解释_ ** 最大的难点在于, **_从a到b和从b到a,都有道理,但正确的只有一个_ ** 。这还不算完,我们面临\r\n**_无数道这样的选择题_ ** 。 然而,我们又很天真,经常性地忽视这个难点。 \r\n\r\n\r\n_ ps:数据来自wind,图片来自网络 _\r\n\r\n \r\n\r\nEnd\r\n\r\n \r\n\r\n\r\n\r\n苹果用户请扫二维码,安卓用户可点击链接: \r\n\r\n[ 沧海一土狗的知识星球 ]()\r\n\r\n本号唯一的知识星球号 定位:升级认知框架的思维实验室 星球的主体是一系列具备一致性的模型 星主每天会通过增量讯息和市场反馈检验模型\r\n这个检验过程就是每日的股市和债市复盘 因此,这一系列模型也是动态升级的 此外,星球里还有对重要的现象或事件的点评 以及一些跟公众号内容不同的随笔\r\n欢迎加入\r\n\r\n预览时标签不可点\r\n\r\n微信扫一扫 \r\n关注该公众号\r\n\r\n\r\n\r\n\r\n\r\n****\r\n\r\n\r\n\r\n****\r\n\r\n\r\n\r\n× 分析\r\n\r\n 收藏\r\n\r\n","Timestamp":1666281600000,"PublicKey":"02599CB6DADE13FBD4E73D551E1C260E74DD77401BA7AC6B5BDB3A5B202618EC16","Signature":"3044022012F31978969662D46886325445F22C71B4757CD9D53F183FB6819554C939974402203DDA0717EEC218F320A6375ED116A6E45A2EA7E89529332C367FB1A2CF4694A8"}

oxo