# 资产价格分析的基石——现实与立场

原创 沧海一土狗 [ 沧海一土狗 ](javascript:void\(0\);)

__ _ _ _ _

**

** ** 文/沧海一土狗 **

_ ps:4100字 _ ****

**引子**

每个人天然地都有一种 _** 本质主义 ** _ 倾向,希望资产价格能表达成一种简洁的形式y=f(x),甚至希望x是一系列客观的量。

在这种倾向的驱动下,我们做了两类尝试:一类是以人为起点的尝试,提出了 _** 理性人假设 ** _ ;另一类是以价格为起点的尝试,提出了 _**

随机游走假说 ** _ 。

但是,这两类尝试注定是失败的,因为它们从一开始就跟我们这个世界风格迥异。

事实上,无论是理性人假设,还是随机游走假说,都暗含了一种执念——尽可能地压缩主观的成分,让客观的成分占据极大的比率。

人与理性人的差异,不仅仅在于 _** 所掌握信息的多寡 ** _ ,还在于 _** 人有立场 ** _ 。

就拿最近的股票市场来说,满仓的投资者会担心 _** 市场会不会是双底 ** _ ,而空仓的投资者则会焦虑 _** 这次是不是只有单底 ** _ 。

立场不同,关注的点不同。

此外,立场也是可以变化的。 如果前者因为担心双底而卖光了自己的股票,他们就成了后者,其关注点也会逐渐切换成单底。

这导致了投资者极其善变,会给理论刻画制造极大的麻烦,所以,我们有一种倾向——绕开立场的影响。

但是,绕开立场对资产价格理论的影响一定是灾难性的。

**内稳态**

一直以来,我们都难免有一种错觉:认为价格的波动是极其剧烈的。但实际上,价格体系是一个内稳态体系。

也就是说,相对于月球表面昼夜温差的变化,资本市场价格的波动更接近于人体的体温, _** 在一个极窄的范围波动,偶尔发个高烧 ** _ 。

然而,梦幻公式y=f(x)所搭建的体系是一种死寂的稳态,我们只能看到高温或低温,以及死寂,根本无法看到丰富多彩的生态系统。

> _** 内稳态系统,需要对抗的力量,需要分歧。 ** _

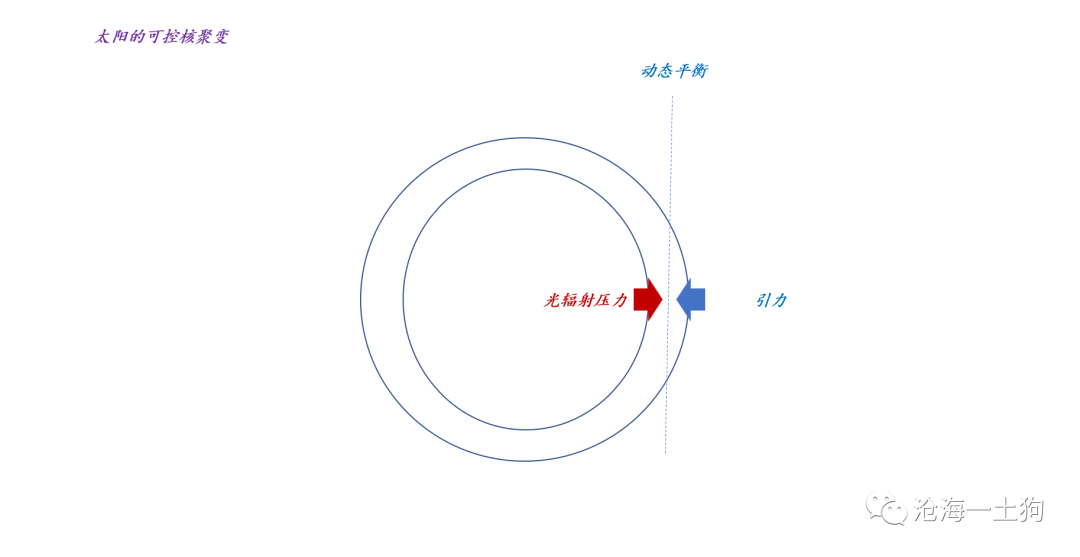

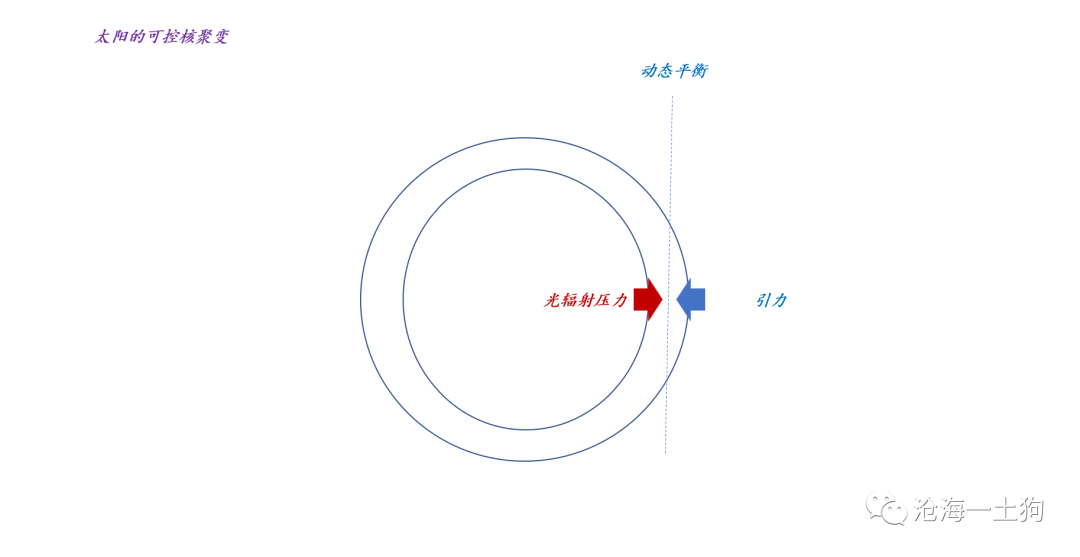

内稳态系统在自然界中很普遍,其中,最重要的一个就是 _** 太阳的可控核聚变 ** _ 。

我们人类已经制造出氢弹,并掌握了不可控核聚变的技术;但是,却远未掌握可控核聚变的技术。

事实上,太阳已经向我们展示了如何做到可控核聚变:

太阳是一团等离子体,可以自发地调控内部的压力和温度。当压力增大时,内部的核聚变反应会加剧,产生大量的光子,制造向外的 _** 光辐射压力 ** _

,使得太阳变大,从而,降低内部的压力和温度;随着压力减少,核聚变反应会减弱,其所产生的光子也会减少,于是,光辐射压力减弱, _** 引力 ** _

又占据了上风,重新增大内部的压力。

这个过程周而复始,光辐射压力和引力反复占据上风, _** 核聚变反应的速度窄幅波动 ** _ 。

之所以这个蓝色的星球能诞生文明,是因为有一个 _** 初始的内稳态 ** _ ——可控核聚变, _** 其他的内稳态机制 ** _

在其基础上不断地叠加——套娃,当内稳态机制叠加得足够复杂时,生命就诞生了。

这种稳是一种 _** 动态稳 ** _ ,它的根基在于 _** 相互对抗的力量 ** _ ,在于分歧。

但是,本质主义的倾向让我们走了歧途,让我们转向了另外一种稳—— _** 静态稳 ** _ 。

架构在静态稳之上的体系有一个共性,因果都是单线条的,你只能找到a对b的服从,却找不到a和b之间的对抗。

**现实和立场的对抗**

沿着太阳的可控核聚变往下走,我们所遇到的是一种架构在 _** 对抗 ** _ 关系之上的理论,而不是一种架构在 _** 服从 ** _ 关系之上的理论。

事实上,我们最先探索的价格分析理论,大都是架构在服从关系之上,简单的说,那就是 _** 价格服从于现实 ** _ 。

一旦价格发生变动,我们总是倾向于从现实找原因,在这种解读框架下,现实是价格的 _** 上级 ** _ 。

价格的波动也有一种浓浓的拼凑感,它来自于 _** 现实的扰动项 ** _

,属于白噪音。从这个角度来看,理性人假设和随机游走假说是一体的,他们都隶属于服从关系之上的理论。

事实上,还有一系列理论被我们所忽略了,那就是 _** 架构在对抗关系之上的理论 ** _ 。

难道有什么力量能够对抗现实吗?有!人们的立场。

在前文《 [ 宏观显著性的产生——从分歧到一致

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247487184&idx=1&sn=ba78e92133441f36defb995eb081469f&chksm=f9aaf0e5cedd79f33c6ce3ee18d76af59a308f5c1835aadda3a445489d5723edf953736f47e7&scene=21#wechat_redirect)

》中,我们溯源到了心理学来探讨 _** 现实和立场的问题 ** _ ,

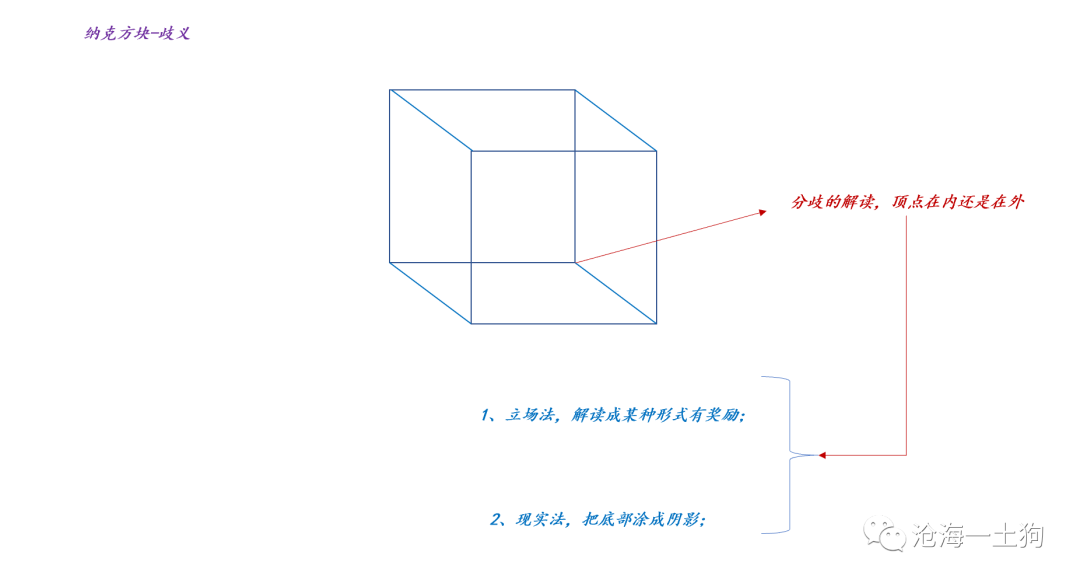

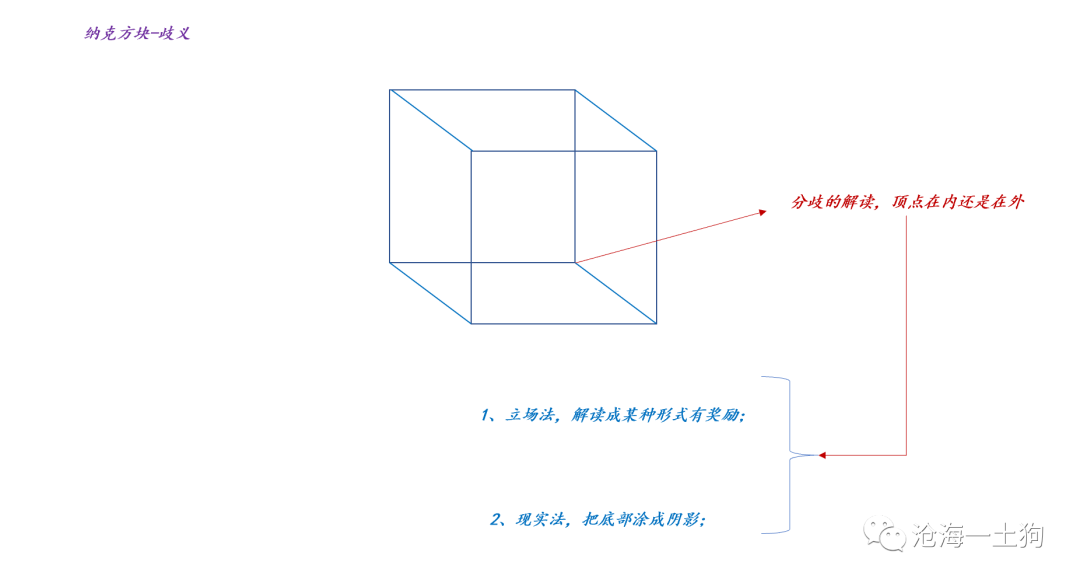

当我们盯着纳克方块时,我们的大脑会兴奋地对那个顶点做出分歧式的解读: _** 一会儿解读为顶点在外面,一会儿解读为顶点在内部 ** _ 。

为了消除歧义,有两种通用办法,

_** 1、现实法 ** _

_** 增量现 ** _ _** 实会减少分歧 ** _ ,譬如,把底部涂上渐变的阴影,你就更容易解读成顶点在内。

虽然“在内——在外”的分歧仍然在,但是, _** 增量信息使得两种解释失衡了 ** _ ,分歧度下降了。

_** 2、立场法 ** _

_** 奖励会改变人们的选择 ** _ ,譬如,实验者奖励“看到顶点在外面”的被试,于是,所有被试都能报告自己看到了顶点在外( _ ps:他们也的确看到了

_ )。

也就是说,立场可以产生作用, _** 使得人类选择对自己有利的解释 ** _ 。

纳克方块为 _** 现实和立场 ** _ 提供了一个交锋的场所。

在给定状态下,选择“顶点在内”的被试的比率, _** 既取决于现实情况 ** _ ——哪个面被涂了阴影, _** 也取决于立场状况 ** _

——看到什么会被奖励。

**立场的非对称扭曲**

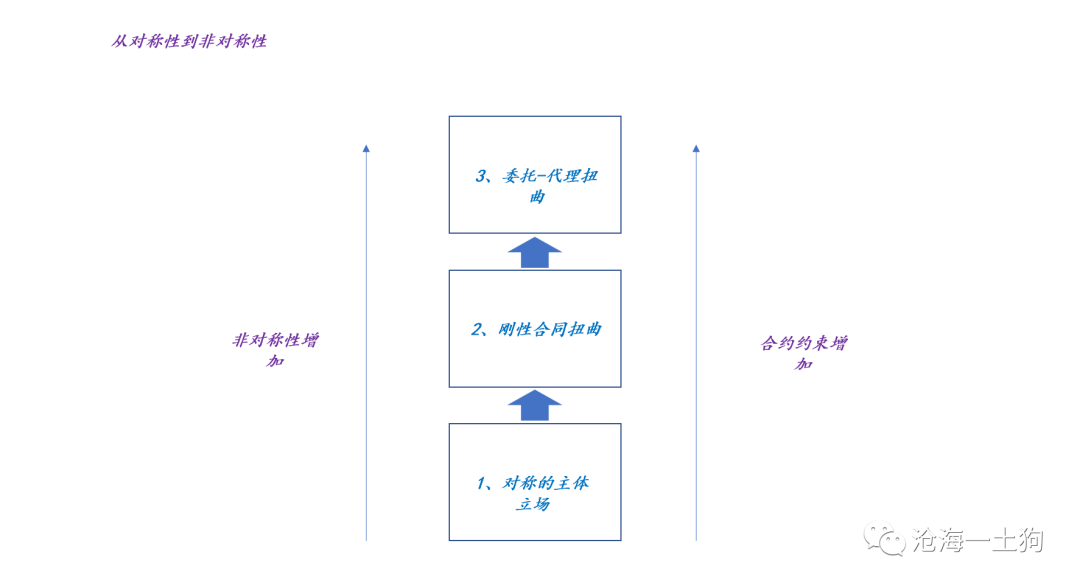

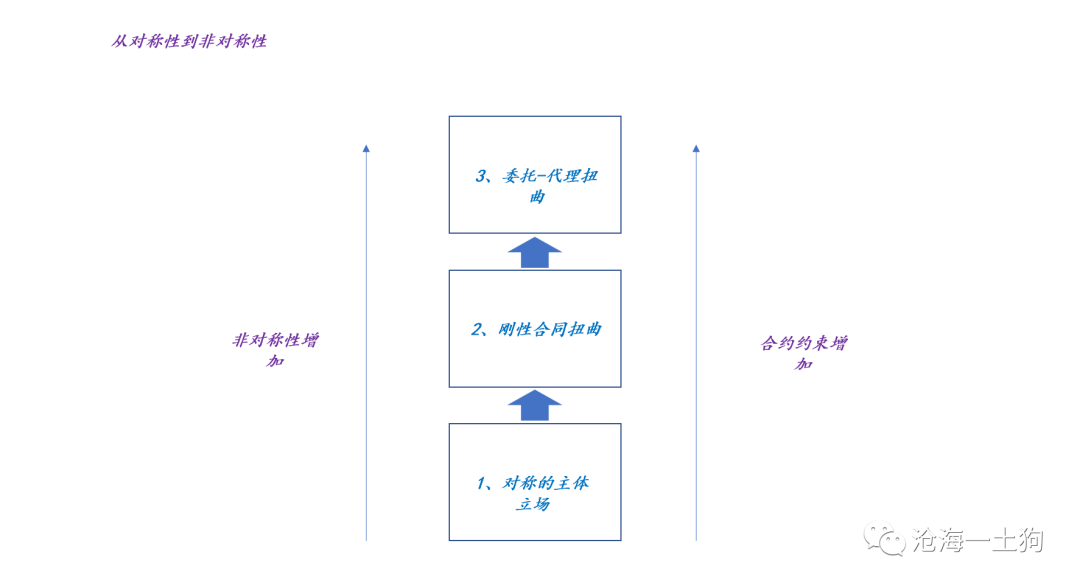

一般来说,立场对系统影响是对称的。

某些人卖掉了股票,成为潜在的多头;某些人买入了股票,成为了潜在的空头。立场变化的力量似乎是对称的,最终二者相互抵消,价格反馈的还是现实的力量。( _

ps:我们回归了架构在服从关系之上的理论 _ )

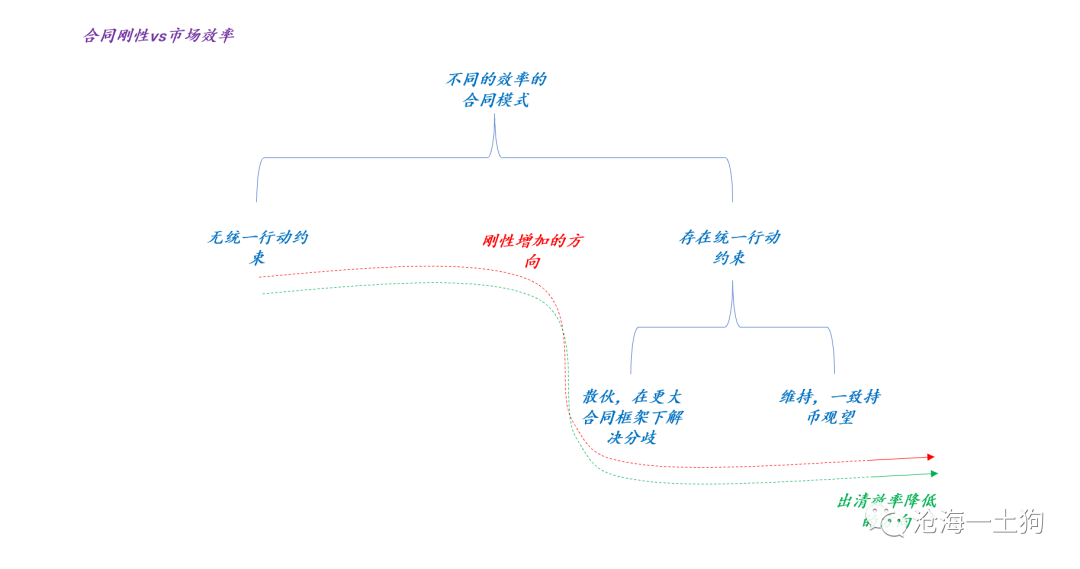

那么,什么时候立场会对系统产生非对称影响呢?在《 [ 流动性陷阱和市场失灵

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247487167&idx=1&sn=2579779b6e223869b77dc375d991c1ca&chksm=f9aaf08acedd799c56de528dabfc910074940b69ab3094c6c2f1d7d29679aaf08151a643d5c8&scene=21#wechat_redirect)

》一文中,我们剖析了这种非对称力量。

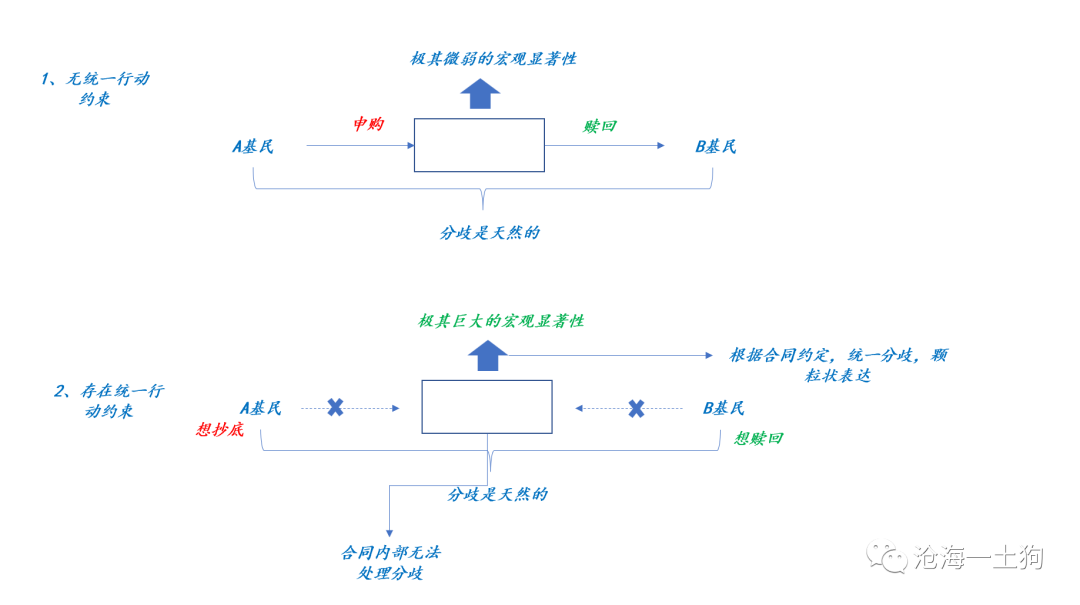

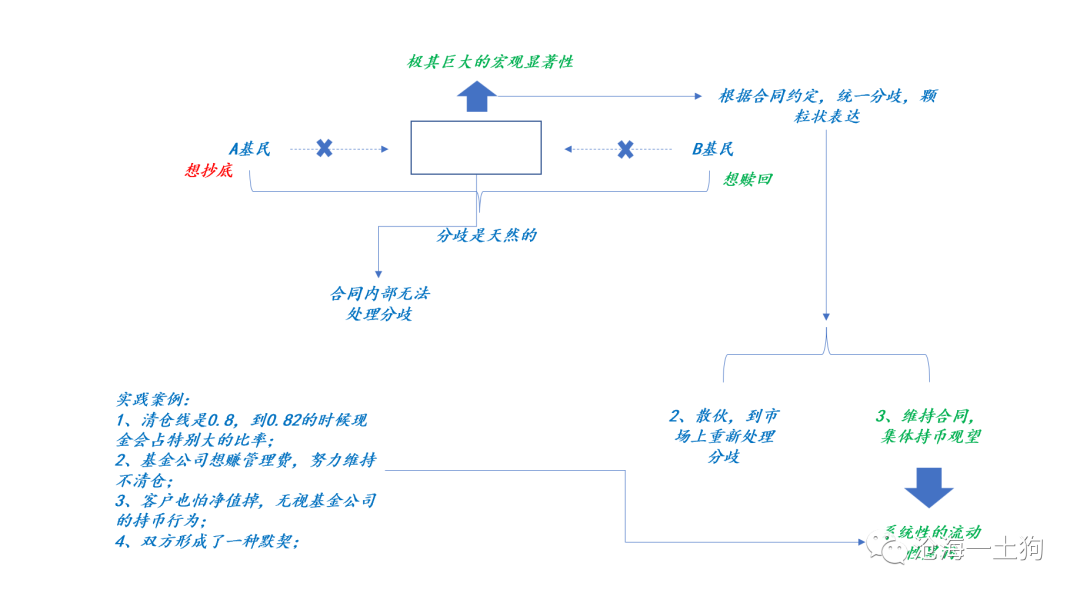

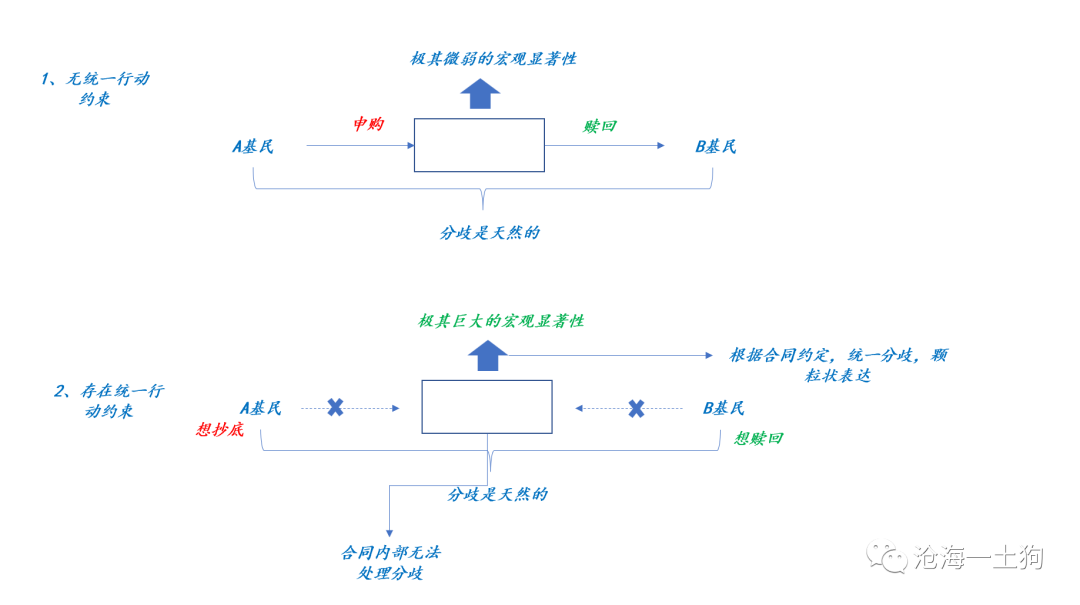

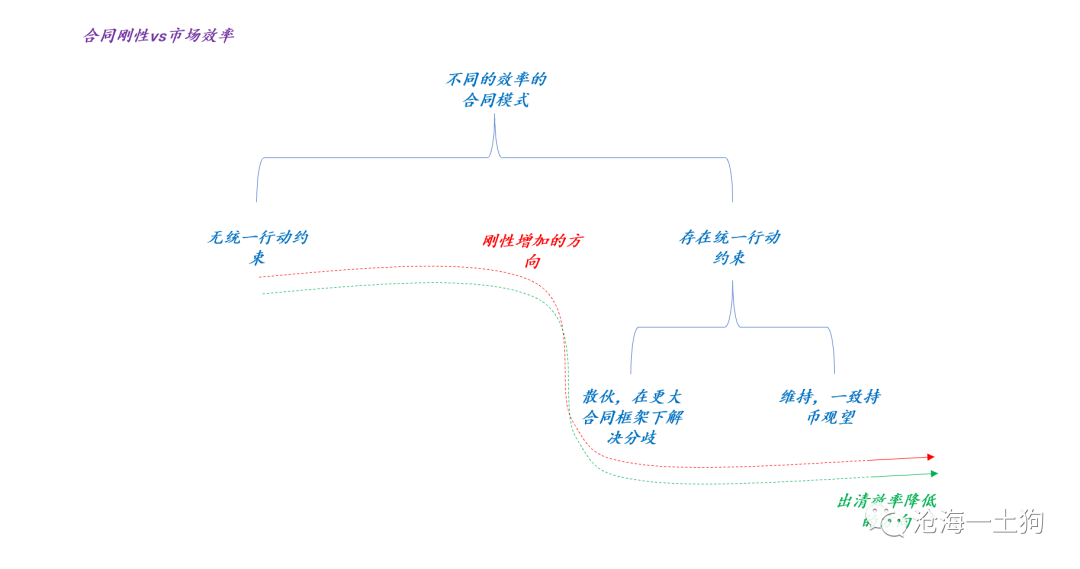

在合同刚性很弱的情况,对于增量事件,A基民和B基民的立场分歧导致 _** 交易的存在 ** _

——申购和赎回,只不过对于负面事件,A申购得更少,B赎回得更多,价格伸缩来平衡供需失衡,最终,价格反馈了增量事件。

但是,我们应该清醒地意识到,立场仍然起了作用: _** 买入的人对事件的解读没那么负面,卖出的人对事件的解读极其负面 ** _ 。

否则,我们一定看不到交易,只有死寂!

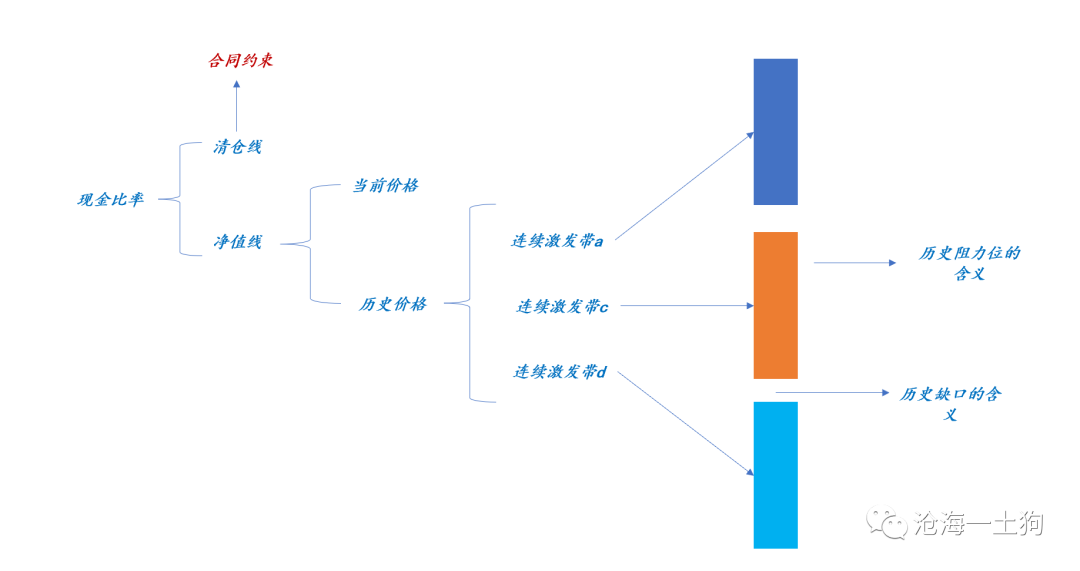

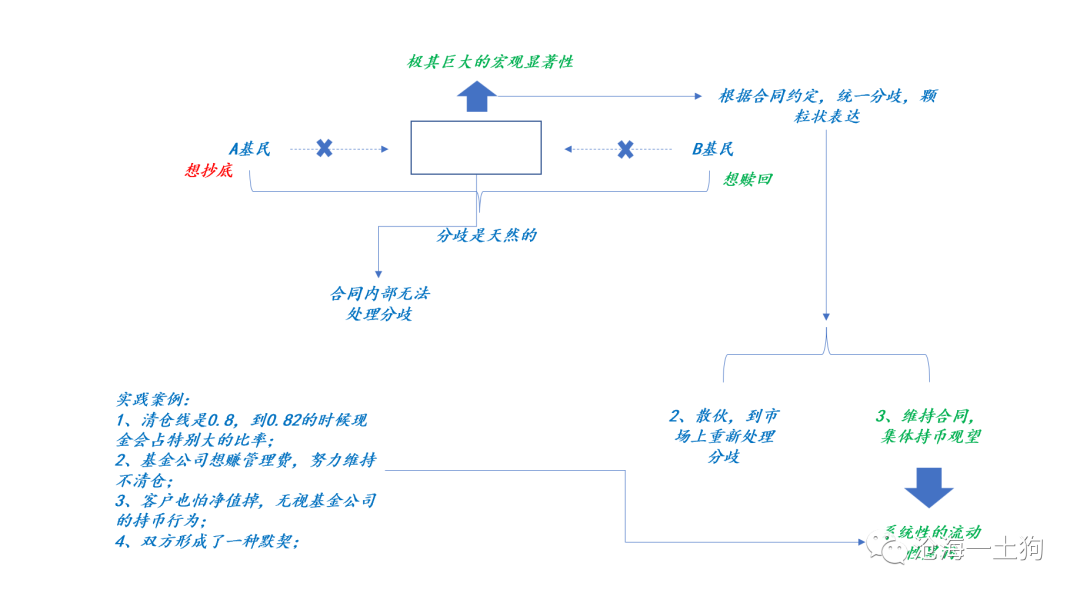

在合同刚性增加的情况下,情况就有所不同,如上图所示,即便 _** 立场分歧 ** _ ( _ ps:A _ _ 有钱,B没钱 _

)使得A基民想抄底,B基民想赎回,但是,合同约束使得投资者们只能先统一操作——清仓,然后,A和B再重新根据自己的 _** 新立场 ** _

去自由市场上表达自己的看法。

这种模式已经产生了些许扭曲了, _** 价格的变动不仅仅反馈现实,还在反馈合同扭曲 ** _ 。

更进一步,如果有一层 _** 委托-代理关系 ** _ 在里面,市场的出清会更加困难。

假设合同的清仓比率是0.8,管理人的理性应对是: _** 在净值接近清仓线的时候,就要大幅提高现金比率 ** _ ,直至提高100%。( _

ps:一种操作方案是拿现金,另一种方案是用期货对冲掉贝塔敞口,后者更加隐蔽 _ )

实际上,这对委托人和管理人都有好处。管理人可以继续保持合同,拿基础管理费;绝大部分委托人也担心净值继续往下走,默认了管理人的躺平行为。

双方形成了一种默契。

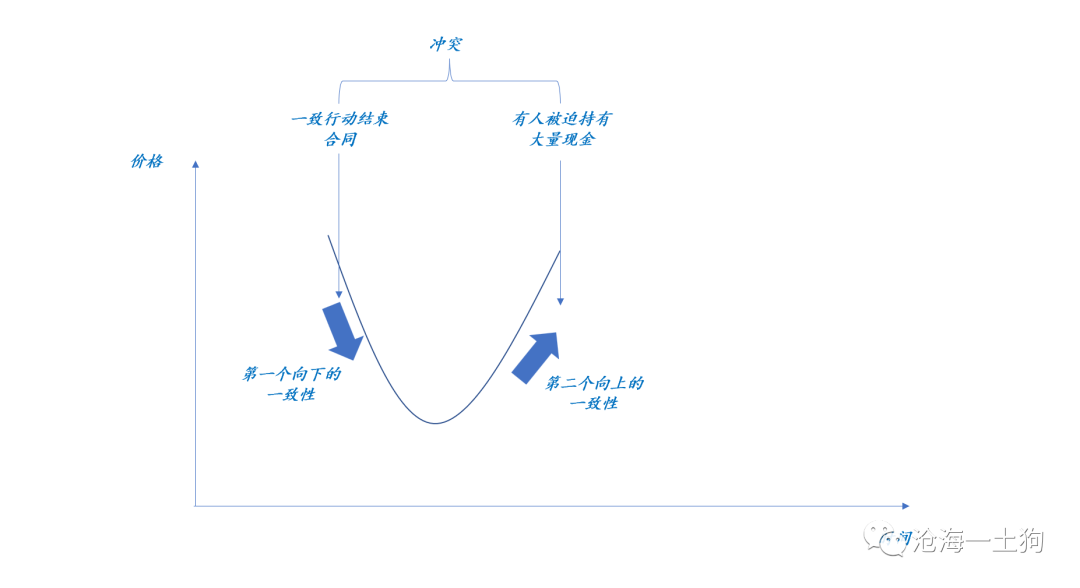

但是,从宏观上来看,这种机制是灾难性的。随着指数的下跌,越来越多的带清仓线的账户进入了 _** 待机状态 ** _ 。场内的流动性急剧萎缩。

( _ ps:近期,已经有头部私募承认他们的账户进入了待机状态。 _ )

上图展示了, _** 对称立场的扭曲过程 ** _ 。一般情况下,主体的立场是对称的,我们几乎观察不到立场的作用, _**

只能通过成交量识别它们的存在 ** _ 。

但是,刚性合同扭曲一道,委托-代理关系再追加一道,立场就展现出了其巨大的宏观作用。

在市场信心不足的情况下,所有的绝对收益账户( _ ps:带清仓线和止损线的账户,主要看净值;对称的账户为相对收益账户,主要看排名 _

)逐步陷入待机状态,锁住了巨大体量的流动性。

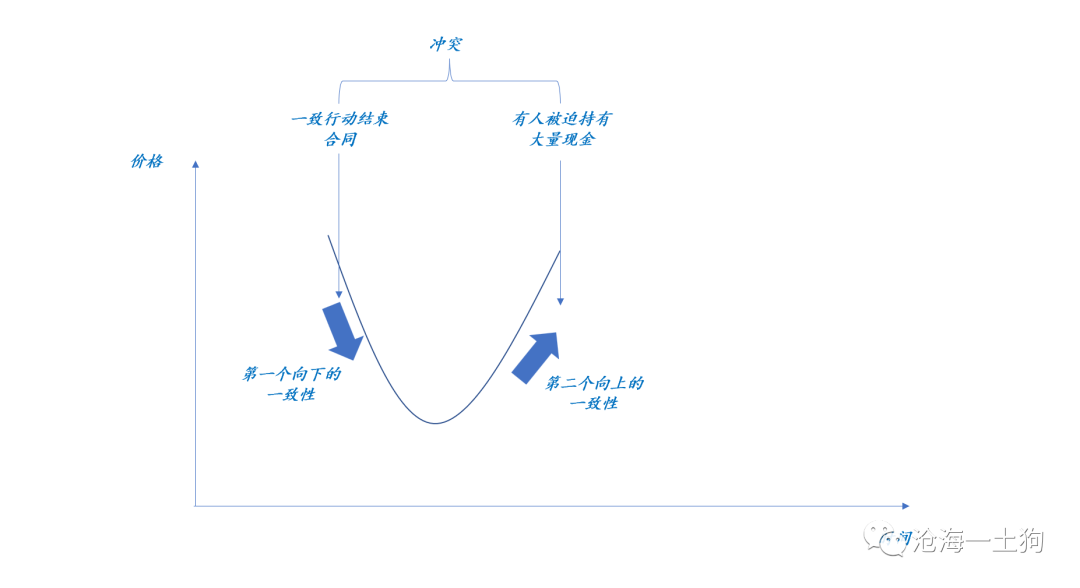

这个过程一旦触发就不可逆, _** 像多米诺骨牌一样一直持续下去 ** _ ,直到把最后一个绝对收益账户打入待机状态。这又意味着 _** 新一轮行情的开启

** _ ,因为紧接着的绝对收益账户投放流动性的 _** 正反馈 ** _ 即将开始。

因此,此类账户本质上是一系列做多波动率的账户:市场信心不足的时候,向下放大波动;市场信心充足的时候,向上放大波动。

**价格的记忆性**

随机游走假说认为, _** 价格应该表现出时间无记忆性 ** _ ;但现实并非如此,价格有时间记忆性,并且技术分析是有效的。

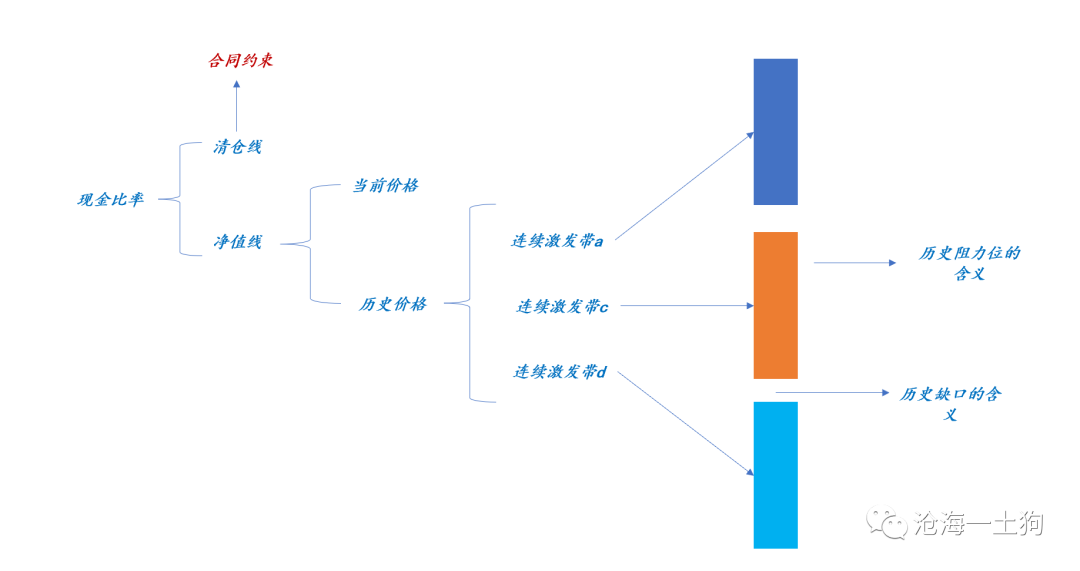

那么,价格的时间记忆性到底来自于什么呢?合同刚性会提供一个解释。对于绝对收益账户而言,他们的 _** 净值和清仓线的距离 ** _ 至关重要。然而,

_** 净值是现在的平均价格除以历史的平均价格 ** _ 。

也就是说,历史的平均价格会影响到当下决策主体净值,从而,影响到绝对收益账户群体的 _** 现金比率 ** _ 。

如上图所示,历史价格是有具体含义的,它会形成一系列激发带,某个激发带对应一批在此位置附近建仓的绝对收益账户( _ ps:特殊的一致行动的群体 _ )。

当现价击穿了这个区域,这些账户不得不提高现金比率,以避免触及清仓线。这时,多米诺骨牌效应会被激发,所以,这些区域被称为 _** 激发带 ** _ 。

在这里,我们还能发现技术分析理论里 _** 阻力位和缺口 ** _ 的实际含义,击穿阻力位意味着多米诺骨牌效应即将被触发; _** 补缺 ** _

则意味着上一个激发带的账户清仓完毕,多米诺骨牌效应即将结束。

正常情况下,补缺很反直觉,为什么一个历史价格的缺口反而能对现在的价格形成良好的支撑?

但是,在刚性理论背景下,这个经验总结就很好解释, _** 现存账户 ** _ 绝大部分都是 _** 历史账户 ** _ 。历史价格缺口相当于一个 _**

阻燃带 ** _ ,大火蔓延到这个位置,就没有什么可以烧的东西了,会自然停止。

所以,如果不考虑立场和合同刚性,价格当然不会具备时间记忆性,我们自然也没有必要去考虑历史价格,那么,随机游走假说是适当的。但现实显然不是如此。

**结束语**

综上所述,资产价格并不是现实世界一对一的完美映照,也不是完全架构在服从关系之上的,它是一个现实和立场的综合体。

大部分情况下,立场对系统的影响是对称的,资产价格会忠实地反馈现实, _** 分歧立场的主要功能在于制造成交量 ** _ 。

但在某些特殊情况下, _** 立场的影响是极其巨大的,历史价格和历史合同会极大地扭曲价格对现实的反馈 ** _ 。

最近,我们就碰到了这种极端情况,单纯用现实来解释极其困难。

除此之外,微观视角的个体也容易落入 _** 代表性偏差的误区 ** _

,满仓的人会高估市场的平均持仓,他们会很真诚的把自己的感觉当成大部分人的感觉;对应的,空仓的人会低估市场的平均持仓。

基于微观视角的交易,总是难以形成前后一致性,因为买卖行为天然有消解买卖理由的作用。

这是一种自我否定的游戏—— _** “我说的这句话是假话” ** _ 。

所以,基于微观个体的观点调研往往是靠不住的—— _** 他的仓位变化会侵蚀他的观点 ** _ 。

最终,我们所能信赖并 _** 作为分析 ** _ _** 起点的刚性 ** _

都来自于合同、委托代理关系——不得不执行的清仓条款,不得不偿还的债务以及永远想赚取的管理费。

> _** 白纸黑字远比我们想象的有力量。 ** _

_ ps:数据来自wind,图片来自网络 _

_ ps:参考文献: _

_ 《万物的古怪秩序》安东尼奥-达马西奥

_

_ 《哈佛幸福课》丹尼尔-吉尔伯特

_

_ 《红皇后效应——性与人性的演化》马特-里德利

_

End

苹果用户请扫二维码,安卓用户可点击链接:

[ 沧海一土狗的知识星球 ]()

本号唯一的知识星球号 定位:升级认知框架的思维实验室 星球的主体是一系列具备一致性的模型 星主每天会通过增量讯息和市场反馈检验模型

这个检验过程就是每日的股市和债市复盘 因此,这一系列模型也是动态升级的 此外,星球里还有对重要的现象或事件的点评 以及一些跟公众号内容不同的随笔

欢迎加入

预览时标签不可点

微信扫一扫

关注该公众号

****

****

× 分析

收藏

# 资产价格分析的基石——现实与立场

原创 沧海一土狗 [ 沧海一土狗 ](javascript:void\(0\);)

__ _ _ _ _

**

** ** 文/沧海一土狗 **

_ ps:4100字 _ ****

**引子**

每个人天然地都有一种 _** 本质主义 ** _ 倾向,希望资产价格能表达成一种简洁的形式y=f(x),甚至希望x是一系列客观的量。

在这种倾向的驱动下,我们做了两类尝试:一类是以人为起点的尝试,提出了 _** 理性人假设 ** _ ;另一类是以价格为起点的尝试,提出了 _**

随机游走假说 ** _ 。

但是,这两类尝试注定是失败的,因为它们从一开始就跟我们这个世界风格迥异。

事实上,无论是理性人假设,还是随机游走假说,都暗含了一种执念——尽可能地压缩主观的成分,让客观的成分占据极大的比率。

人与理性人的差异,不仅仅在于 _** 所掌握信息的多寡 ** _ ,还在于 _** 人有立场 ** _ 。

就拿最近的股票市场来说,满仓的投资者会担心 _** 市场会不会是双底 ** _ ,而空仓的投资者则会焦虑 _** 这次是不是只有单底 ** _ 。

立场不同,关注的点不同。

此外,立场也是可以变化的。 如果前者因为担心双底而卖光了自己的股票,他们就成了后者,其关注点也会逐渐切换成单底。

这导致了投资者极其善变,会给理论刻画制造极大的麻烦,所以,我们有一种倾向——绕开立场的影响。

但是,绕开立场对资产价格理论的影响一定是灾难性的。

**内稳态**

一直以来,我们都难免有一种错觉:认为价格的波动是极其剧烈的。但实际上,价格体系是一个内稳态体系。

也就是说,相对于月球表面昼夜温差的变化,资本市场价格的波动更接近于人体的体温, _** 在一个极窄的范围波动,偶尔发个高烧 ** _ 。

然而,梦幻公式y=f(x)所搭建的体系是一种死寂的稳态,我们只能看到高温或低温,以及死寂,根本无法看到丰富多彩的生态系统。

> _** 内稳态系统,需要对抗的力量,需要分歧。 ** _

内稳态系统在自然界中很普遍,其中,最重要的一个就是 _** 太阳的可控核聚变 ** _ 。

我们人类已经制造出氢弹,并掌握了不可控核聚变的技术;但是,却远未掌握可控核聚变的技术。

事实上,太阳已经向我们展示了如何做到可控核聚变:

太阳是一团等离子体,可以自发地调控内部的压力和温度。当压力增大时,内部的核聚变反应会加剧,产生大量的光子,制造向外的 _** 光辐射压力 ** _

,使得太阳变大,从而,降低内部的压力和温度;随着压力减少,核聚变反应会减弱,其所产生的光子也会减少,于是,光辐射压力减弱, _** 引力 ** _

又占据了上风,重新增大内部的压力。

这个过程周而复始,光辐射压力和引力反复占据上风, _** 核聚变反应的速度窄幅波动 ** _ 。

之所以这个蓝色的星球能诞生文明,是因为有一个 _** 初始的内稳态 ** _ ——可控核聚变, _** 其他的内稳态机制 ** _

在其基础上不断地叠加——套娃,当内稳态机制叠加得足够复杂时,生命就诞生了。

这种稳是一种 _** 动态稳 ** _ ,它的根基在于 _** 相互对抗的力量 ** _ ,在于分歧。

但是,本质主义的倾向让我们走了歧途,让我们转向了另外一种稳—— _** 静态稳 ** _ 。

架构在静态稳之上的体系有一个共性,因果都是单线条的,你只能找到a对b的服从,却找不到a和b之间的对抗。

**现实和立场的对抗**

沿着太阳的可控核聚变往下走,我们所遇到的是一种架构在 _** 对抗 ** _ 关系之上的理论,而不是一种架构在 _** 服从 ** _ 关系之上的理论。

事实上,我们最先探索的价格分析理论,大都是架构在服从关系之上,简单的说,那就是 _** 价格服从于现实 ** _ 。

一旦价格发生变动,我们总是倾向于从现实找原因,在这种解读框架下,现实是价格的 _** 上级 ** _ 。

价格的波动也有一种浓浓的拼凑感,它来自于 _** 现实的扰动项 ** _

,属于白噪音。从这个角度来看,理性人假设和随机游走假说是一体的,他们都隶属于服从关系之上的理论。

事实上,还有一系列理论被我们所忽略了,那就是 _** 架构在对抗关系之上的理论 ** _ 。

难道有什么力量能够对抗现实吗?有!人们的立场。

在前文《 [ 宏观显著性的产生——从分歧到一致

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247487184&idx=1&sn=ba78e92133441f36defb995eb081469f&chksm=f9aaf0e5cedd79f33c6ce3ee18d76af59a308f5c1835aadda3a445489d5723edf953736f47e7&scene=21#wechat_redirect)

》中,我们溯源到了心理学来探讨 _** 现实和立场的问题 ** _ ,

当我们盯着纳克方块时,我们的大脑会兴奋地对那个顶点做出分歧式的解读: _** 一会儿解读为顶点在外面,一会儿解读为顶点在内部 ** _ 。

为了消除歧义,有两种通用办法,

_** 1、现实法 ** _

_** 增量现 ** _ _** 实会减少分歧 ** _ ,譬如,把底部涂上渐变的阴影,你就更容易解读成顶点在内。

虽然“在内——在外”的分歧仍然在,但是, _** 增量信息使得两种解释失衡了 ** _ ,分歧度下降了。

_** 2、立场法 ** _

_** 奖励会改变人们的选择 ** _ ,譬如,实验者奖励“看到顶点在外面”的被试,于是,所有被试都能报告自己看到了顶点在外( _ ps:他们也的确看到了

_ )。

也就是说,立场可以产生作用, _** 使得人类选择对自己有利的解释 ** _ 。

纳克方块为 _** 现实和立场 ** _ 提供了一个交锋的场所。

在给定状态下,选择“顶点在内”的被试的比率, _** 既取决于现实情况 ** _ ——哪个面被涂了阴影, _** 也取决于立场状况 ** _

——看到什么会被奖励。

**立场的非对称扭曲**

一般来说,立场对系统影响是对称的。

某些人卖掉了股票,成为潜在的多头;某些人买入了股票,成为了潜在的空头。立场变化的力量似乎是对称的,最终二者相互抵消,价格反馈的还是现实的力量。( _

ps:我们回归了架构在服从关系之上的理论 _ )

那么,什么时候立场会对系统产生非对称影响呢?在《 [ 流动性陷阱和市场失灵

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247487167&idx=1&sn=2579779b6e223869b77dc375d991c1ca&chksm=f9aaf08acedd799c56de528dabfc910074940b69ab3094c6c2f1d7d29679aaf08151a643d5c8&scene=21#wechat_redirect)

》一文中,我们剖析了这种非对称力量。

在合同刚性很弱的情况,对于增量事件,A基民和B基民的立场分歧导致 _** 交易的存在 ** _

——申购和赎回,只不过对于负面事件,A申购得更少,B赎回得更多,价格伸缩来平衡供需失衡,最终,价格反馈了增量事件。

但是,我们应该清醒地意识到,立场仍然起了作用: _** 买入的人对事件的解读没那么负面,卖出的人对事件的解读极其负面 ** _ 。

否则,我们一定看不到交易,只有死寂!

在合同刚性增加的情况下,情况就有所不同,如上图所示,即便 _** 立场分歧 ** _ ( _ ps:A _ _ 有钱,B没钱 _

)使得A基民想抄底,B基民想赎回,但是,合同约束使得投资者们只能先统一操作——清仓,然后,A和B再重新根据自己的 _** 新立场 ** _

去自由市场上表达自己的看法。

这种模式已经产生了些许扭曲了, _** 价格的变动不仅仅反馈现实,还在反馈合同扭曲 ** _ 。

更进一步,如果有一层 _** 委托-代理关系 ** _ 在里面,市场的出清会更加困难。

假设合同的清仓比率是0.8,管理人的理性应对是: _** 在净值接近清仓线的时候,就要大幅提高现金比率 ** _ ,直至提高100%。( _

ps:一种操作方案是拿现金,另一种方案是用期货对冲掉贝塔敞口,后者更加隐蔽 _ )

实际上,这对委托人和管理人都有好处。管理人可以继续保持合同,拿基础管理费;绝大部分委托人也担心净值继续往下走,默认了管理人的躺平行为。

双方形成了一种默契。

但是,从宏观上来看,这种机制是灾难性的。随着指数的下跌,越来越多的带清仓线的账户进入了 _** 待机状态 ** _ 。场内的流动性急剧萎缩。

( _ ps:近期,已经有头部私募承认他们的账户进入了待机状态。 _ )

上图展示了, _** 对称立场的扭曲过程 ** _ 。一般情况下,主体的立场是对称的,我们几乎观察不到立场的作用, _**

只能通过成交量识别它们的存在 ** _ 。

但是,刚性合同扭曲一道,委托-代理关系再追加一道,立场就展现出了其巨大的宏观作用。

在市场信心不足的情况下,所有的绝对收益账户( _ ps:带清仓线和止损线的账户,主要看净值;对称的账户为相对收益账户,主要看排名 _

)逐步陷入待机状态,锁住了巨大体量的流动性。

这个过程一旦触发就不可逆, _** 像多米诺骨牌一样一直持续下去 ** _ ,直到把最后一个绝对收益账户打入待机状态。这又意味着 _** 新一轮行情的开启

** _ ,因为紧接着的绝对收益账户投放流动性的 _** 正反馈 ** _ 即将开始。

因此,此类账户本质上是一系列做多波动率的账户:市场信心不足的时候,向下放大波动;市场信心充足的时候,向上放大波动。

**价格的记忆性**

随机游走假说认为, _** 价格应该表现出时间无记忆性 ** _ ;但现实并非如此,价格有时间记忆性,并且技术分析是有效的。

那么,价格的时间记忆性到底来自于什么呢?合同刚性会提供一个解释。对于绝对收益账户而言,他们的 _** 净值和清仓线的距离 ** _ 至关重要。然而,

_** 净值是现在的平均价格除以历史的平均价格 ** _ 。

也就是说,历史的平均价格会影响到当下决策主体净值,从而,影响到绝对收益账户群体的 _** 现金比率 ** _ 。

如上图所示,历史价格是有具体含义的,它会形成一系列激发带,某个激发带对应一批在此位置附近建仓的绝对收益账户( _ ps:特殊的一致行动的群体 _ )。

当现价击穿了这个区域,这些账户不得不提高现金比率,以避免触及清仓线。这时,多米诺骨牌效应会被激发,所以,这些区域被称为 _** 激发带 ** _ 。

在这里,我们还能发现技术分析理论里 _** 阻力位和缺口 ** _ 的实际含义,击穿阻力位意味着多米诺骨牌效应即将被触发; _** 补缺 ** _

则意味着上一个激发带的账户清仓完毕,多米诺骨牌效应即将结束。

正常情况下,补缺很反直觉,为什么一个历史价格的缺口反而能对现在的价格形成良好的支撑?

但是,在刚性理论背景下,这个经验总结就很好解释, _** 现存账户 ** _ 绝大部分都是 _** 历史账户 ** _ 。历史价格缺口相当于一个 _**

阻燃带 ** _ ,大火蔓延到这个位置,就没有什么可以烧的东西了,会自然停止。

所以,如果不考虑立场和合同刚性,价格当然不会具备时间记忆性,我们自然也没有必要去考虑历史价格,那么,随机游走假说是适当的。但现实显然不是如此。

**结束语**

综上所述,资产价格并不是现实世界一对一的完美映照,也不是完全架构在服从关系之上的,它是一个现实和立场的综合体。

大部分情况下,立场对系统的影响是对称的,资产价格会忠实地反馈现实, _** 分歧立场的主要功能在于制造成交量 ** _ 。

但在某些特殊情况下, _** 立场的影响是极其巨大的,历史价格和历史合同会极大地扭曲价格对现实的反馈 ** _ 。

最近,我们就碰到了这种极端情况,单纯用现实来解释极其困难。

除此之外,微观视角的个体也容易落入 _** 代表性偏差的误区 ** _

,满仓的人会高估市场的平均持仓,他们会很真诚的把自己的感觉当成大部分人的感觉;对应的,空仓的人会低估市场的平均持仓。

基于微观视角的交易,总是难以形成前后一致性,因为买卖行为天然有消解买卖理由的作用。

这是一种自我否定的游戏—— _** “我说的这句话是假话” ** _ 。

所以,基于微观个体的观点调研往往是靠不住的—— _** 他的仓位变化会侵蚀他的观点 ** _ 。

最终,我们所能信赖并 _** 作为分析 ** _ _** 起点的刚性 ** _

都来自于合同、委托代理关系——不得不执行的清仓条款,不得不偿还的债务以及永远想赚取的管理费。

> _** 白纸黑字远比我们想象的有力量。 ** _

_ ps:数据来自wind,图片来自网络 _

_ ps:参考文献: _

_ 《万物的古怪秩序》安东尼奥-达马西奥

_

_ 《哈佛幸福课》丹尼尔-吉尔伯特

_

_ 《红皇后效应——性与人性的演化》马特-里德利

_

End

苹果用户请扫二维码,安卓用户可点击链接:

[ 沧海一土狗的知识星球 ]()

本号唯一的知识星球号 定位:升级认知框架的思维实验室 星球的主体是一系列具备一致性的模型 星主每天会通过增量讯息和市场反馈检验模型

这个检验过程就是每日的股市和债市复盘 因此,这一系列模型也是动态升级的 此外,星球里还有对重要的现象或事件的点评 以及一些跟公众号内容不同的随笔

欢迎加入

预览时标签不可点

微信扫一扫

关注该公众号

****

****

× 分析

收藏