# 顺势还是逆势,如何更好地利用价格信息?

原创 沧海一土狗 [ 沧海一土狗 ](javascript:void\(0\);)

__ _ _ _ _

** 文/沧海一土狗 **

_ ps:3500字 _ ****

**引子**

今年上半年以来,多重因素交织,市场持续下行,wind全a累计下跌20.87%。

不少投资者的自然反应是抄底。在抄什么标的上,会出现一个极其巨大的分歧: _** 有的人会选择相对弱势的,而有的会选择相对强势的 ** _ 。

目前,市场已经出现了一弱一强两个选项。

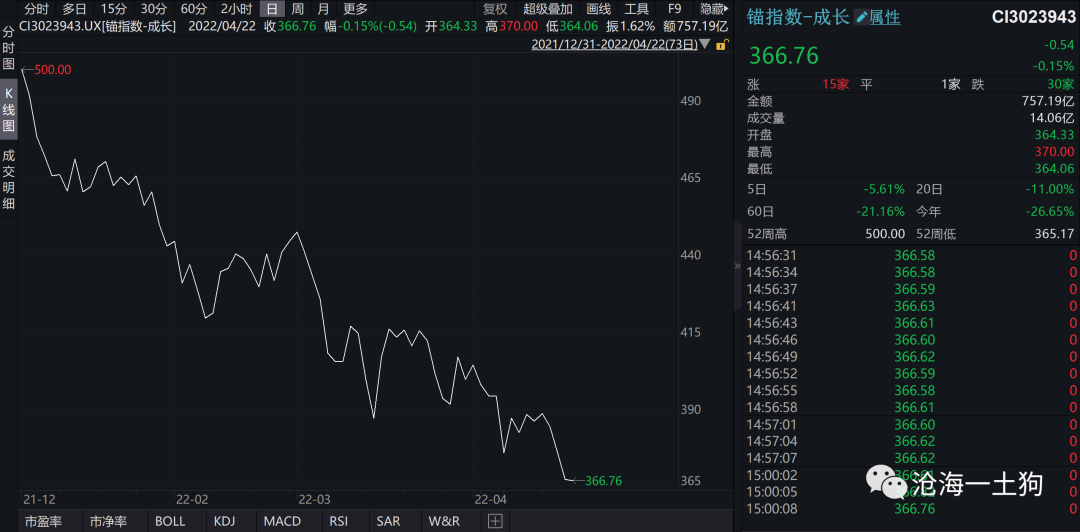

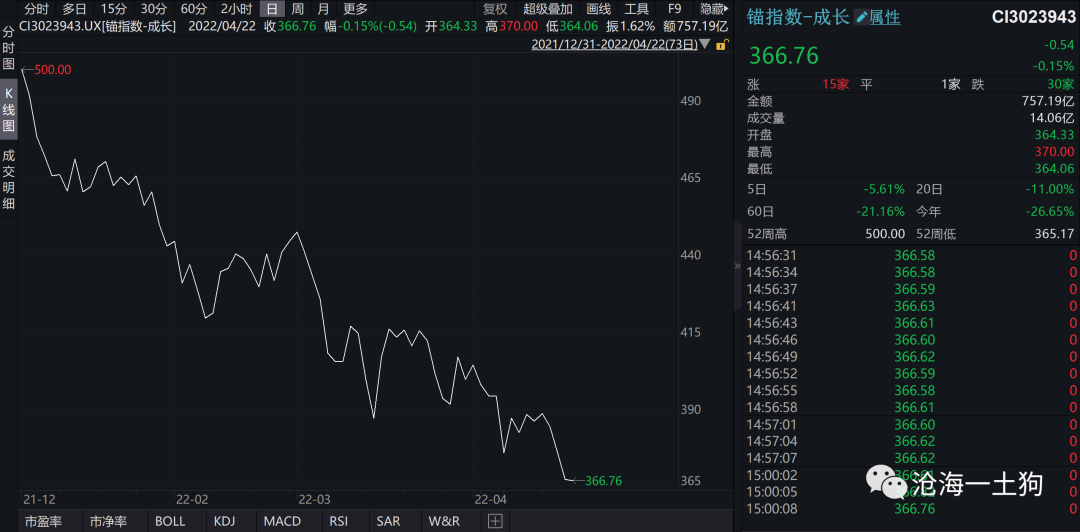

在之前的文章中,我们曾经构造过两个指数: _** 锚指数-成长和锚指数-价值 ** _ 。

其编制的规则为:

_** 1、选取2021年12月31日自由流通市值大于500亿的标的; ** _

_** 2、按照动态市盈率从高到低排序,并分作两组; ** _

_** 3、高PE组和低PE组自由流通市值相等,初始点位为500点,分别叫锚指数-成长和锚指数-价值; ** _

今年以来,两个指数的分化十分巨大: _** 锚指数-成长下跌26.65%至366.76点,锚指数-价值下跌7.77%至461.17点,后者比前者高了26%

** _ 。

也就是说,如果你的组合偏成长,那么,大概率今年会跑输全a指数;反之,如果偏价值,那么,有可能大幅跑赢全a指数。

市场已经悄悄走出了冰火两重天的走势。

因此,我们开头所提出的问题,并不仅仅是一个抄底问题,还是一个持仓问题: _** 是强者恒强——顺势操作,还是均值回归——逆势操作? ** _

**关键的隐含假设**

表面上看,这是一道有关 _** 客体本质 ** _ 的选择题:在当下的市场环境中,是价值更好,还是成长更好?

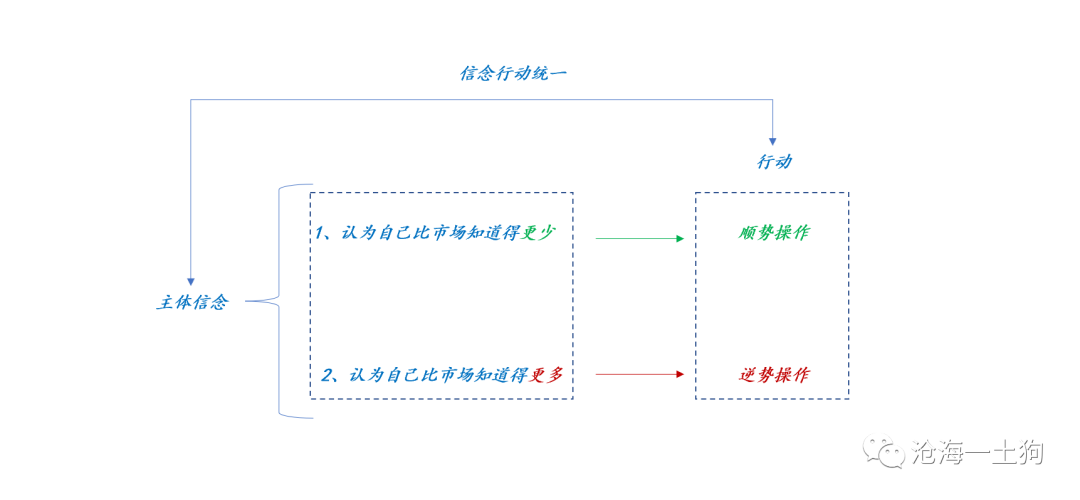

实际上,它还关乎 _** 主体信念 ** _ 。

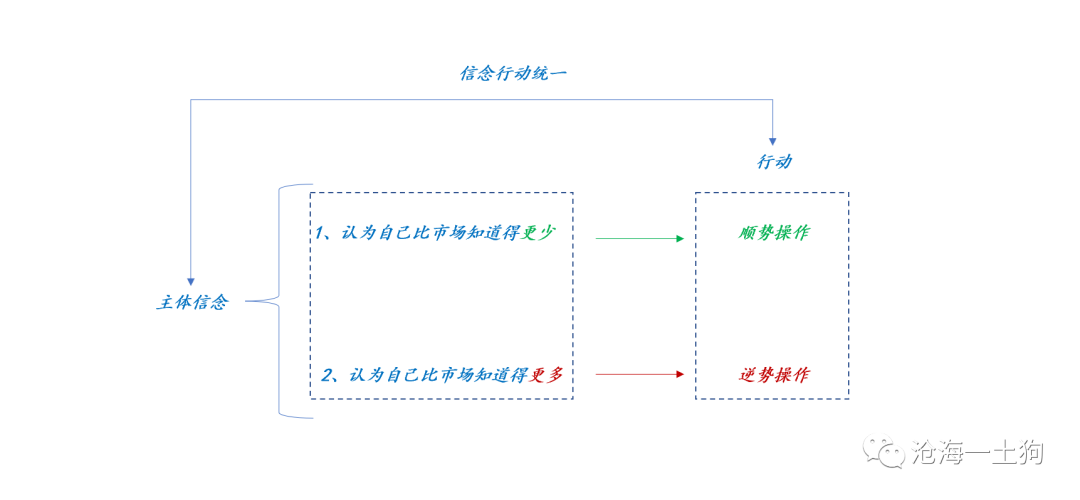

如上图所示, _** 主体的某个行动背后必然隐含了主体的某种信念,二者是统一的。 ** _

顺势操作的行动,隐含了“认为自己比市场知道得更少”的信念;对称的,逆势操作的行动,隐含了“认为自己比市场知道得更多”的信念。

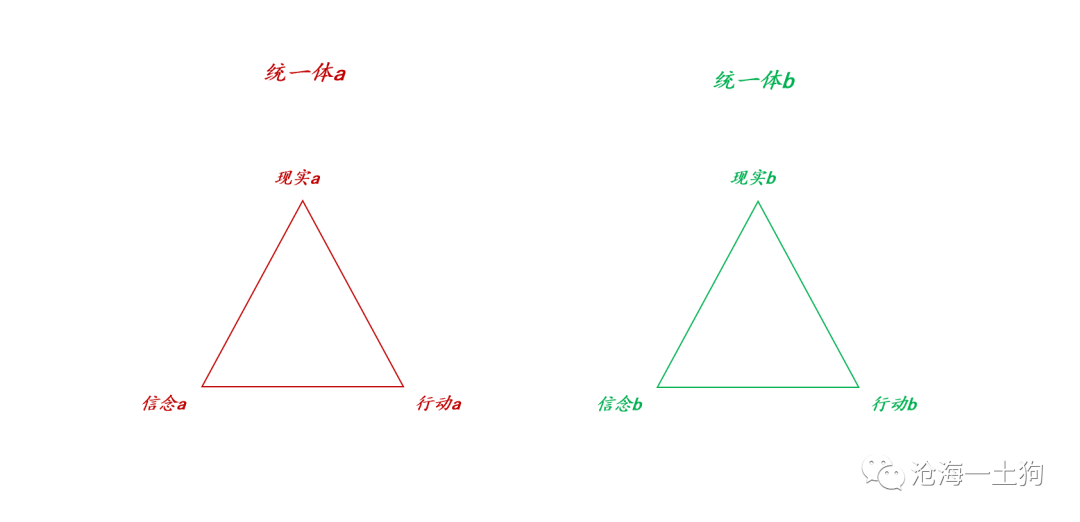

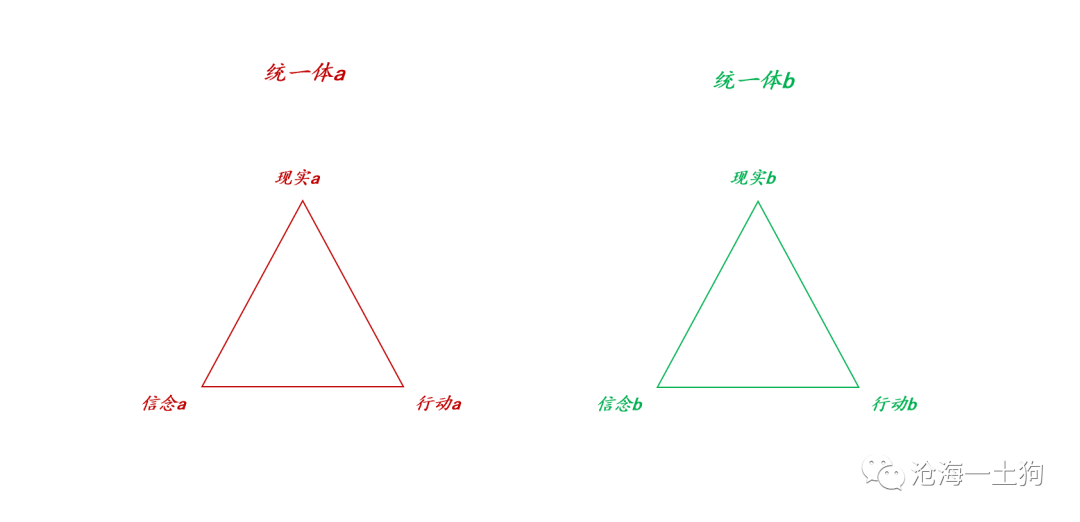

更进一步,行动是否能产生良好的后果,则取决于信念和现实的一致性。

如果你真的比市场知道得多,逆势操作的行动会产生良好的后果;反之,顺势操作的行动才会产生良好的后果。

也就是说,如果你想获得良好的结果,必须保持 _** “信念——行动——现实” ** _ 三者统一。

你不可能 _** 一方面比市场知道得少,又选择了逆势操作的行动方案 ** _ ,否则,结果一定十分糟糕。

**不完备信息所带来的价格幻觉**

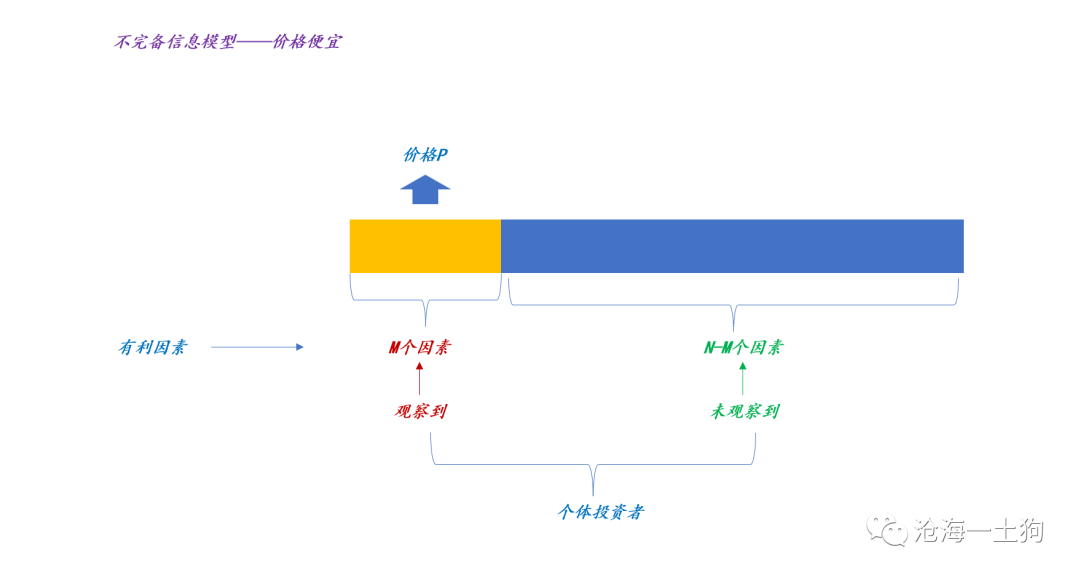

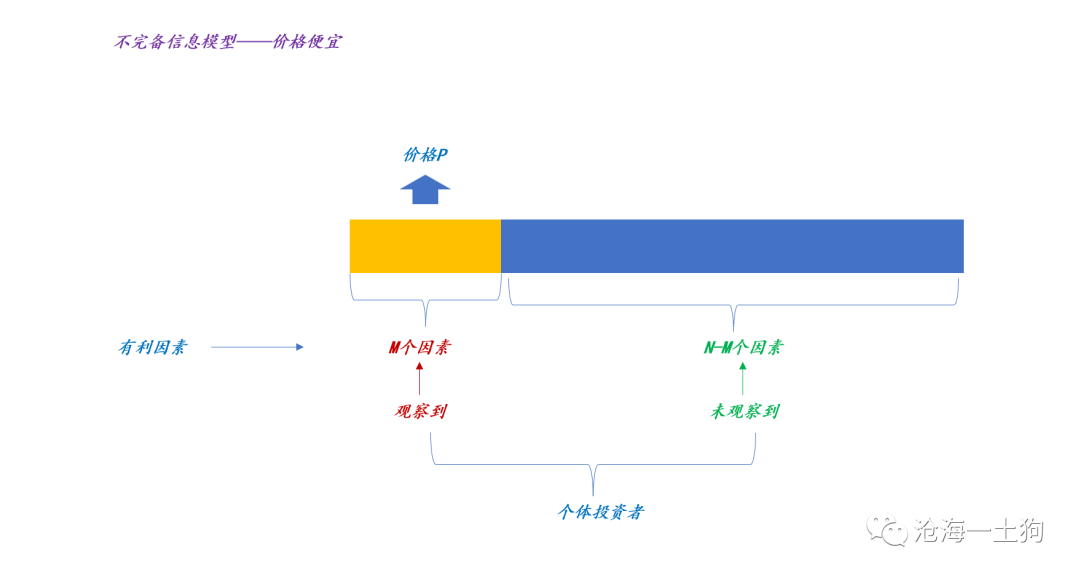

当一只股票下跌很多之后,我们每个人都容易产生一种幻觉: _** 价格好便宜 ** _ 。

这种幻觉有两个来源, _** 一个是锚定效应,另一个是不完备信息 ** _ 。前者是每个人的自然反应,后者则是来自于 _** 不知道自己不知道 ** _

。

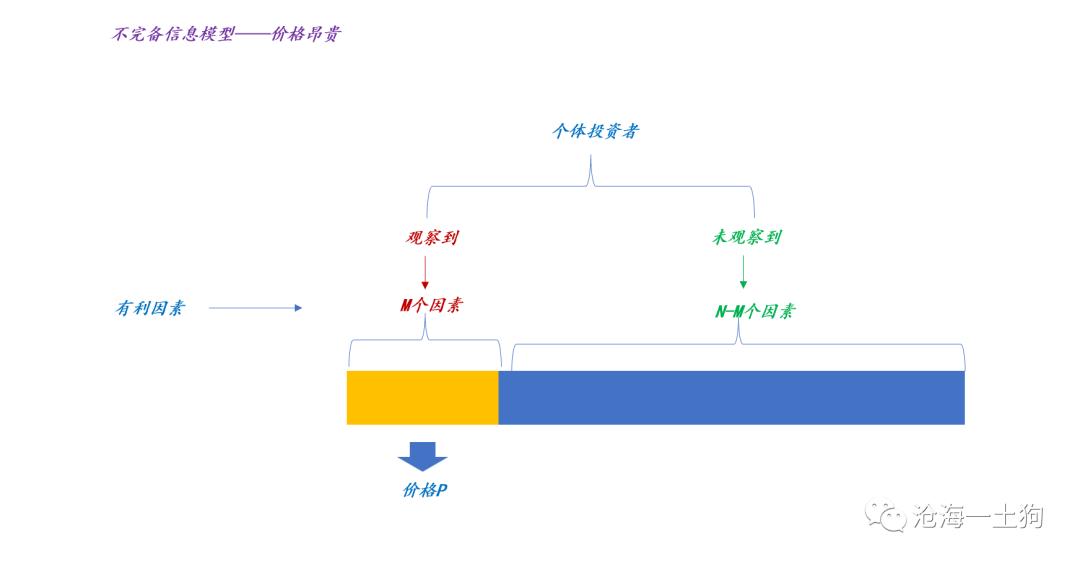

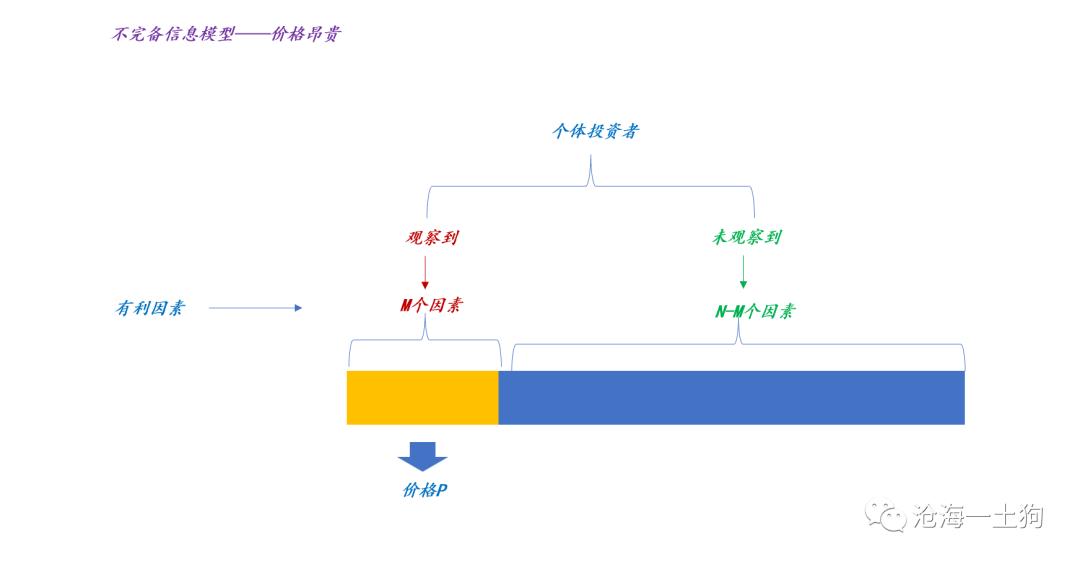

那么,什么是不完备信息呢?这很好定义。假设较低的价格P反馈了N个不利因素,如果投资者只观察到了其中的N个不利因素,那么,他一定会觉得价格P很便宜。

之所以投资者和市场价格会产生冲突,是 _** 因为该投资者没有观察到N-M个因素,并且不知道自己不知道,但市场观察到了 ** _ 。

事实上,这种情况极其普遍。

在绝大多数情况下,每一个投资者都比市场知道的少,会产生N-M遗漏。

放眼望去,要么是价格便宜的东西,要么是价格过高的东西, _** 就是没有价格正正好的东西 ** _ 。

问题不在于市场本身,而在于我们自己,我们天然地戴了一个透镜—— _** N-M遗漏 ** _ ——去看市场。

> _**市场的定价是正正好,但戴着透镜的我们无法看到正正好。** _

**立场的进一步扭曲**

除了无法看到之外,我们还面临一种更加严峻的情况—— _** 我们拒绝看到 ** _ 。

为了探究清楚这个因素,让我们考察一个极具反讽意味的例子:

我们每个人都无法看到自己背后的东西,跟自己并排站的朋友们也无法看到( _ 立场相似的人 _ )。

所以,客观上存在一种 _** 风险:即便我们谦虚谨慎、集思广益,参考了某个群体的意见,但我们也有可能借鉴了一个筛选后的群体 ** _ 。

然而,不幸的是,我们特别喜欢向周围的人寻求帮助。这就导致了,我们有很大几率被锁死在自己的立场里。

具有讽刺意味的是,站在我们对面的 _** 敌人 ** _ 却看得到( _ 立场不同的人 _ ),我们真正需要听到的是他们的声音。

在自然状态下,我们大概率是会有 _** N-M遗漏 ** _ 的;但是,我们又特别从众,喜欢听好话,所以,我们必然会有 _** N-M遗漏 ** _ 。

> _**因此,与其说我们看不到N-M遗漏,不如说我们拒绝看到N-M遗漏。** _

静态地来看,N-M遗漏也不会有什么大问题:只是买了一个看起来便宜但又没有那么便宜的东西罢了。

但动态地看,这却是一个不得了的bug。

如果我们观察到的M不变,但是 _** ,未观察 ** _ _** 到的N-M不断地恶化 ** _ 。我们会发现—— _** 这个标的不可救药地越来越便宜

** _ ;如果我们开始抄底,那么,灾难开始了。

越跌越买,越买越跌。

对M体系的信念越重,我们越难以跳出这个死循环。因为这M个因素没问题,问题出在N-M个因素上。我们只会觉得市场神经病,这么便宜了还在砸盘。

对于这种情况,市场有个总结:

> _**老手死于抄底。** _

新手至少还有一种犹豫——我是不是错了;但老手则不同,他认为自己的M体系是完备的,市场是错的,至少是不理性的—— _** 他臆想出来了一个砸盘的神经病 **

_ 。

但是,神经病是难以形成宏观显著性的,即便能,也不会持久。

**邓宁-克鲁格效应**

虽然很多人会说 _** 市场有效 ** _ ,但他们或多或少有一种妄念:打败市场。

这种妄念会扭曲他们的操作: _** 想去买入便宜的,抛掉贵的 ** _ 。

但是,如果我们能清醒地意识到自己的局限,并把 _** 市场有效 ** _ 的定义更改为—— _** 没有个体能掌握比市场更多的信息, ** _

我们就会刻意避免跟市场作对,我们会尽量地顺势而为。

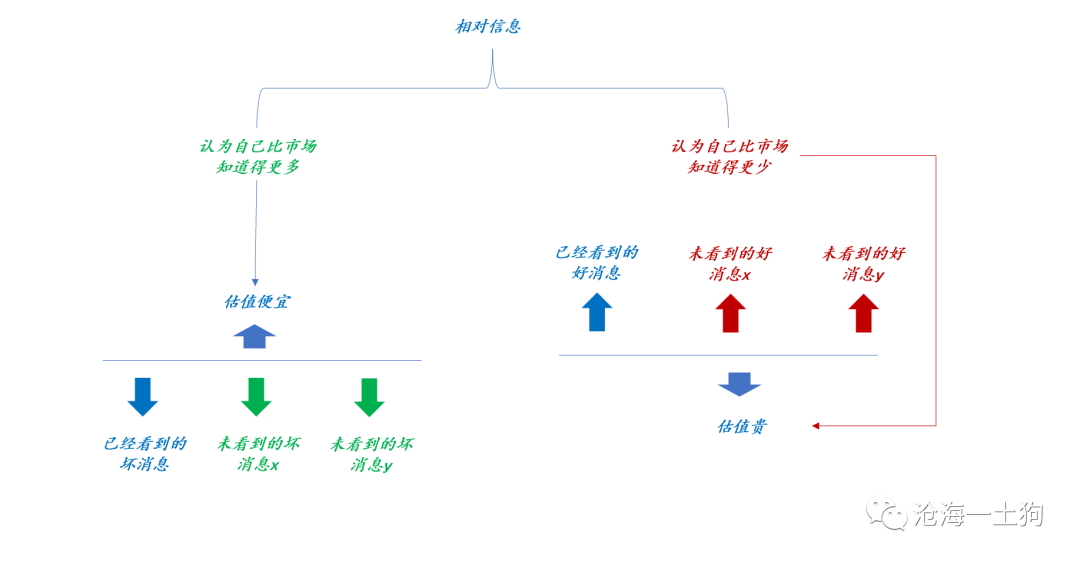

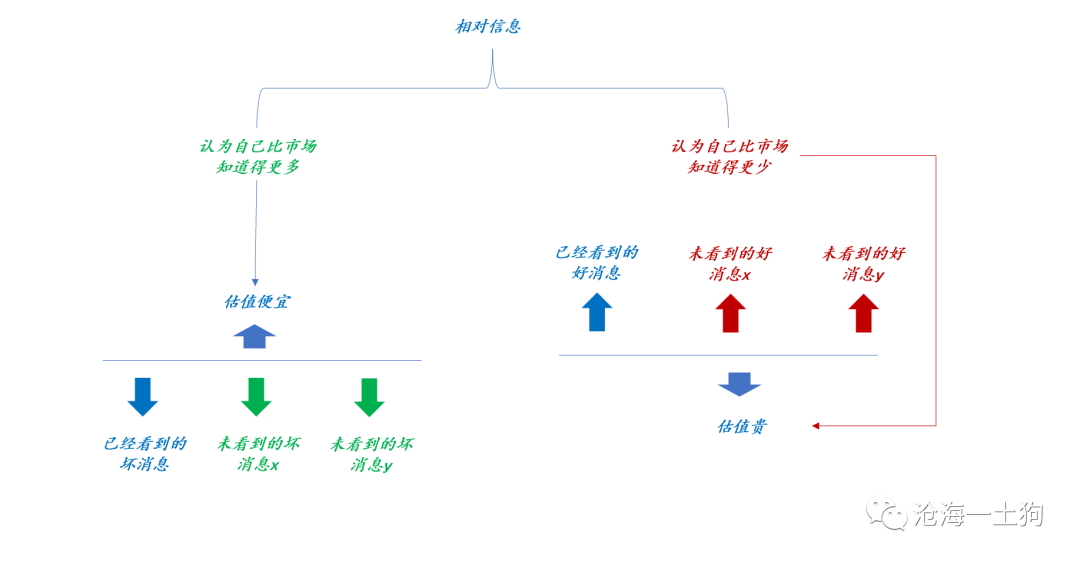

如上图所示,如果我们认为自己比市场知道得更多,我们会抄便宜货,譬如,去选择锚指数-成长。

自下而上的视角会强化我们的信念—— _** 没有谁比我更懂这只股票的成长性。 ** _

这种行为的风险在于,的确存在很多我们没看到的坏消息x和y,并且在持续恶化。

对称的,如果我们认为自己比市场知道得更少, _** 我们会买看起来贵的东西 ** _ ,去选择锚指数-价值。

事实上, _** 这种选择多少有些难堪 ** _ 。你的行为看起来像意淫—— _** 市场上有很多积极因素,但我没能力把他们找出来 ** _

。我们每个人都讨厌这种失去掌控的感觉。

对于自认为掌握信息的人,很难认同自己比市场弱,因此,无法接受躺平;对于自认为不掌握信息的人,较为容易认同自己比市场弱。

这跟他们所掌握的信息多寡无关,只跟他们对自己的评价有关—— _** 自己和市场的信息差距 ** _ 。

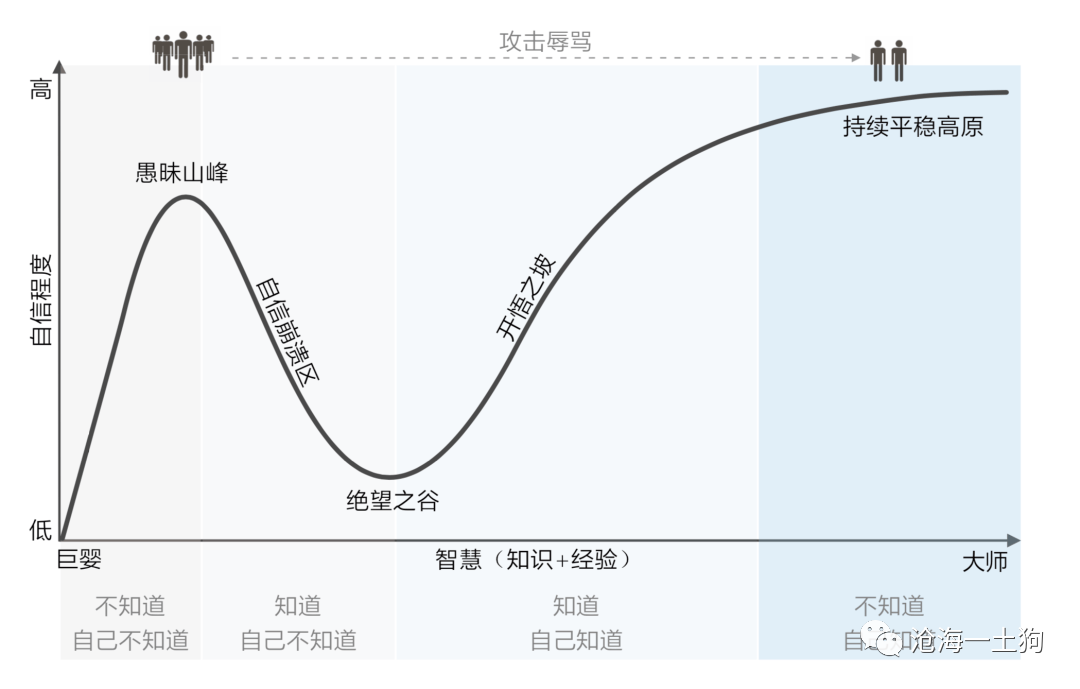

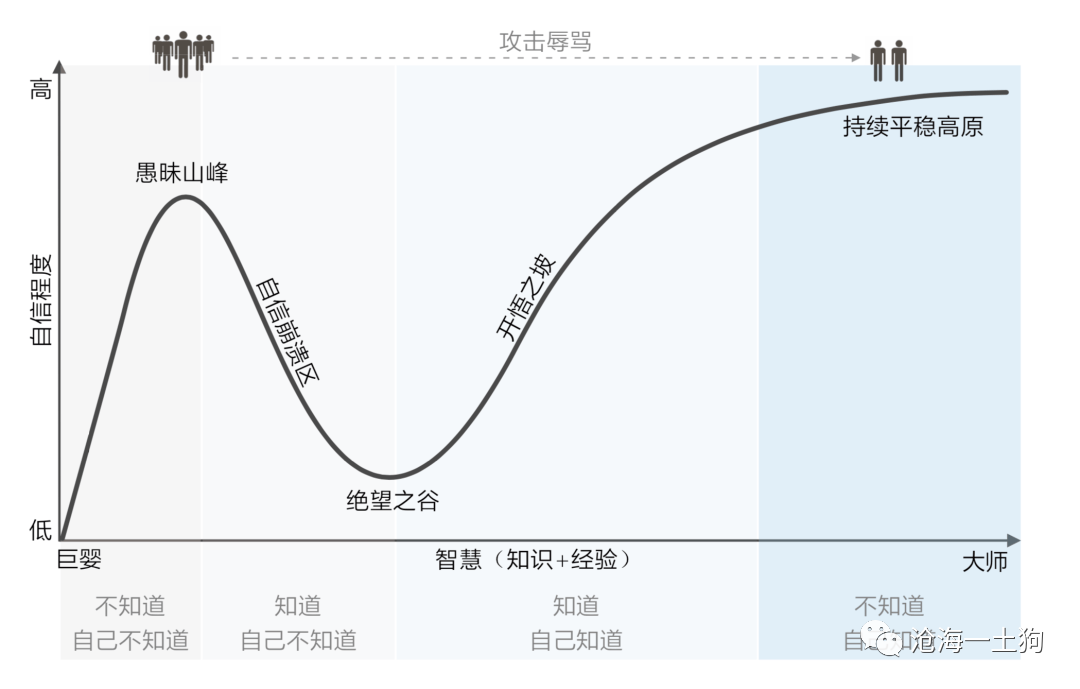

实际上,我们一直在动态地调整这个评价 ,有时候特别自信,有时候特别不自信。关于这个现象有一个心理学名词,叫 _** 邓宁-克鲁格效应 ** _ 。

然而,知道这个效应似乎没有什么用,它还是无法把我们从 _** 自 ** _ _** 我评价过高 ** _

的坑里捞出来,这涉及到一个套娃——每个人都可以把自己的自信当成大师之自信。

越努力越失败是可能的,甚至可能是常态。

**结束语及题外话**

大多数情况下,我们所需要的不是一个解题方案,而是,一个良好的描述体系。 _** 只要把现实准确地、自洽地描述清楚,答案自然而然显现出来。 ** _

只要你承认自己知道得比市场少,该顺势还是逆势的答案是显然的: _** 你是希望有不知道的坏消息,还是有不知道的好消息? ** _

_** 当然是好消息了。 ** _

这就好比,每个普通人都希望有一个自己所不知道的富豪叔叔,最好这个叔叔没什么继承人,突然某一天馅饼砸到自己头上。

即便如此,我们依然想去选择坏选项,主要原因有以下几点:

_** 1、我们都有一些小自信,尤其对属于自己的东西; ** _

_** 2、我们都很努力,尤其是投资者; ** _

_** 3、价格锚定; ** _

_** 4、知道自己不知道是个悖论; ** _

_** 5、因为4是个悖论,所以,我们很难无脑去信“市场有效——市场比我们每一个人都强”; ** _

事实上,市场主线早就出来了。我们在3月底的《 [ 市场的新主线有没有确立?

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247487232&idx=1&sn=254a9a997c387fbcd07cf094a857ee3a&chksm=f9aaf135cedd78236c371420816a5b64aba45c40b52736dbdf60474b404338223cfd0ae4185a&scene=21#wechat_redirect)

》一文中,讨论过这个问题。

现在市场的问题主要是 _** 流动性衰竭的问题 ** _ ,即便锚指数-价值是主线,也只是少跌—— _** 全a指数跌21%,锚指数-价值跌7.7%

** _ 。

所以,不少人有一种妄念——期待全a见底了,再杀进去。实际上,有些幼稚。

_** 因为主线板块的底和全部a股的底往往不重合 ** _ 。

现在万得全a尚未企稳,但价值和成长已经大幅分化了。

如上图所示,锚指数-成长和价值的初始点位均为500点,现在二者的差值来到了94.32点。

想根据全a做择时的人,有一个基本的假设—— _** 全a企稳之后,成长和价值会携手反弹 ** _ 。

这实质上又掉到前文那个坑里了—— _** 假设我 ** _ _** 们比市场知道得更多,N-M遗漏不存在 ** _ 。

更经常的情形是, _** N-M遗漏会继续沿着既定方向移动 ** _ ,当全a企稳反弹的时候( _ 流动性问题得到解决 _ ),锚指数-价值和锚指数-

成长的分化会更加严重( _ 现在二者已经差接近26%了 _ )。

抉择只会越来越艰难:价差在26%的时候难以选择,价差在36%+的时候更加难以抉择!

也就是说,虽然全a下跌,但市场早就开启了冰火两重天的新版本了。 _** 择券的重要性早就超过了择时 ** _ 。

目前,流动性问题较为严峻,但不妨碍主线的推进,只是有些颠簸,交易体验较差罢了,但是,它已经走了好远了。

在这种情况下,只做成长的投资者会特别难受,因为在他们眼里,市场的问题始终是个 _** 择时 ** _ 的问题,而不是 _** 路线选择 ** _

的问题。等到他们发现是路线选择问题时,那辆车已经开出去好远了。

择券问题和择时问题的关联性并不强, _** 择券问题并不会随着全a指数的企稳而结束。 ** _ 因为全a指数的走势是结果, _**

价值和成长各自的走势才是原因 ** _ 。

市场大部分时候都是 _** 结构市,竞争才是常态——a板块一路向上,b板块持续萎靡,择券才是最重要的。 ** _

> _**当你还在为择时问题纠结时,可以跳出来想想,现在的主要矛盾是不是择券和择路线?** _

_ ps:数据来自wind,图片来自网络 _

End

苹果用户请扫二维码,安卓用户可点击链接:

[ 沧海一土狗的知识星球 ]()

本号唯一的知识星球号 定位:升级认知框架的思维实验室 星球的主体是一系列具备一致性的模型 星主每天会通过增量讯息和市场反馈检验模型

这个检验过程就是每日的股市和债市复盘 因此,这一系列模型也是动态升级的 此外,星球里还有对重要的现象或事件的点评 以及一些跟公众号内容不同的随笔

欢迎加入

预览时标签不可点

微信扫一扫

关注该公众号

****

****

× 分析

收藏

# 顺势还是逆势,如何更好地利用价格信息?

原创 沧海一土狗 [ 沧海一土狗 ](javascript:void\(0\);)

__ _ _ _ _

** 文/沧海一土狗 **

_ ps:3500字 _ ****

**引子**

今年上半年以来,多重因素交织,市场持续下行,wind全a累计下跌20.87%。

不少投资者的自然反应是抄底。在抄什么标的上,会出现一个极其巨大的分歧: _** 有的人会选择相对弱势的,而有的会选择相对强势的 ** _ 。

目前,市场已经出现了一弱一强两个选项。

在之前的文章中,我们曾经构造过两个指数: _** 锚指数-成长和锚指数-价值 ** _ 。

其编制的规则为:

_** 1、选取2021年12月31日自由流通市值大于500亿的标的; ** _

_** 2、按照动态市盈率从高到低排序,并分作两组; ** _

_** 3、高PE组和低PE组自由流通市值相等,初始点位为500点,分别叫锚指数-成长和锚指数-价值; ** _

今年以来,两个指数的分化十分巨大: _** 锚指数-成长下跌26.65%至366.76点,锚指数-价值下跌7.77%至461.17点,后者比前者高了26%

** _ 。

也就是说,如果你的组合偏成长,那么,大概率今年会跑输全a指数;反之,如果偏价值,那么,有可能大幅跑赢全a指数。

市场已经悄悄走出了冰火两重天的走势。

因此,我们开头所提出的问题,并不仅仅是一个抄底问题,还是一个持仓问题: _** 是强者恒强——顺势操作,还是均值回归——逆势操作? ** _

**关键的隐含假设**

表面上看,这是一道有关 _** 客体本质 ** _ 的选择题:在当下的市场环境中,是价值更好,还是成长更好?

实际上,它还关乎 _** 主体信念 ** _ 。

如上图所示, _** 主体的某个行动背后必然隐含了主体的某种信念,二者是统一的。 ** _

顺势操作的行动,隐含了“认为自己比市场知道得更少”的信念;对称的,逆势操作的行动,隐含了“认为自己比市场知道得更多”的信念。

更进一步,行动是否能产生良好的后果,则取决于信念和现实的一致性。

如果你真的比市场知道得多,逆势操作的行动会产生良好的后果;反之,顺势操作的行动才会产生良好的后果。

也就是说,如果你想获得良好的结果,必须保持 _** “信念——行动——现实” ** _ 三者统一。

你不可能 _** 一方面比市场知道得少,又选择了逆势操作的行动方案 ** _ ,否则,结果一定十分糟糕。

**不完备信息所带来的价格幻觉**

当一只股票下跌很多之后,我们每个人都容易产生一种幻觉: _** 价格好便宜 ** _ 。

这种幻觉有两个来源, _** 一个是锚定效应,另一个是不完备信息 ** _ 。前者是每个人的自然反应,后者则是来自于 _** 不知道自己不知道 ** _

。

那么,什么是不完备信息呢?这很好定义。假设较低的价格P反馈了N个不利因素,如果投资者只观察到了其中的N个不利因素,那么,他一定会觉得价格P很便宜。

之所以投资者和市场价格会产生冲突,是 _** 因为该投资者没有观察到N-M个因素,并且不知道自己不知道,但市场观察到了 ** _ 。

事实上,这种情况极其普遍。

在绝大多数情况下,每一个投资者都比市场知道的少,会产生N-M遗漏。

放眼望去,要么是价格便宜的东西,要么是价格过高的东西, _** 就是没有价格正正好的东西 ** _ 。

问题不在于市场本身,而在于我们自己,我们天然地戴了一个透镜—— _** N-M遗漏 ** _ ——去看市场。

> _**市场的定价是正正好,但戴着透镜的我们无法看到正正好。** _

**立场的进一步扭曲**

除了无法看到之外,我们还面临一种更加严峻的情况—— _** 我们拒绝看到 ** _ 。

为了探究清楚这个因素,让我们考察一个极具反讽意味的例子:

我们每个人都无法看到自己背后的东西,跟自己并排站的朋友们也无法看到( _ 立场相似的人 _ )。

所以,客观上存在一种 _** 风险:即便我们谦虚谨慎、集思广益,参考了某个群体的意见,但我们也有可能借鉴了一个筛选后的群体 ** _ 。

然而,不幸的是,我们特别喜欢向周围的人寻求帮助。这就导致了,我们有很大几率被锁死在自己的立场里。

具有讽刺意味的是,站在我们对面的 _** 敌人 ** _ 却看得到( _ 立场不同的人 _ ),我们真正需要听到的是他们的声音。

在自然状态下,我们大概率是会有 _** N-M遗漏 ** _ 的;但是,我们又特别从众,喜欢听好话,所以,我们必然会有 _** N-M遗漏 ** _ 。

> _**因此,与其说我们看不到N-M遗漏,不如说我们拒绝看到N-M遗漏。** _

静态地来看,N-M遗漏也不会有什么大问题:只是买了一个看起来便宜但又没有那么便宜的东西罢了。

但动态地看,这却是一个不得了的bug。

如果我们观察到的M不变,但是 _** ,未观察 ** _ _** 到的N-M不断地恶化 ** _ 。我们会发现—— _** 这个标的不可救药地越来越便宜

** _ ;如果我们开始抄底,那么,灾难开始了。

越跌越买,越买越跌。

对M体系的信念越重,我们越难以跳出这个死循环。因为这M个因素没问题,问题出在N-M个因素上。我们只会觉得市场神经病,这么便宜了还在砸盘。

对于这种情况,市场有个总结:

> _**老手死于抄底。** _

新手至少还有一种犹豫——我是不是错了;但老手则不同,他认为自己的M体系是完备的,市场是错的,至少是不理性的—— _** 他臆想出来了一个砸盘的神经病 **

_ 。

但是,神经病是难以形成宏观显著性的,即便能,也不会持久。

**邓宁-克鲁格效应**

虽然很多人会说 _** 市场有效 ** _ ,但他们或多或少有一种妄念:打败市场。

这种妄念会扭曲他们的操作: _** 想去买入便宜的,抛掉贵的 ** _ 。

但是,如果我们能清醒地意识到自己的局限,并把 _** 市场有效 ** _ 的定义更改为—— _** 没有个体能掌握比市场更多的信息, ** _

我们就会刻意避免跟市场作对,我们会尽量地顺势而为。

如上图所示,如果我们认为自己比市场知道得更多,我们会抄便宜货,譬如,去选择锚指数-成长。

自下而上的视角会强化我们的信念—— _** 没有谁比我更懂这只股票的成长性。 ** _

这种行为的风险在于,的确存在很多我们没看到的坏消息x和y,并且在持续恶化。

对称的,如果我们认为自己比市场知道得更少, _** 我们会买看起来贵的东西 ** _ ,去选择锚指数-价值。

事实上, _** 这种选择多少有些难堪 ** _ 。你的行为看起来像意淫—— _** 市场上有很多积极因素,但我没能力把他们找出来 ** _

。我们每个人都讨厌这种失去掌控的感觉。

对于自认为掌握信息的人,很难认同自己比市场弱,因此,无法接受躺平;对于自认为不掌握信息的人,较为容易认同自己比市场弱。

这跟他们所掌握的信息多寡无关,只跟他们对自己的评价有关—— _** 自己和市场的信息差距 ** _ 。

实际上,我们一直在动态地调整这个评价 ,有时候特别自信,有时候特别不自信。关于这个现象有一个心理学名词,叫 _** 邓宁-克鲁格效应 ** _ 。

然而,知道这个效应似乎没有什么用,它还是无法把我们从 _** 自 ** _ _** 我评价过高 ** _

的坑里捞出来,这涉及到一个套娃——每个人都可以把自己的自信当成大师之自信。

越努力越失败是可能的,甚至可能是常态。

**结束语及题外话**

大多数情况下,我们所需要的不是一个解题方案,而是,一个良好的描述体系。 _** 只要把现实准确地、自洽地描述清楚,答案自然而然显现出来。 ** _

只要你承认自己知道得比市场少,该顺势还是逆势的答案是显然的: _** 你是希望有不知道的坏消息,还是有不知道的好消息? ** _

_** 当然是好消息了。 ** _

这就好比,每个普通人都希望有一个自己所不知道的富豪叔叔,最好这个叔叔没什么继承人,突然某一天馅饼砸到自己头上。

即便如此,我们依然想去选择坏选项,主要原因有以下几点:

_** 1、我们都有一些小自信,尤其对属于自己的东西; ** _

_** 2、我们都很努力,尤其是投资者; ** _

_** 3、价格锚定; ** _

_** 4、知道自己不知道是个悖论; ** _

_** 5、因为4是个悖论,所以,我们很难无脑去信“市场有效——市场比我们每一个人都强”; ** _

事实上,市场主线早就出来了。我们在3月底的《 [ 市场的新主线有没有确立?

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247487232&idx=1&sn=254a9a997c387fbcd07cf094a857ee3a&chksm=f9aaf135cedd78236c371420816a5b64aba45c40b52736dbdf60474b404338223cfd0ae4185a&scene=21#wechat_redirect)

》一文中,讨论过这个问题。

现在市场的问题主要是 _** 流动性衰竭的问题 ** _ ,即便锚指数-价值是主线,也只是少跌—— _** 全a指数跌21%,锚指数-价值跌7.7%

** _ 。

所以,不少人有一种妄念——期待全a见底了,再杀进去。实际上,有些幼稚。

_** 因为主线板块的底和全部a股的底往往不重合 ** _ 。

现在万得全a尚未企稳,但价值和成长已经大幅分化了。

如上图所示,锚指数-成长和价值的初始点位均为500点,现在二者的差值来到了94.32点。

想根据全a做择时的人,有一个基本的假设—— _** 全a企稳之后,成长和价值会携手反弹 ** _ 。

这实质上又掉到前文那个坑里了—— _** 假设我 ** _ _** 们比市场知道得更多,N-M遗漏不存在 ** _ 。

更经常的情形是, _** N-M遗漏会继续沿着既定方向移动 ** _ ,当全a企稳反弹的时候( _ 流动性问题得到解决 _ ),锚指数-价值和锚指数-

成长的分化会更加严重( _ 现在二者已经差接近26%了 _ )。

抉择只会越来越艰难:价差在26%的时候难以选择,价差在36%+的时候更加难以抉择!

也就是说,虽然全a下跌,但市场早就开启了冰火两重天的新版本了。 _** 择券的重要性早就超过了择时 ** _ 。

目前,流动性问题较为严峻,但不妨碍主线的推进,只是有些颠簸,交易体验较差罢了,但是,它已经走了好远了。

在这种情况下,只做成长的投资者会特别难受,因为在他们眼里,市场的问题始终是个 _** 择时 ** _ 的问题,而不是 _** 路线选择 ** _

的问题。等到他们发现是路线选择问题时,那辆车已经开出去好远了。

择券问题和择时问题的关联性并不强, _** 择券问题并不会随着全a指数的企稳而结束。 ** _ 因为全a指数的走势是结果, _**

价值和成长各自的走势才是原因 ** _ 。

市场大部分时候都是 _** 结构市,竞争才是常态——a板块一路向上,b板块持续萎靡,择券才是最重要的。 ** _

> _**当你还在为择时问题纠结时,可以跳出来想想,现在的主要矛盾是不是择券和择路线?** _

_ ps:数据来自wind,图片来自网络 _

End

苹果用户请扫二维码,安卓用户可点击链接:

[ 沧海一土狗的知识星球 ]()

本号唯一的知识星球号 定位:升级认知框架的思维实验室 星球的主体是一系列具备一致性的模型 星主每天会通过增量讯息和市场反馈检验模型

这个检验过程就是每日的股市和债市复盘 因此,这一系列模型也是动态升级的 此外,星球里还有对重要的现象或事件的点评 以及一些跟公众号内容不同的随笔

欢迎加入

预览时标签不可点

微信扫一扫

关注该公众号

****

****

× 分析

收藏