# 未来两个月债券市场的机会

原创 沧海一土狗 [ 沧海一土狗 ](javascript:void\(0\);)

__ _ _ _ _

**

文/沧海一土狗 **

_ ps:3800字 _ ****

**引子**

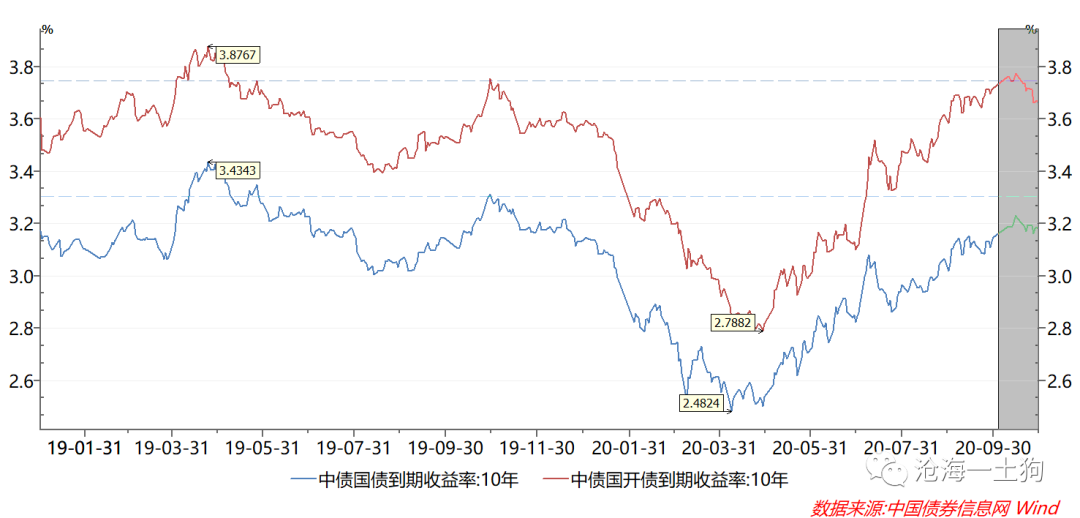

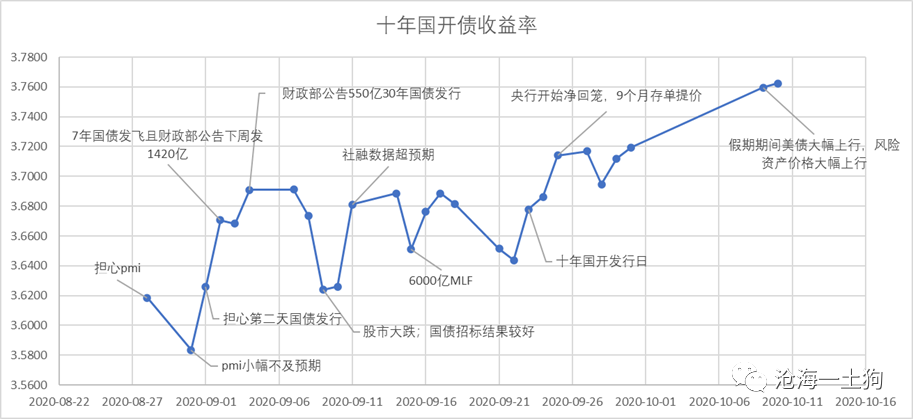

经历了5个月收益率的快速上行,债券市场终于进入了一个新的阶段:十月份债券收益率对市场利空表现出很大的韧性。

表层原因在于利率已经越过了19年下半年的高点, _ 赔率很不错 _ ;深层原因在于央行已经完成了阶段性调整,进入了 _ 货币政策正常化 _

的新阶段。

相 应 的,债券交易策略 也进入了一个新的阶段 : 赔率很不错, 但

胜率较差。也就是说,在这个阶段,投资者不认为债券收益率会有多大幅度的上行,但往未来看过去也看不到什么利好。

基于上述两个原因: _ 1、货币政策正常化;2、赔率好,胜率稍差的格局 _ ,我将对债市策略作出调整, _ 从看空 _ _ 调整为中性, _

甚至我还认为,在临近年末的两个月里,市场可能会有一小波机会。下面我将展开讨论这个机会背后的机制。

**排名博弈下的非对称格局**

今年债市大熊市,除了那些可以做固收+的产品之外,纯债基金的业绩大都很惨淡。投资经理保命的唯一招数就是 _ 相对业绩还不错, _ 有很多人比你差。

在这种背景下,排名博弈的重要性急剧提升。假设在某资管公司里,小L已经是公司的最后一名了,那么,他怎么把排名追回来呢?逼来逼去,只有一个办法, _

跟其他同事的策略做大幅度的偏离 _ ,赌市场风向转变。

一般来说,投资经理有三大偏离工具: _ 久期偏离、期限结构偏离和信用偏离。 _

就剩两个月了,信用偏离来不及了,期限结构偏离增厚的收益也不够多,只能去做久期偏离。

今年是债券熊市,所以,大家的久期都很低,排名靠前的是那些早早把久期降下来的经理。

下面,我们构造一个具体的例子:假设小L公司的平均久期是2,他如何把排名提升去呢?他可以把久期拉到4,然后,赌收益率来一波20bp的下行。如果下行兑现了,他差不多能做出40bp的超额收益。

这意味着他很可能不是最后一名了。如果风向不变,甚至利率有所上行,他还是最后一名,由于现在债市赔率很好,也多亏不了多少,丢工作倒不至于。

在这种格局下,哪个公司的小L不想搏一把呢?

换个角度,如果小H是这个公司的第一名,他的久期在2,也知道小L的心思,他会傻乎乎地一直卡在2吗?不会的,他会跟随小L,小L加多少,他也会加多少。

临近年底了,公司第一的小H保持第一的动机不比小L求生的动机弱。 如果市场上大多数资管公司,都有这样的排名机制—— _ 最后一名背最重的锅 _

。这个排名博弈一定会 _ 自我实现 _ 。

最后的牺牲品是谁呢?那个懵懵懂懂的觉得今年就要这么结束了的排名中游的小M,由于他的久期一直保持在2,他被小L一把超过,最后成为最后一名,变成那个背锅侠。

因此,只要临近年底,利率又在高位,赔率还不错,市场的参与者一定有很强的动力参与这个博弈。

如果你还傻乎乎地看着基本面,觉得风向一定是利率继续向上,那么,你的排名很可能 被 _ 一波莫名其妙地妖风 _ 打垮, 沦为牺牲品。

**多空天赋的非对称性**

这时坐在后排的小D站了起来,表达了自己的不同见解:既然今年是熊市,未来的胜率格局也不好,排名不好的小L们为什么不 _ 降低久期,甚至做空 _

债市来提升排名呢?

这是个好问题。

除了赔率之外,小L们通过做空提升排名 _ 胜算很低, _ 还有两个重要原因:

1、在任何市场里,多头总是大多数,空头永远是少数,因为这是资管行业,人们总要把钱配置出去,持有某种形式的资产;

2、多头持有头寸是有正的票息的,空头持有自己的头寸是 _ 要支付利息(负carry) _

的,就拿卖空十年国开200210来说,既要支付它的票息3.7%,还要支付他的融券费用1.3%左右,综合成本能到5%上下。

> _** 时间是空头的头号敌人。 ** _

更进一步,假设持有200210两个月,总体要支付0.83%的成本,换算成资本利得,大概得支付10bp,这就意味着,3.7%的价格持有200210现券空头头寸,年底该券的利率得到3.8%,才能打平利息支出。

因此,如果市场横盘震荡, _ 缺乏下跌动量 _ ,做空现券是一件极其危险的事情。

由于多空天赋的有很大的非对称性,所以,小D通过做负偏离赌风向继续保持利率上行是一件极其危险的事情。

> _**最近一个月,债市下跌已经失去动量了。** _

排除掉久期负偏离之后,久期正偏离就变成了年底债券市场的阳谋,市场一旦有风吹草动。投资者就会一拥而上,先把收益率弄下来再说。

**客观条件要配合**

要想利率来一波下行,光有市场集体的主观意愿还不够,还需要客观条件的配合。什么是客观条件?就是大家喜欢预测的那些基本面情况。

那么,什么样的客观条件就够了呢?利空不要比利多多太多。基本上, _ 利空和利多一半对一半这个局就成了。 _

按照我们以往的框架,客观情况分为三大类: _ 1、供需情况;2、经济基本面情况;3、资金面情况。 _

_

_

_** 1、债券供需情况 ** _

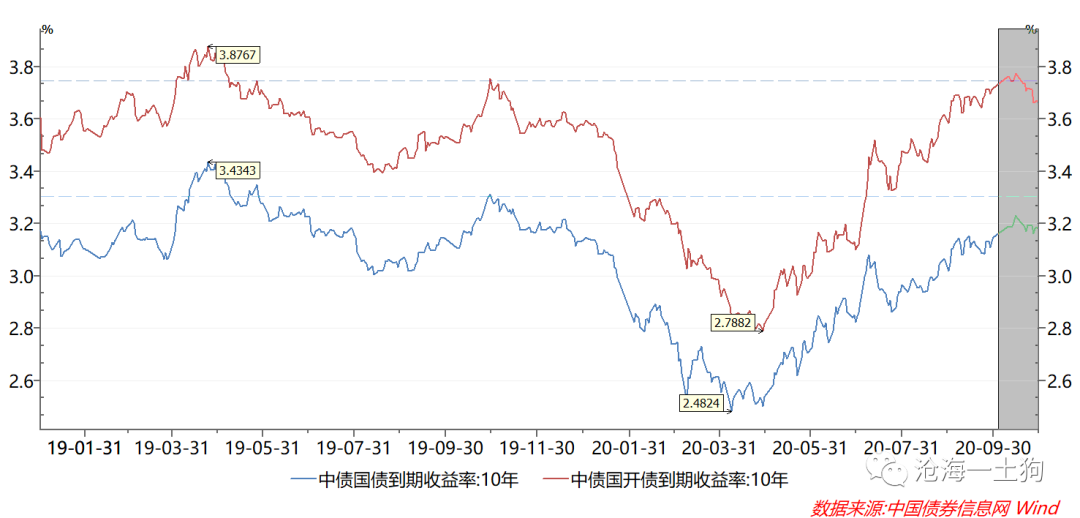

六个月以来推动收益率上行的最主要动力之一是债券供给,

如9月份的因素分解图所示,利率上行的力量有两只, _ 一是债券供给,二是资金利率上行。 _

然而,在未来的两个月,供给压力将得到极大的缓释, _ 今年的地方债已经发行完了90%了。 _

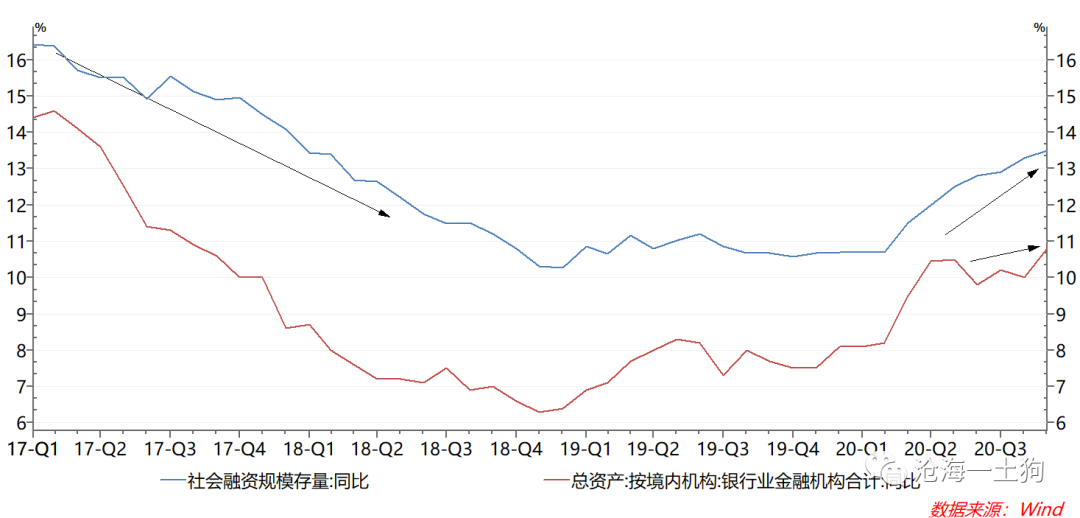

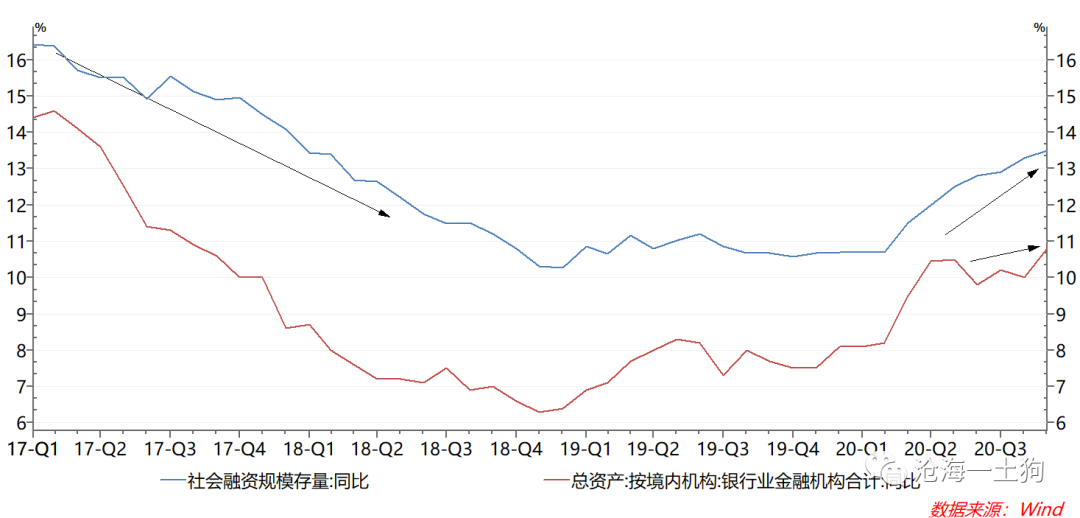

此外,在供需这个大框架下,还有一个标尺就是社融增速,

由于国债和地方债今年的供给量太大,货币政策正常化之后,社融拐点也一直爽约,随着地方债发行进程接近尾声, _ 拐点也不远了。 _

_

_

_** 2、经济基本面 ** _

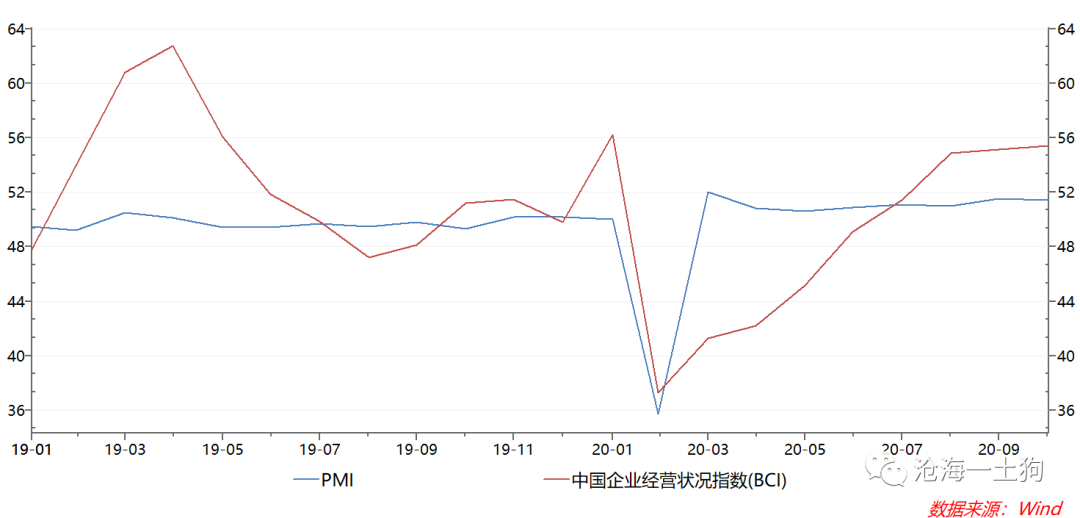

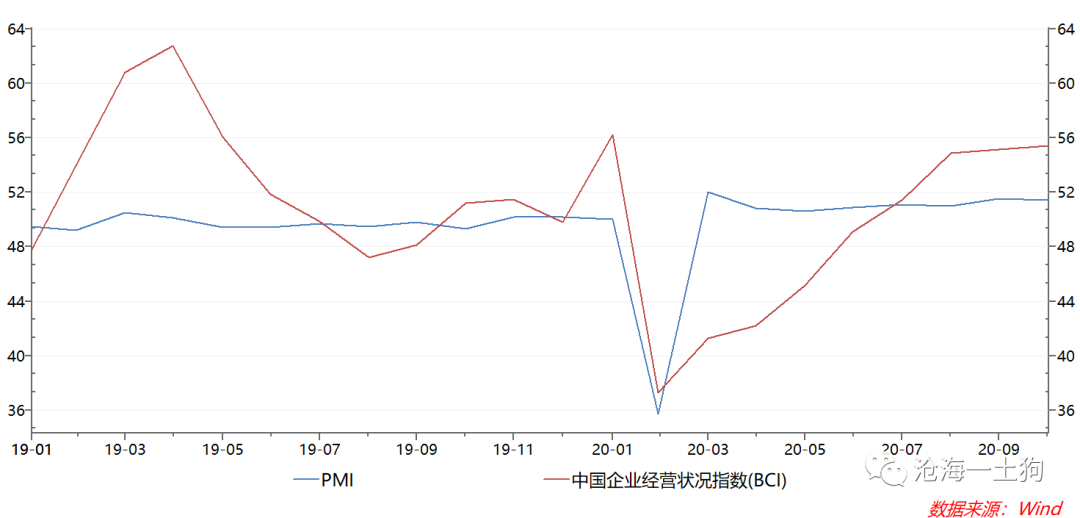

三月份以来,国内经济一直在复苏的通道内,10月份的PMI数据已经落地,录得51.4,继续维持扩张态势。

下周一我们需要小心观察市场对于10月PMI的反应,如果继续出现 _ 利空钝化, _ 那空头真要小心了。在未来2个月,基本面的大牌还有一张—— _

11月的PMI。 _

_

_

_** 3、资金 ** _ _** 情况 ** _

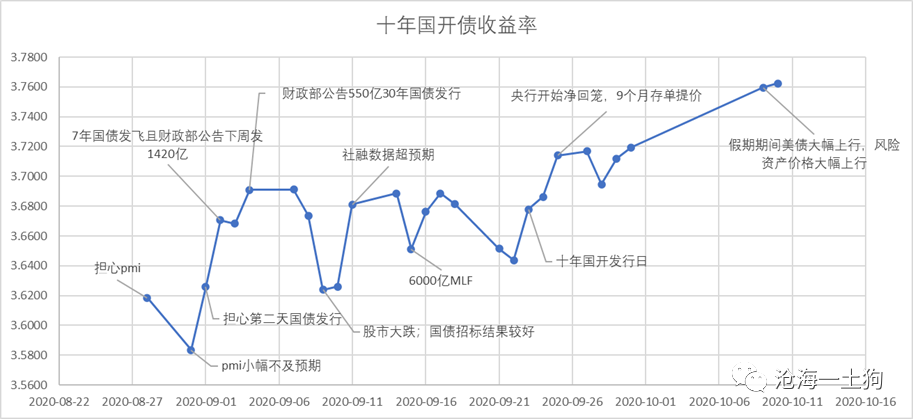

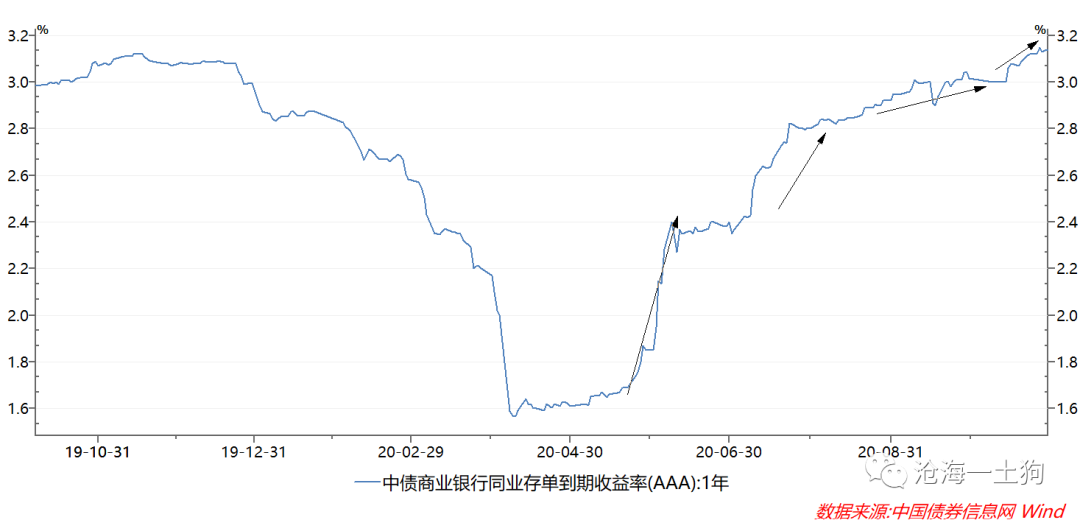

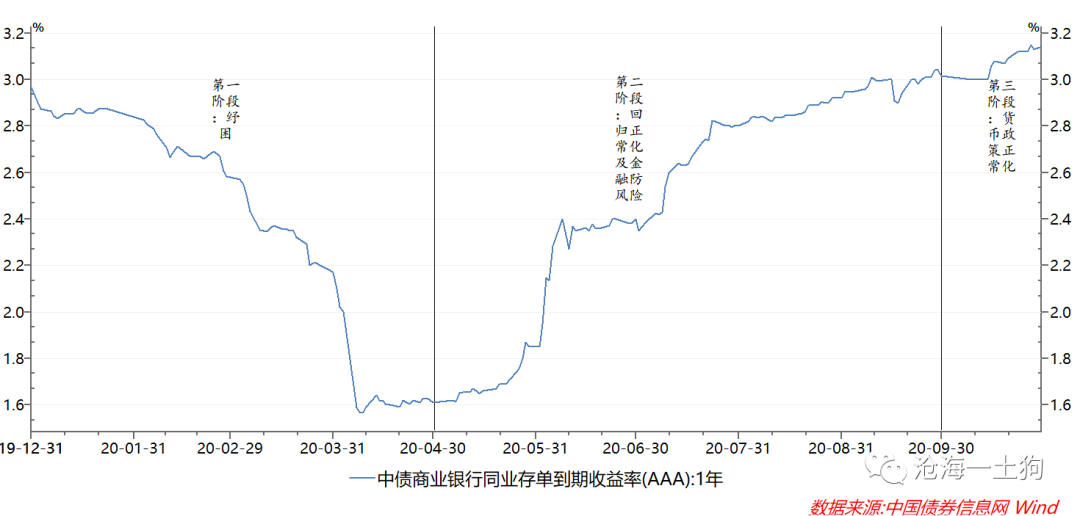

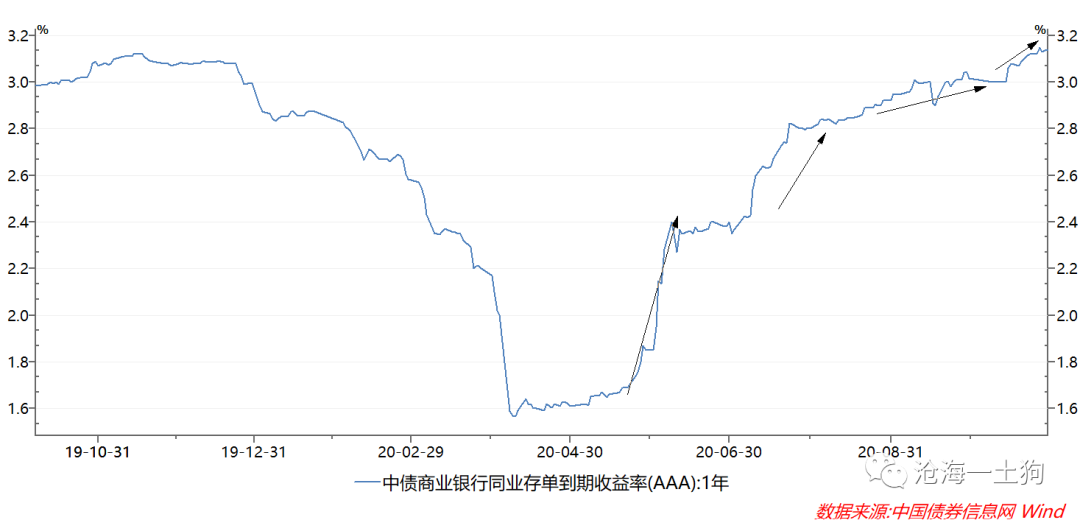

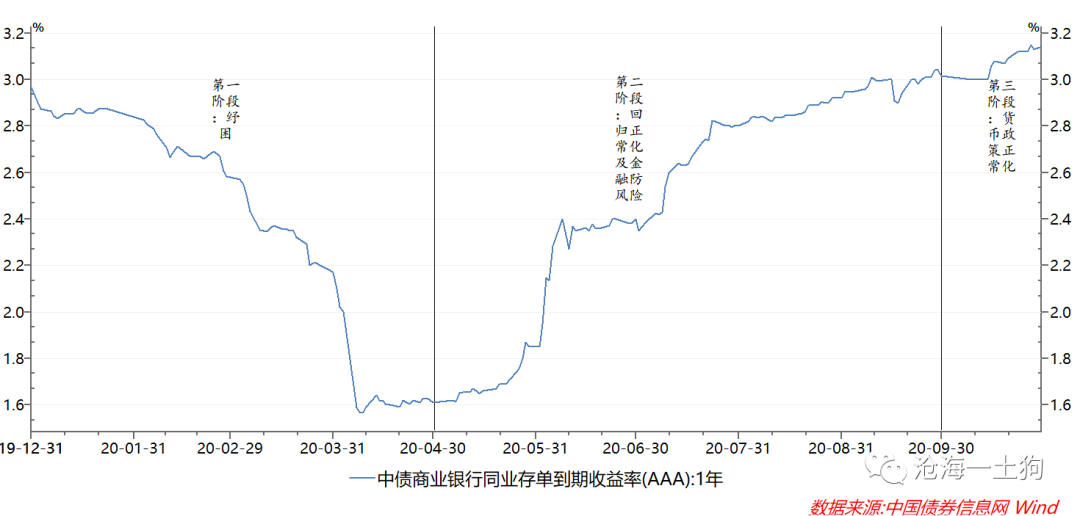

最近一段时间,资金情况很不乐观,表现为两个方面, _ 1、十月底跨月资金很紧张;2、一年期存单一级发行利率从3.0%飙升到了3.2%。 _

在前文《 [ 如何解读目前的货币政策?

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247485791&idx=1&sn=8cf5846ad7ec0fb912ffc1408b73b7d9&chksm=f9aaf76acedd7e7c3801bbb7d7be11152aa989e5f41605ebdb6c2c3d8e4bcb14d4f914e9b808&scene=21#wechat_redirect)

》中,我们有讲过,我们央行货币政策体系是 _ 一个多目标但无显性中介目标的货币政策体系 _ ,而美国不同,他有单一的货币政策中介目标—— _ 联邦基金

_ _ 利率。 _ 尽管二者如此不同,但是,我们有办法在当下的货币政策体系下,构做一个 _ 影子货币政策中介目标 _

,其中,一年期存单利率就是一个不错的影子。

如果说2019年下半年的货币政策是正常化的货币政策,那么,这个指标应该在3.0%附近波动。但是,一级市场一年存单的发行价格提升到了3.2%,已经有了较大的

_ 偏离 _ 。这的确有些让市场费解。

如果我们判定现在的影子利率有些超调,那么,我们应该牢记一句话,

> _** 反者道之动。 ** _

**复杂的货币政策**

之所以我们认为央行最近的操作有些费解,是因为我们把央行的多目标混作一团了。

如果做一个拆解,我们就能跟上他们的思路了: _ 一个目标是正常化的货币政策;另一个目标是金融防风险。 _

在许多场合,央行都出来解答过正常化货币政策的内涵, _ 就是要保持名义GDP增速和潜在GDP增速相适应。 _

换个更显性的指标就是盯产出缺口,盯GDP缩减指数,盯通胀。

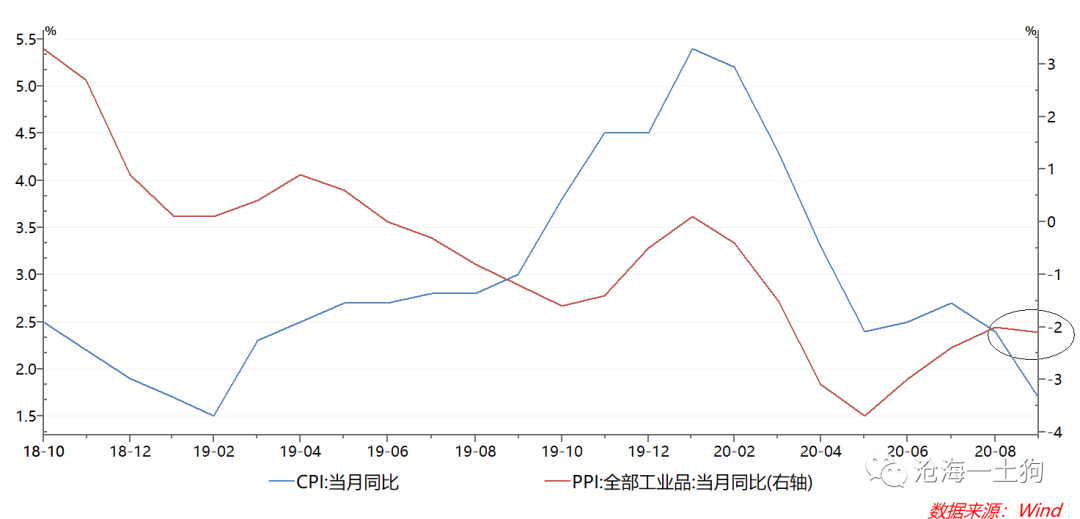

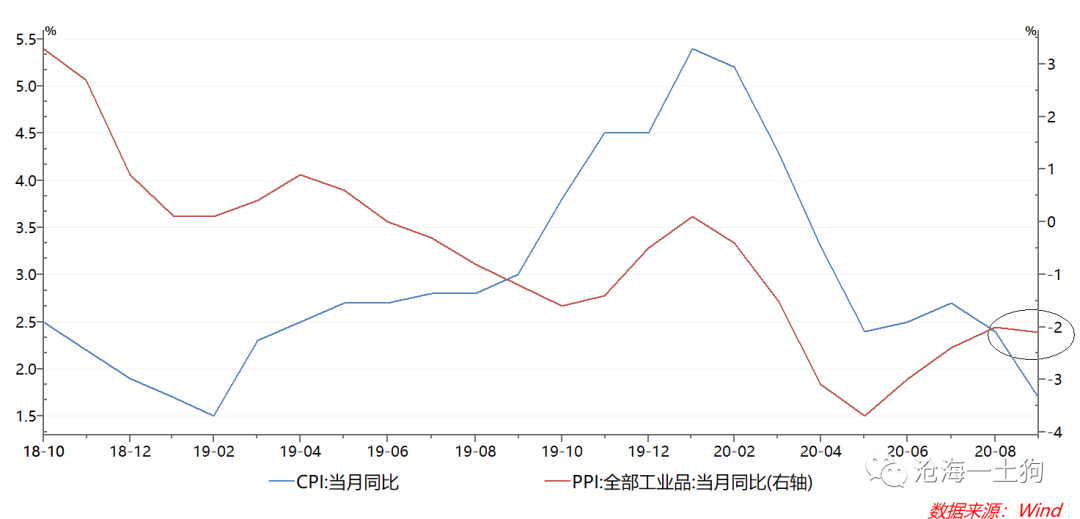

十月份PMI数据很好,有些人已经开始担心经济过热了,其实,我觉得有些为时尚早,毕竟PPI还处于通缩区间。

等PPI回正,通胀有所加速,我们再讨论这个问题也不迟。事实上,目前的阶段是最甜美的阶段, _ 经济持续扩张,通胀处于低位。 _

那么,为什么从影子利率上来看, _ 央行有预防性动作的迹 _ _ 象呢? _ 这是因为我们漏算了金融防风险。

金融防风险是供给侧改革以来,贯穿债市牛熊的另外一条主线。随着国内疫情得到控制,经济快速复苏,金融防风险又提上了日程,毕竟今年是三大攻坚战的收官之年。

在6月5日发的《 [ 债市巨震——央行的资金空转治理

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247485587&idx=1&sn=1fe8ae452e9f14ecbcea3cd2fb8299cd&chksm=f9aaf6a6cedd7fb010c70283047991647fcf92e32d06a581c305cc22f824f47ae284b3206335&scene=21#wechat_redirect)

》以及6月9日的《 [ 宽信用对债市的影响——兼论压降结构性存款

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247485597&idx=1&sn=36b6fcaec5f11cb1a8279b913e57575d&chksm=f9aaf6a8cedd7fbe616ed0c54b49a3111a22cdffe27eff3142b7438cf3cea0f450e353fa0f86&scene=21#wechat_redirect)

》中,我们分别讨论了 _ 金融防风险 _ 对债市的影响,还在后一篇文章中做了一个框架,描绘 _ 压降结构性存款利空债市的传导机制 _ 。

我还记得,当时的市场是有一定争议的,有些人觉得压降结构性存款可以有效地降低银行的负债成本,他们没想到的是,银行的负债遭遇了如此大的冲击,银行不得不发行大量的存单来对冲影响。

尽管从长期来看银行的负债成本可能因为压降结构性存款降低,但是,事后来看,短期就是会抬高影子利率。

> ** _ 经济分析主要是边际分析,过于在乎成本往往容易被误导。 _ **

既然影子利率的提升是因为负债冲击,那么, _ 这一次飙升就是一次超调, _ 既不是对经济过热的预防性动作,也不代表央行改变了对中性影子利率的看法。

也就是说,随着冲击的消失,一年存单利率还是会回到3.0%附近的。

**非对称的力量**

一般而言,投资者都对利空和利多本身敏感 _ (市场节奏) _ ,但对利空和利多能带来多少下跌和上涨并不敏感 _ (市场空间) _ 。

实际上,在市场保持震荡节奏的情况下,决定整体上涨还是下跌的,是两个比较隐晦的东西: _ 1、赔率,市场的绝对点位;2、市场的博弈心理状态。 _

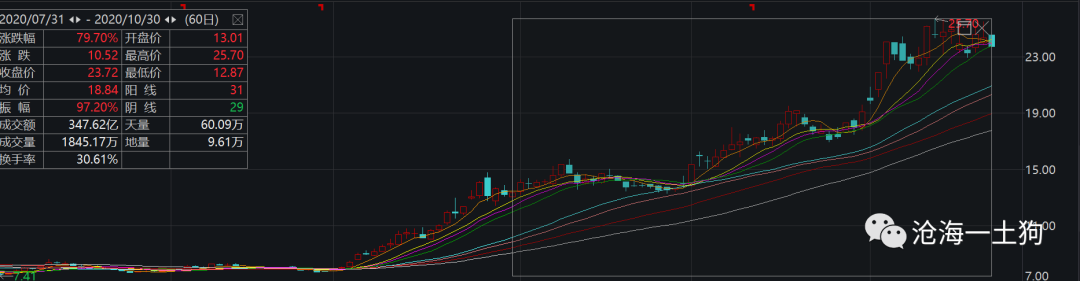

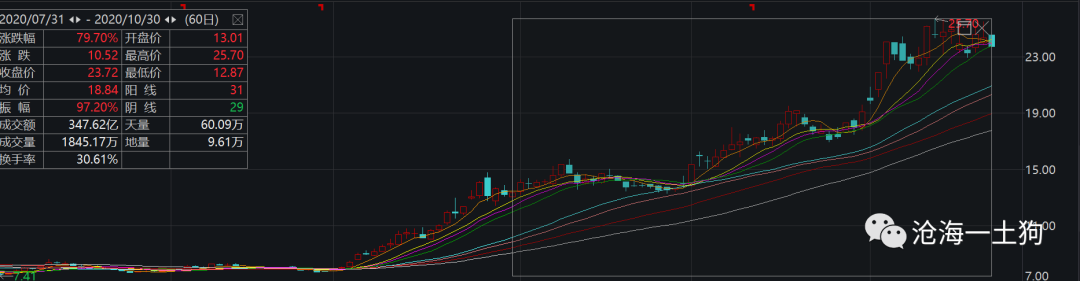

在股市里,我们能找到很多奇怪的样本,比如这只股票,

在60个交易日里,有31根阳线29根阴线,但是,却累计上涨了接近80%。这个事实是很反直觉的。

符合我们直觉的是贵州茅台在最近60个交易日的走势,30根阳线30根阴线,最后累计下跌了0.59%。

这两个例子给我们的启示是,除了要分析利空和利多的节奏和比例,我们还要去判断背后的非对称性,往往后者更关键。

**结束语**

最后,综合市场的主观和客观情况,我认为,在未来的两个月,债市可能会有一波机会。

那么,是不是就意味着债市跌完了,我们可以放心做多呢?不是的。 _ 明年的主要矛盾是通胀, _ 如果通胀起来了,央行还是要兑现承诺的。

根据主要矛盾的迁移,我们可以把今年以及明年分成四段: _ 1、疫情爆发,经济纾困;2、货币政策回归正常化及金融防风险;3、货币政策正常化;4、通胀; _

我们现在在第三个阶 段。

所谓的债市机会,就是赚超调和博弈的钱。

那么,如果通胀了怎么办?走一步看一步吧。通胀了,股票和债券都好不了。在这之前,股票可以继续享受结构牛市,债市也能平静平静。

_ ps:数据来自wind,图片来自网络 _

End

苹果用户请扫二维码,安卓用户可点击链接:

[ 沧海一土狗的知识星球 ]()

本号唯一的知识 星球号

分享每一篇文章背后的想法和思路

进行每天市场点评和热点事件点评

发表一些最新想法的小短文

解答读者 提问,欢迎参与讨论

预览时标签不可点

微信扫一扫

关注该公众号

****

****

× 分析

收藏

# 未来两个月债券市场的机会

原创 沧海一土狗 [ 沧海一土狗 ](javascript:void\(0\);)

__ _ _ _ _

**

文/沧海一土狗 **

_ ps:3800字 _ ****

**引子**

经历了5个月收益率的快速上行,债券市场终于进入了一个新的阶段:十月份债券收益率对市场利空表现出很大的韧性。

表层原因在于利率已经越过了19年下半年的高点, _ 赔率很不错 _ ;深层原因在于央行已经完成了阶段性调整,进入了 _ 货币政策正常化 _

的新阶段。

相 应 的,债券交易策略 也进入了一个新的阶段 : 赔率很不错, 但

胜率较差。也就是说,在这个阶段,投资者不认为债券收益率会有多大幅度的上行,但往未来看过去也看不到什么利好。

基于上述两个原因: _ 1、货币政策正常化;2、赔率好,胜率稍差的格局 _ ,我将对债市策略作出调整, _ 从看空 _ _ 调整为中性, _

甚至我还认为,在临近年末的两个月里,市场可能会有一小波机会。下面我将展开讨论这个机会背后的机制。

**排名博弈下的非对称格局**

今年债市大熊市,除了那些可以做固收+的产品之外,纯债基金的业绩大都很惨淡。投资经理保命的唯一招数就是 _ 相对业绩还不错, _ 有很多人比你差。

在这种背景下,排名博弈的重要性急剧提升。假设在某资管公司里,小L已经是公司的最后一名了,那么,他怎么把排名追回来呢?逼来逼去,只有一个办法, _

跟其他同事的策略做大幅度的偏离 _ ,赌市场风向转变。

一般来说,投资经理有三大偏离工具: _ 久期偏离、期限结构偏离和信用偏离。 _

就剩两个月了,信用偏离来不及了,期限结构偏离增厚的收益也不够多,只能去做久期偏离。

今年是债券熊市,所以,大家的久期都很低,排名靠前的是那些早早把久期降下来的经理。

下面,我们构造一个具体的例子:假设小L公司的平均久期是2,他如何把排名提升去呢?他可以把久期拉到4,然后,赌收益率来一波20bp的下行。如果下行兑现了,他差不多能做出40bp的超额收益。

这意味着他很可能不是最后一名了。如果风向不变,甚至利率有所上行,他还是最后一名,由于现在债市赔率很好,也多亏不了多少,丢工作倒不至于。

在这种格局下,哪个公司的小L不想搏一把呢?

换个角度,如果小H是这个公司的第一名,他的久期在2,也知道小L的心思,他会傻乎乎地一直卡在2吗?不会的,他会跟随小L,小L加多少,他也会加多少。

临近年底了,公司第一的小H保持第一的动机不比小L求生的动机弱。 如果市场上大多数资管公司,都有这样的排名机制—— _ 最后一名背最重的锅 _

。这个排名博弈一定会 _ 自我实现 _ 。

最后的牺牲品是谁呢?那个懵懵懂懂的觉得今年就要这么结束了的排名中游的小M,由于他的久期一直保持在2,他被小L一把超过,最后成为最后一名,变成那个背锅侠。

因此,只要临近年底,利率又在高位,赔率还不错,市场的参与者一定有很强的动力参与这个博弈。

如果你还傻乎乎地看着基本面,觉得风向一定是利率继续向上,那么,你的排名很可能 被 _ 一波莫名其妙地妖风 _ 打垮, 沦为牺牲品。

**多空天赋的非对称性**

这时坐在后排的小D站了起来,表达了自己的不同见解:既然今年是熊市,未来的胜率格局也不好,排名不好的小L们为什么不 _ 降低久期,甚至做空 _

债市来提升排名呢?

这是个好问题。

除了赔率之外,小L们通过做空提升排名 _ 胜算很低, _ 还有两个重要原因:

1、在任何市场里,多头总是大多数,空头永远是少数,因为这是资管行业,人们总要把钱配置出去,持有某种形式的资产;

2、多头持有头寸是有正的票息的,空头持有自己的头寸是 _ 要支付利息(负carry) _

的,就拿卖空十年国开200210来说,既要支付它的票息3.7%,还要支付他的融券费用1.3%左右,综合成本能到5%上下。

> _** 时间是空头的头号敌人。 ** _

更进一步,假设持有200210两个月,总体要支付0.83%的成本,换算成资本利得,大概得支付10bp,这就意味着,3.7%的价格持有200210现券空头头寸,年底该券的利率得到3.8%,才能打平利息支出。

因此,如果市场横盘震荡, _ 缺乏下跌动量 _ ,做空现券是一件极其危险的事情。

由于多空天赋的有很大的非对称性,所以,小D通过做负偏离赌风向继续保持利率上行是一件极其危险的事情。

> _**最近一个月,债市下跌已经失去动量了。** _

排除掉久期负偏离之后,久期正偏离就变成了年底债券市场的阳谋,市场一旦有风吹草动。投资者就会一拥而上,先把收益率弄下来再说。

**客观条件要配合**

要想利率来一波下行,光有市场集体的主观意愿还不够,还需要客观条件的配合。什么是客观条件?就是大家喜欢预测的那些基本面情况。

那么,什么样的客观条件就够了呢?利空不要比利多多太多。基本上, _ 利空和利多一半对一半这个局就成了。 _

按照我们以往的框架,客观情况分为三大类: _ 1、供需情况;2、经济基本面情况;3、资金面情况。 _

_

_

_** 1、债券供需情况 ** _

六个月以来推动收益率上行的最主要动力之一是债券供给,

如9月份的因素分解图所示,利率上行的力量有两只, _ 一是债券供给,二是资金利率上行。 _

然而,在未来的两个月,供给压力将得到极大的缓释, _ 今年的地方债已经发行完了90%了。 _

此外,在供需这个大框架下,还有一个标尺就是社融增速,

由于国债和地方债今年的供给量太大,货币政策正常化之后,社融拐点也一直爽约,随着地方债发行进程接近尾声, _ 拐点也不远了。 _

_

_

_** 2、经济基本面 ** _

三月份以来,国内经济一直在复苏的通道内,10月份的PMI数据已经落地,录得51.4,继续维持扩张态势。

下周一我们需要小心观察市场对于10月PMI的反应,如果继续出现 _ 利空钝化, _ 那空头真要小心了。在未来2个月,基本面的大牌还有一张—— _

11月的PMI。 _

_

_

_** 3、资金 ** _ _** 情况 ** _

最近一段时间,资金情况很不乐观,表现为两个方面, _ 1、十月底跨月资金很紧张;2、一年期存单一级发行利率从3.0%飙升到了3.2%。 _

在前文《 [ 如何解读目前的货币政策?

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247485791&idx=1&sn=8cf5846ad7ec0fb912ffc1408b73b7d9&chksm=f9aaf76acedd7e7c3801bbb7d7be11152aa989e5f41605ebdb6c2c3d8e4bcb14d4f914e9b808&scene=21#wechat_redirect)

》中,我们有讲过,我们央行货币政策体系是 _ 一个多目标但无显性中介目标的货币政策体系 _ ,而美国不同,他有单一的货币政策中介目标—— _ 联邦基金

_ _ 利率。 _ 尽管二者如此不同,但是,我们有办法在当下的货币政策体系下,构做一个 _ 影子货币政策中介目标 _

,其中,一年期存单利率就是一个不错的影子。

如果说2019年下半年的货币政策是正常化的货币政策,那么,这个指标应该在3.0%附近波动。但是,一级市场一年存单的发行价格提升到了3.2%,已经有了较大的

_ 偏离 _ 。这的确有些让市场费解。

如果我们判定现在的影子利率有些超调,那么,我们应该牢记一句话,

> _** 反者道之动。 ** _

**复杂的货币政策**

之所以我们认为央行最近的操作有些费解,是因为我们把央行的多目标混作一团了。

如果做一个拆解,我们就能跟上他们的思路了: _ 一个目标是正常化的货币政策;另一个目标是金融防风险。 _

在许多场合,央行都出来解答过正常化货币政策的内涵, _ 就是要保持名义GDP增速和潜在GDP增速相适应。 _

换个更显性的指标就是盯产出缺口,盯GDP缩减指数,盯通胀。

十月份PMI数据很好,有些人已经开始担心经济过热了,其实,我觉得有些为时尚早,毕竟PPI还处于通缩区间。

等PPI回正,通胀有所加速,我们再讨论这个问题也不迟。事实上,目前的阶段是最甜美的阶段, _ 经济持续扩张,通胀处于低位。 _

那么,为什么从影子利率上来看, _ 央行有预防性动作的迹 _ _ 象呢? _ 这是因为我们漏算了金融防风险。

金融防风险是供给侧改革以来,贯穿债市牛熊的另外一条主线。随着国内疫情得到控制,经济快速复苏,金融防风险又提上了日程,毕竟今年是三大攻坚战的收官之年。

在6月5日发的《 [ 债市巨震——央行的资金空转治理

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247485587&idx=1&sn=1fe8ae452e9f14ecbcea3cd2fb8299cd&chksm=f9aaf6a6cedd7fb010c70283047991647fcf92e32d06a581c305cc22f824f47ae284b3206335&scene=21#wechat_redirect)

》以及6月9日的《 [ 宽信用对债市的影响——兼论压降结构性存款

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247485597&idx=1&sn=36b6fcaec5f11cb1a8279b913e57575d&chksm=f9aaf6a8cedd7fbe616ed0c54b49a3111a22cdffe27eff3142b7438cf3cea0f450e353fa0f86&scene=21#wechat_redirect)

》中,我们分别讨论了 _ 金融防风险 _ 对债市的影响,还在后一篇文章中做了一个框架,描绘 _ 压降结构性存款利空债市的传导机制 _ 。

我还记得,当时的市场是有一定争议的,有些人觉得压降结构性存款可以有效地降低银行的负债成本,他们没想到的是,银行的负债遭遇了如此大的冲击,银行不得不发行大量的存单来对冲影响。

尽管从长期来看银行的负债成本可能因为压降结构性存款降低,但是,事后来看,短期就是会抬高影子利率。

> ** _ 经济分析主要是边际分析,过于在乎成本往往容易被误导。 _ **

既然影子利率的提升是因为负债冲击,那么, _ 这一次飙升就是一次超调, _ 既不是对经济过热的预防性动作,也不代表央行改变了对中性影子利率的看法。

也就是说,随着冲击的消失,一年存单利率还是会回到3.0%附近的。

**非对称的力量**

一般而言,投资者都对利空和利多本身敏感 _ (市场节奏) _ ,但对利空和利多能带来多少下跌和上涨并不敏感 _ (市场空间) _ 。

实际上,在市场保持震荡节奏的情况下,决定整体上涨还是下跌的,是两个比较隐晦的东西: _ 1、赔率,市场的绝对点位;2、市场的博弈心理状态。 _

在股市里,我们能找到很多奇怪的样本,比如这只股票,

在60个交易日里,有31根阳线29根阴线,但是,却累计上涨了接近80%。这个事实是很反直觉的。

符合我们直觉的是贵州茅台在最近60个交易日的走势,30根阳线30根阴线,最后累计下跌了0.59%。

这两个例子给我们的启示是,除了要分析利空和利多的节奏和比例,我们还要去判断背后的非对称性,往往后者更关键。

**结束语**

最后,综合市场的主观和客观情况,我认为,在未来的两个月,债市可能会有一波机会。

那么,是不是就意味着债市跌完了,我们可以放心做多呢?不是的。 _ 明年的主要矛盾是通胀, _ 如果通胀起来了,央行还是要兑现承诺的。

根据主要矛盾的迁移,我们可以把今年以及明年分成四段: _ 1、疫情爆发,经济纾困;2、货币政策回归正常化及金融防风险;3、货币政策正常化;4、通胀; _

我们现在在第三个阶 段。

所谓的债市机会,就是赚超调和博弈的钱。

那么,如果通胀了怎么办?走一步看一步吧。通胀了,股票和债券都好不了。在这之前,股票可以继续享受结构牛市,债市也能平静平静。

_ ps:数据来自wind,图片来自网络 _

End

苹果用户请扫二维码,安卓用户可点击链接:

[ 沧海一土狗的知识星球 ]()

本号唯一的知识 星球号

分享每一篇文章背后的想法和思路

进行每天市场点评和热点事件点评

发表一些最新想法的小短文

解答读者 提问,欢迎参与讨论

预览时标签不可点

微信扫一扫

关注该公众号

****

****

× 分析

收藏