# 关于股市剩余流动性的研究

原创 沧海一土狗 [ 沧海一土狗 ](javascript:void\(0\);)

__ _ _ _ _

** 文/沧海一土狗 **

_ ps:2800字 _ ****

**信用风险和剩余流动性**

在前文《 [ 信用风险主导下的资本市场

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247487710&idx=1&sn=3fa6298086b27678616410cbe1e6718d&chksm=f9aaeeebcedd67fd07ec15ce130c99ea3a84069ce5639b99206da031257d16c20134f42fd5d1&scene=21#wechat_redirect)

》中,我们分析了 _**信用风险** _ 在资本市场中的支配地位。

事实上,这篇文章暗含了一个因式分解:

_**剩余流动性的增量= 信用风险的增量+_**总量流动性的增量** _ ** _

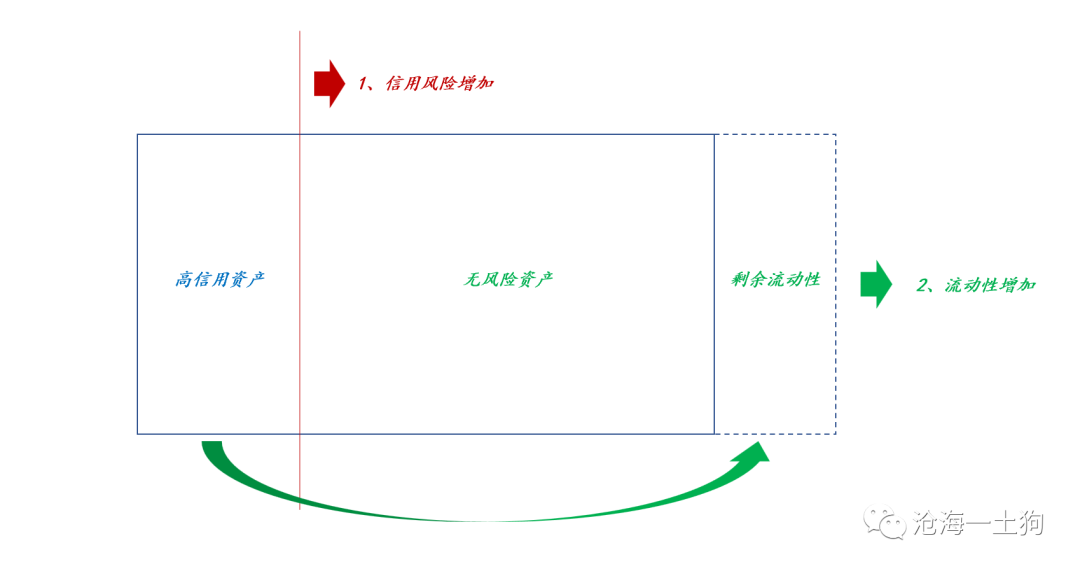

那么,如何界定剩余流动性呢? _**追逐无风险资产的流动性** _ 。

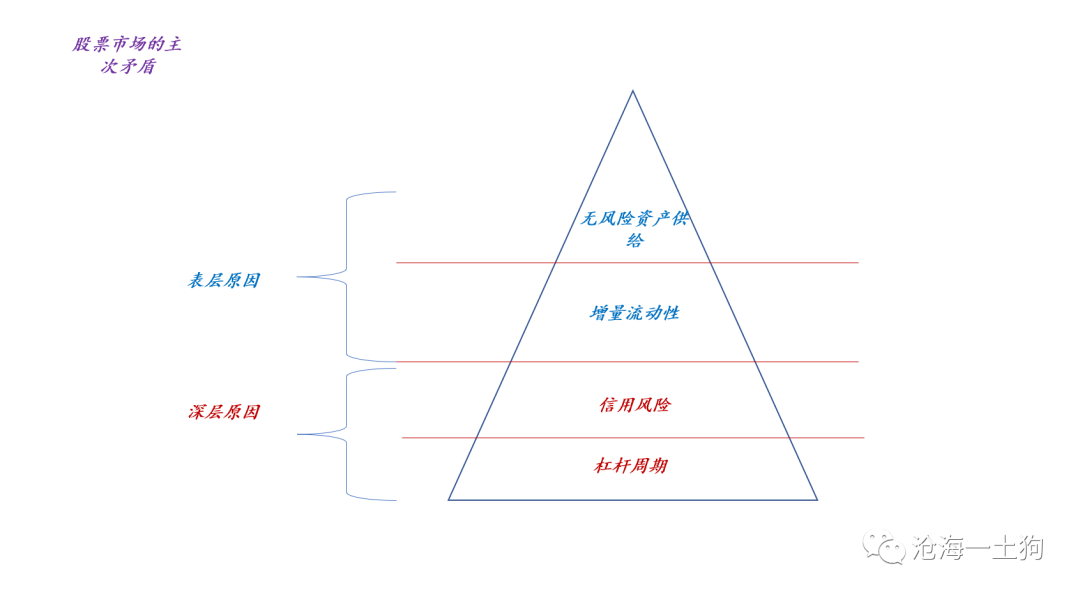

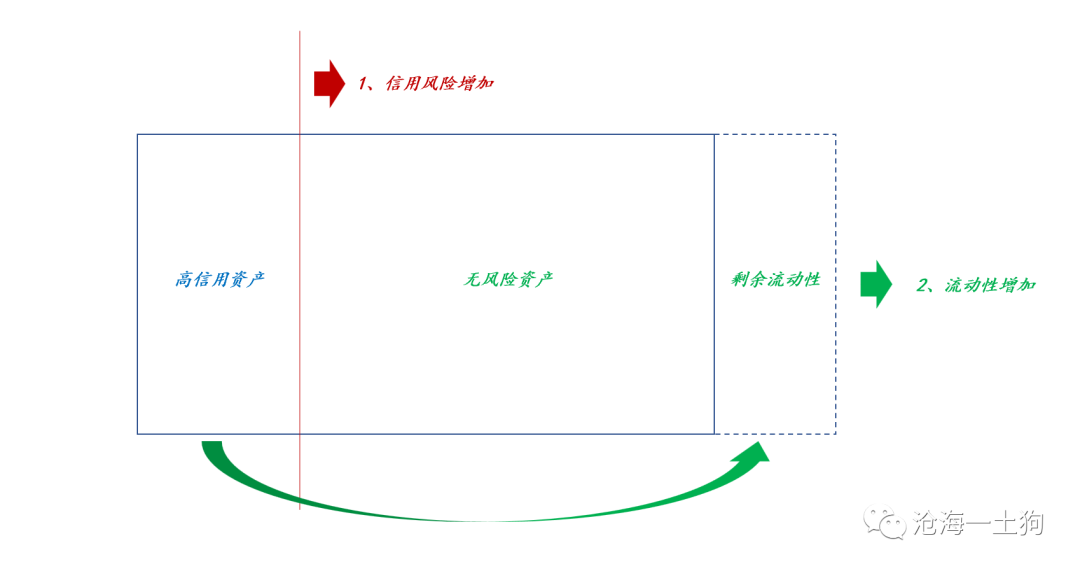

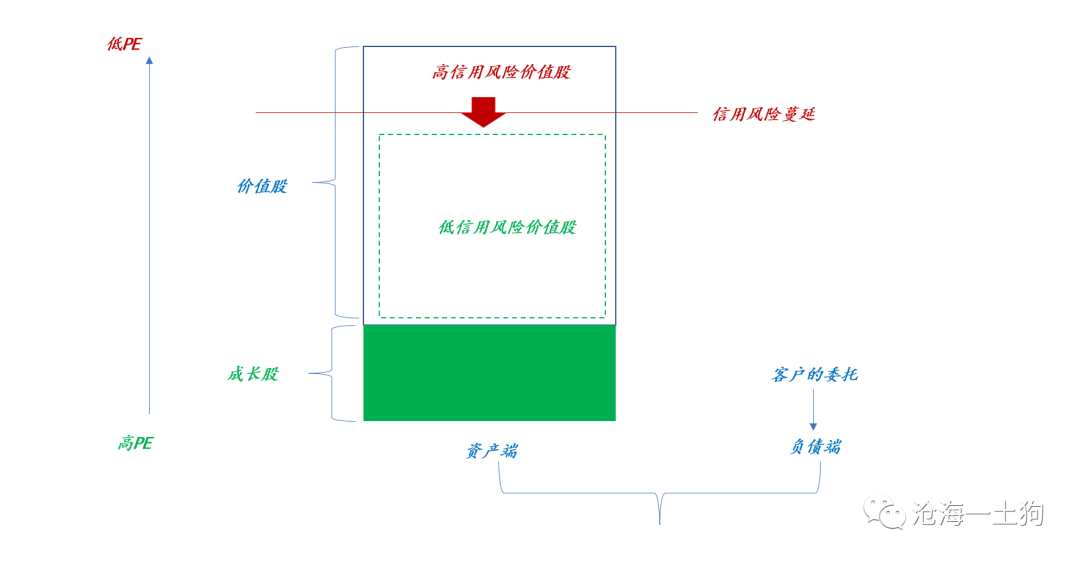

事实上,这个定义才是整个信用框架的起点。 有了这个定义,我们就能构造以下示意图:

信用风险会带来两个效应: _**1、重分布效应;2、隔离效应;** _

_**1、重分布效应** _

假设总量流动性不变,信用风险的蔓延会导致高信用风险资产增加,无信用风险资产减少,从而导致剩余流动性增加。

也就是说,信用风险会改变流动性的分布。

_**2、隔离效应** _

假设信用分布不变,绝大部分增量流动性会追逐无风险资产,成为剩余流动性。

也就是说,信用风险隔离了增量流动性对高信用风险资产的追逐。

事实上,隔离效应蕴含了重分布效应,即 _**信用风险的变化是占支配地位的变化,流动性被动重新分布** _ 。

更进一步,我们可以得到一个很简单的推理, _**剩余流动性越多,无风险资产价格越高** _ 。

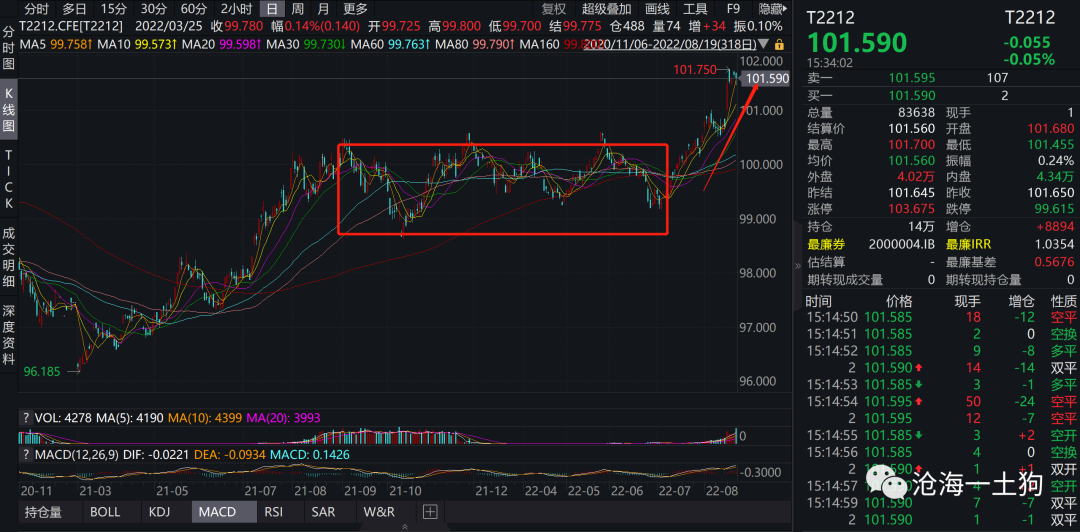

以债券市场为例,十年国债为无风险资产, _**在无风险资产供给增速给定的情况下(** _ _ ps:把无风险资产的供给列为次要因素 _ _**)** _

,价格变化主要反馈了剩余流动性的变化。

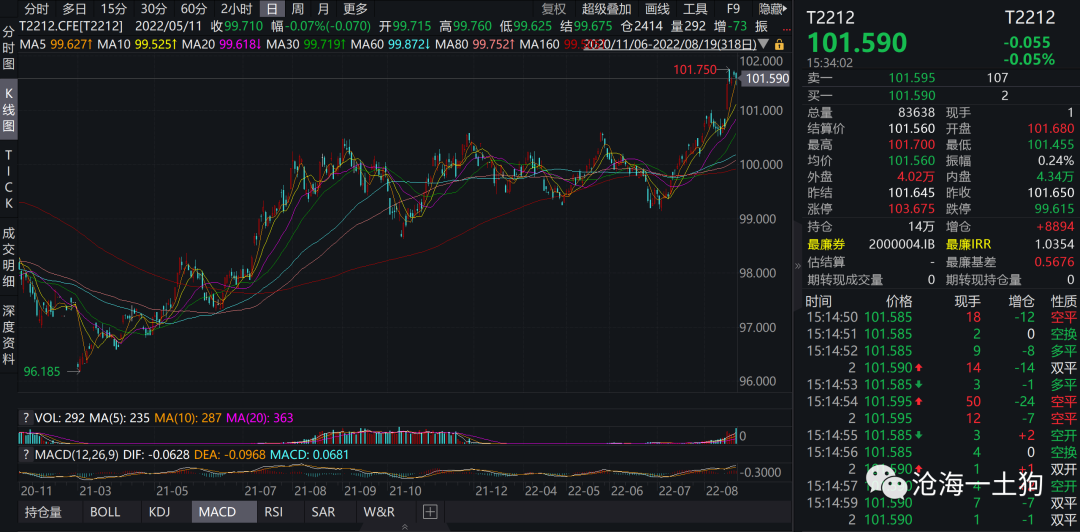

也就是说,十年国债的价格是一个十分好的 _**剩余流动性的观测指标** _ 。

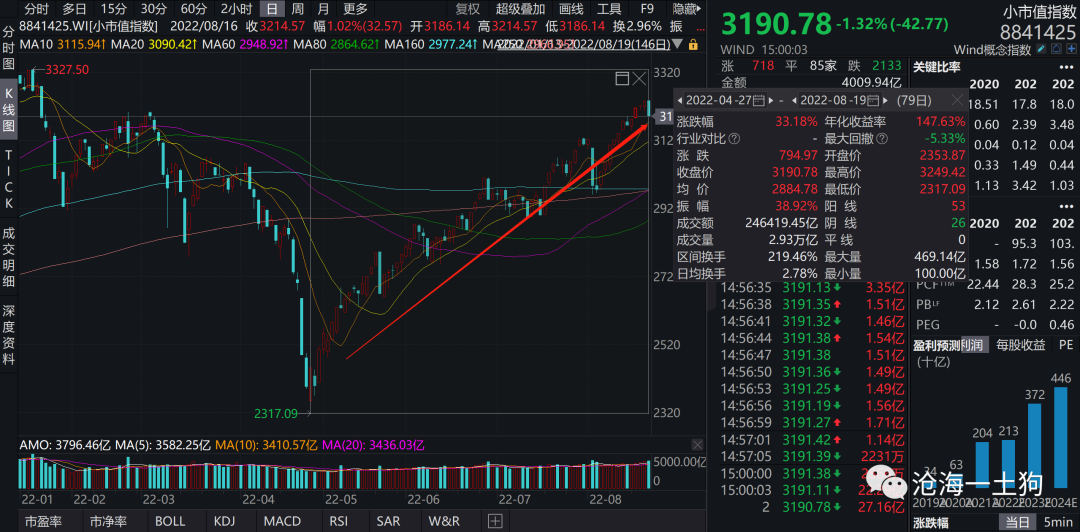

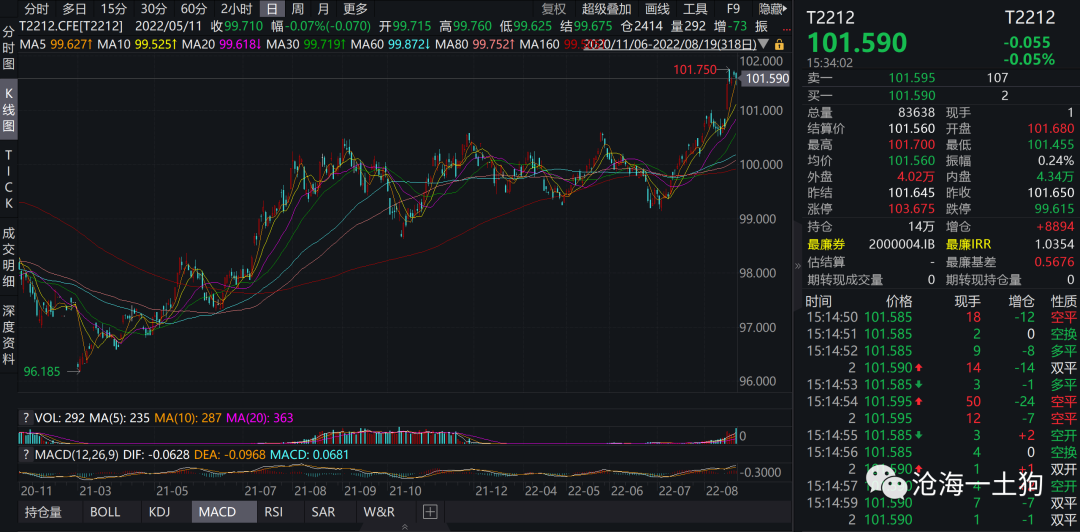

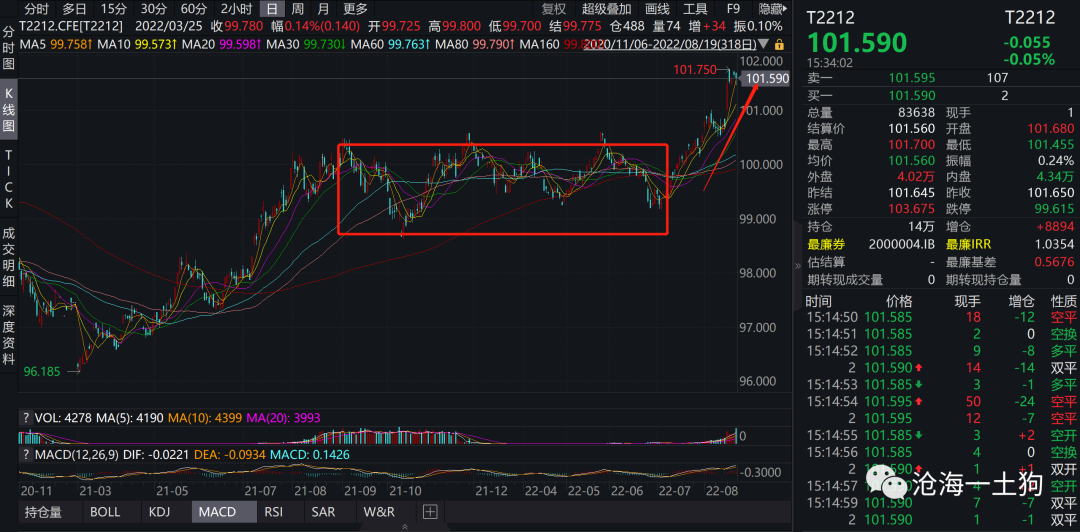

从十年国债期货走势来看,今年以来,系统的剩余流动性一直维持高位,7月之后突破向上。

当然,增量的流动性也仅仅是部分因素,最为主要的还是信用风险。今年的信用风险有两个来源:

_**1、疫情扰动,持续性地制造不确定性;** _ _**2、地产信用风险,7月的断贷风波催化了地产信用风险的爆发;** _

也就是说,疫情反复袭扰使得剩余流动性保持高位,地产信用风险爆发使得剩余流动性进一步上了台阶。 考虑了无风险资产的供给因素之后,我们可以把之前的公式拓展为:

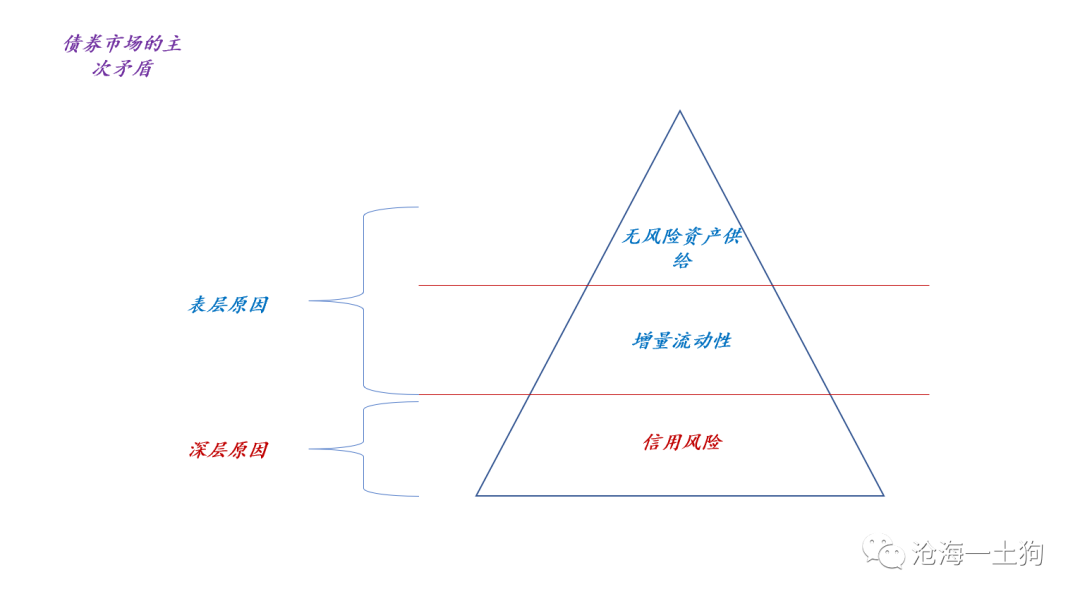

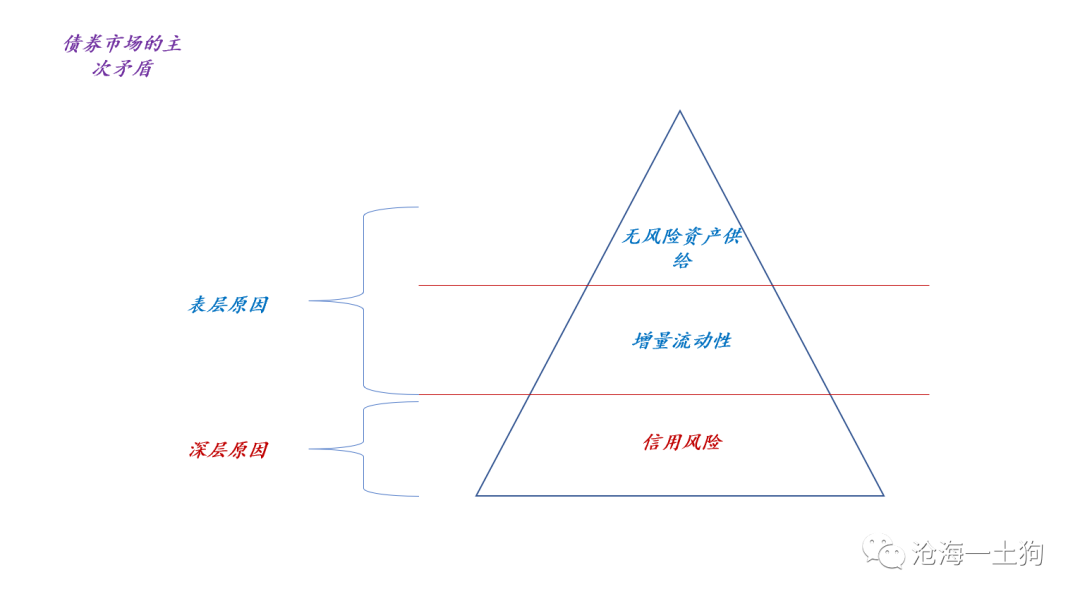

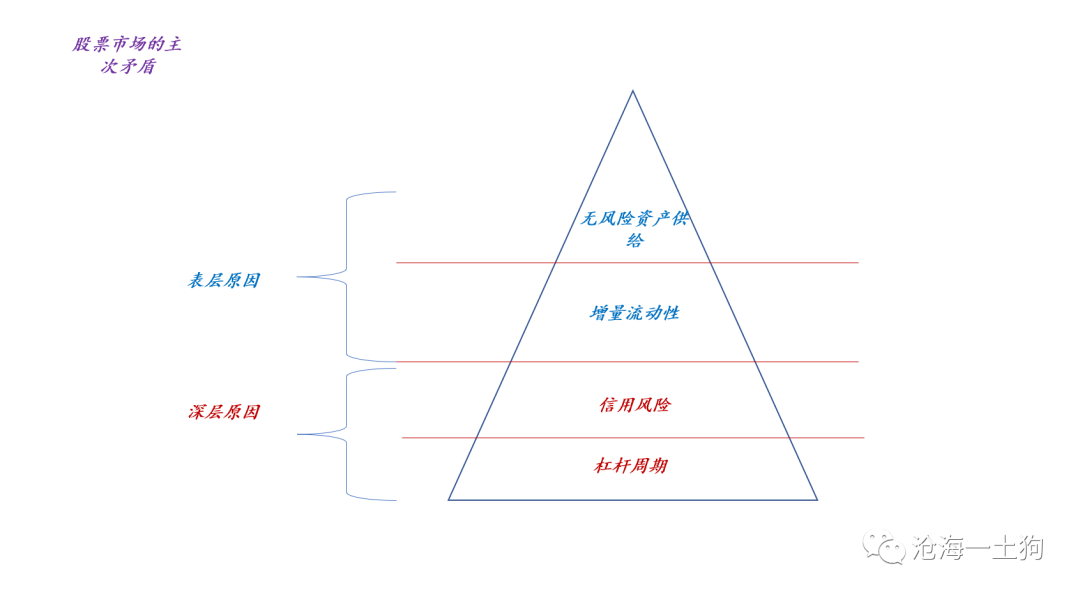

_**剩余流动性的增量= 信用风险的增量+_**总量流动性的增量** _ -无风险资产的增量 ** _ 然而,这三个因子不是平行关系,

_**_**信用风险是根本原因** _ ** _ ,如下图所示,

综上所述,我们就搭建完了两个框架:

_**1、信用风险** _ _**-剩余流动性的形式逻辑框架;** _

_**2、形式逻辑框架往债券市场的映射;** _

我们下一步的任务就是完成 _**_**这个形式逻辑框架向股票市场的映射** _ ** _ 。

**股票市场的剩余流动性**

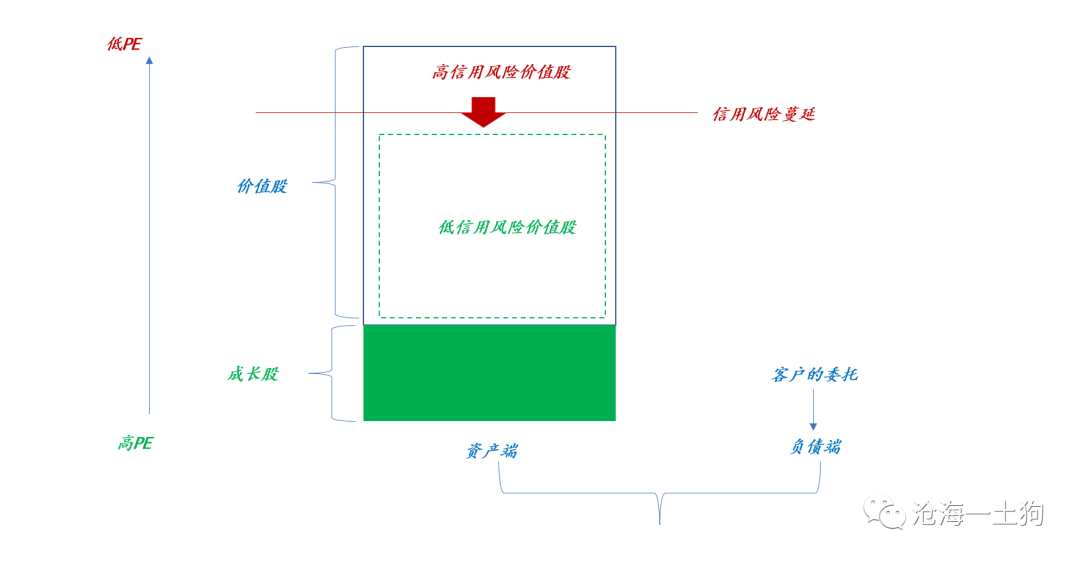

从信用风险的角度,我们可以把股票分为两类,一类是受信用风险袭扰的股票,另一类是不受信用风险袭扰的股票。

一般来说,我们叫前者价值股;后者成长股。

在这里我们要清楚的是, _**_**地产信用风险贡献了很大比例的信用风险,当我们提到信用风险的时候往往指的是地产信用风险** _ ** _ 。

事实上,成长股也会遭受行业信用风险的袭扰,譬如,集采之于医药行业,平台监管之于互联网行业。

然而,我们探讨的是更加宏观的剩余流动性,并不是中观的行业风险。

因此, _**_**真正像十年国债的品种并不是成长股,而是小市值板块** _ ** _ 。

很多小市值股票的特征在于:既不能证实,也无法证伪。通俗的来讲,就是做个题材,炒个概念,业绩要N年后才能验证。

这跟十年国债十分像,十年国债的特质在于: _**_**分子是固定的;** _ ** _ 对称的,小市值股票的特质在于: _**_**景气度无法质疑**

_ ** _ 。

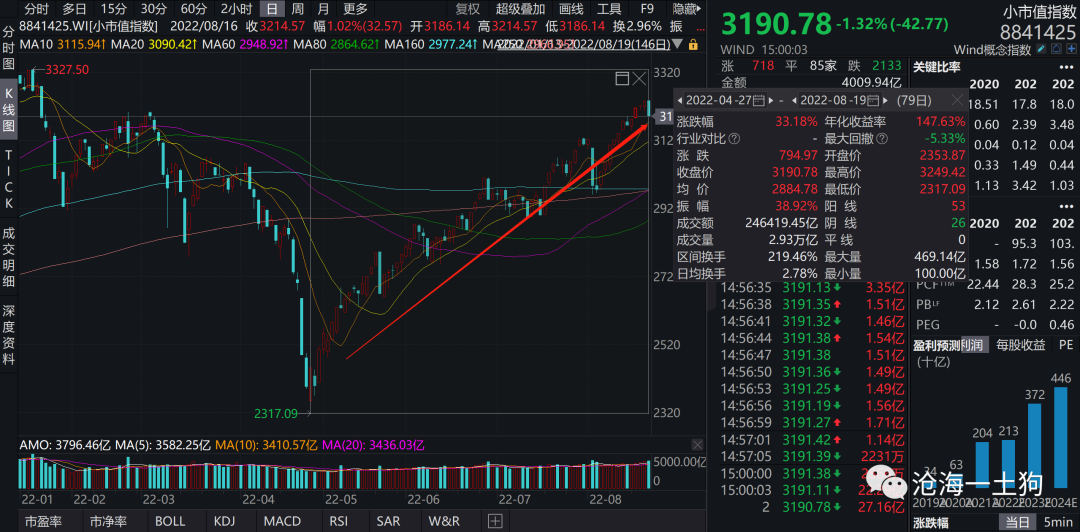

因此, _**_**股市剩余流动性真正有效的标度是小市值指数** _ ** _ ,

如上图所示,4.27股市见底以来,小市值指数持续上涨,累计上涨了33%+。 _**_**这反馈了股市剩余流动性泛滥的局面** _ ** _ 。

事实上,如果把十年国债期货走势和小市值走势放在一起比较,二者是很像的。二者共同展现了自2021年初以来,

_**_**剩余流动性不断攀升并维持高位的局面** _ ** _ 。

唯一的差别在于,2022年初小市值板块经历了一波暴跌。个中原因,我们在5月2日的《 [ 股市见底了吗?

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247487383&idx=1&sn=0214cd859f13cfe78e4f5dec07bdcdb4&chksm=f9aaf1a2cedd78b4d3d0efc12931be31c386b251fdb2c8fcbd6015ff6f134f57a4a91bf5ab39&scene=21#wechat_redirect)

》一文中探讨过, _**_**3-4月份股市经历了一波快速的去杠杆周期** _ ** _ 。

也就是说, _**_**杠杆周期比信用周期更加深层次,更加具备支配性** _ ** _ 。

言归正传,抓住了小市值指数这个牛鼻子之后,我们就能 _**_**构造形式逻辑框架往股票市场的映射:** _ ** _

_**_**1、小市值指数测度股市剩余流动性;** _ ** _

_**_**2、价值板块走势测度信用风险在股市的影响;** _ ** _

_**_**3、债市和股市是同构的,同时反馈系统的信用风险分布;** _ ** _

_**_**4、债市和股市之间不存在因果关系;

** _ ** _

_**_**5、杠杆周期更具支配性;** _ ** _

**未来市场的胜负手**

当我们把握好 _**信用风险** _ _**-剩余流** _ _**动性框架** _ 之后,就知道未来市场的核心要素是 _**信用风险** _ 。

目前来看,亟待缓释的点有两个, _**1、疫情防控政策优化;2、地产行业信用风险** _ 。

从当下的现实情况来看, _**化解地产行业信用风险更加具备紧迫性** _ 。

事实上,上周五的市场已经开始交易地产信用风险的缓释。

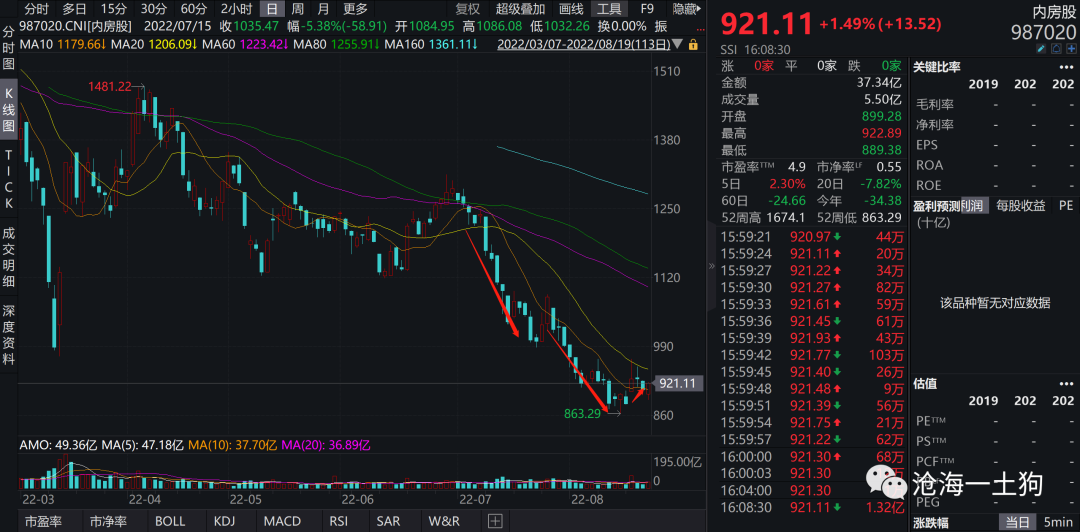

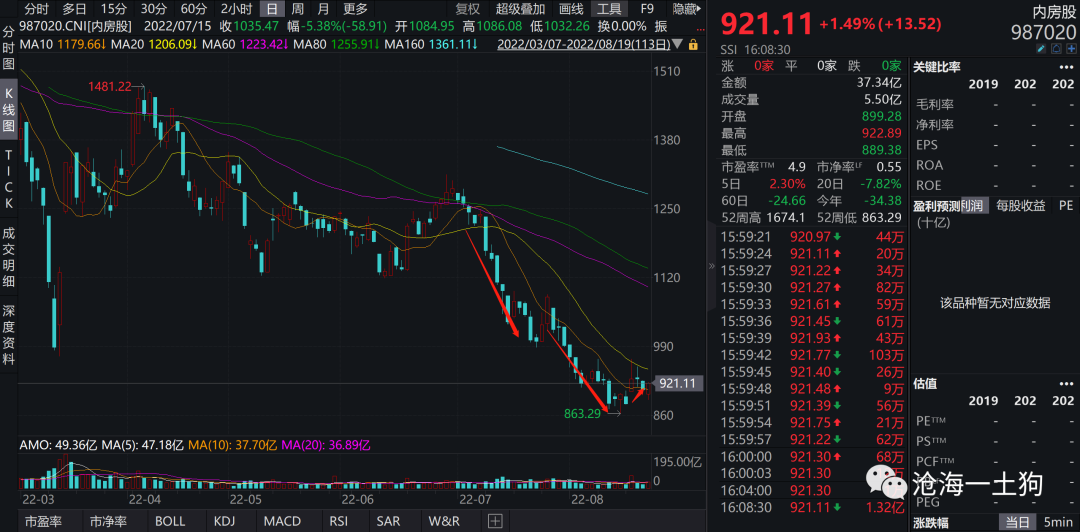

如上图所示,7月以来,地产信用风险杀了两波。如果看内房股走势,情况更加惨烈。

但是,最近这两个指数的走势都有些缓和,主要是一系列政策的推出让市场看到了 _**信用风险蔓延得到遏制的希望:** _ _**1、5年lpr降息预期;**

_ _**2、纾困基金落地预期;** _ _**3、民企信用债增信预期;** _ 有趣的是,对于地产政策,小市值指数走出一副 _**利空要来了** _

的架势。

关于小市值行情的休止符,有两类论调:一类是涨太高了,自己崩溃掉;另一类是信用起来,把小市值挤崩溃。我更倾向于后者。

这是为什么呢? _**小市值板块成就于信用风险的蔓延** _ 。

为了剔除增量流动性的影响,我们可以把归一化的小市值指数和锚指数作差( _ ps:自由流通市值大于500亿的大票 _ ),得出下图:

事实上, _**这个差值主要反馈的是系统内的信用风险** _

,不难发现,当下的信用风险比3月份的时候更加严重了,因为3月份的时候还没有断贷,也没有如此多的人对地产信用如此悲观。

_**因此,小市值指数,成也信用风险,败也信用风险** _ 。

**奇妙的群体智慧**

尽管并不是所有投资者都同意这个结论—— _**地产政策** _ _**对小市值板块是利空** _ ,但是,市场总体是按照这个逻辑运行的。

事实上,这又是另外一个极其有意思的命题:

_**即便每个投资者都【部分同意地产政策对小市值板块是利空】,市场总体也会表现出——大家都同意。** _

斯科特-佩奇在他的《多样性红利》中举了这样一个有趣的例子( _ ps:我稍微调整了一下 _ ):

下面哪个人不是beyond乐队的成员:

A、黄家强;B、黄贯中;C、叶世荣;D、罗闻全;

答案是D,罗闻全是哈佛大学的经济学家。

找一堆人来投票,即便每个人都记不全beyond乐队的成员,假设每个人都只知道1-2个成员,这群人的总体也能投票出准确的结果,因为最后一定是D得票数最高。

_**参与的人越多,答案越准确** _ 。

所以,我们真的没必要纠结【每个个体是否知道正确答案】,市场总体一定会基于每个参与者 _**【有限的信息】** _ 投出正确答案的。

> _**错误的答案相互抵消了,从而让正确的答案像奶油一样浮出水面。** _

>

> _**——斯科特-佩奇

> ** _

因此,对于很多宏观问题,我们没必要过分强调自己的看法,这不重要,而是 _**要重视市场的投票结果** _ 。

总有人知道你不知道的东西,一旦他们知道,市场价格会忠实地反馈出这个信息。

所以,打败市场的想法真的是有些狂妄,个人总是片面和局限的, _**跟市场比全面真的比不了** _ 。

_ ps:数据来自wind,图片来自网络 _

_ ps:《多样性红利》斯科特-佩奇 _

End

苹果用户请扫二维码,安卓用户可点击链接:

[ 沧海一土狗的知识星球 ]()

本号唯一的知识星球号 定位:升级认知框架的思维实验室 星球的主体是一系列具备一致性的模型 星主每天会通过增量讯息和市场反馈检验模型

这个检验过程就是每日的股市和债市复盘 因此,这一系列模型也是动态升级的 此外,星球里还有对重要的现象或事件的点评 以及一些跟公众号内容不同的随笔

欢迎加入

预览时标签不可点

微信扫一扫

关注该公众号

****

****

× 分析

收藏

# 关于股市剩余流动性的研究

原创 沧海一土狗 [ 沧海一土狗 ](javascript:void\(0\);)

__ _ _ _ _

** 文/沧海一土狗 **

_ ps:2800字 _ ****

**信用风险和剩余流动性**

在前文《 [ 信用风险主导下的资本市场

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247487710&idx=1&sn=3fa6298086b27678616410cbe1e6718d&chksm=f9aaeeebcedd67fd07ec15ce130c99ea3a84069ce5639b99206da031257d16c20134f42fd5d1&scene=21#wechat_redirect)

》中,我们分析了 _**信用风险** _ 在资本市场中的支配地位。

事实上,这篇文章暗含了一个因式分解:

_**剩余流动性的增量= 信用风险的增量+_**总量流动性的增量** _ ** _

那么,如何界定剩余流动性呢? _**追逐无风险资产的流动性** _ 。

事实上,这个定义才是整个信用框架的起点。 有了这个定义,我们就能构造以下示意图:

信用风险会带来两个效应: _**1、重分布效应;2、隔离效应;** _

_**1、重分布效应** _

假设总量流动性不变,信用风险的蔓延会导致高信用风险资产增加,无信用风险资产减少,从而导致剩余流动性增加。

也就是说,信用风险会改变流动性的分布。

_**2、隔离效应** _

假设信用分布不变,绝大部分增量流动性会追逐无风险资产,成为剩余流动性。

也就是说,信用风险隔离了增量流动性对高信用风险资产的追逐。

事实上,隔离效应蕴含了重分布效应,即 _**信用风险的变化是占支配地位的变化,流动性被动重新分布** _ 。

更进一步,我们可以得到一个很简单的推理, _**剩余流动性越多,无风险资产价格越高** _ 。

以债券市场为例,十年国债为无风险资产, _**在无风险资产供给增速给定的情况下(** _ _ ps:把无风险资产的供给列为次要因素 _ _**)** _

,价格变化主要反馈了剩余流动性的变化。

也就是说,十年国债的价格是一个十分好的 _**剩余流动性的观测指标** _ 。

从十年国债期货走势来看,今年以来,系统的剩余流动性一直维持高位,7月之后突破向上。

当然,增量的流动性也仅仅是部分因素,最为主要的还是信用风险。今年的信用风险有两个来源:

_**1、疫情扰动,持续性地制造不确定性;** _ _**2、地产信用风险,7月的断贷风波催化了地产信用风险的爆发;** _

也就是说,疫情反复袭扰使得剩余流动性保持高位,地产信用风险爆发使得剩余流动性进一步上了台阶。 考虑了无风险资产的供给因素之后,我们可以把之前的公式拓展为:

_**剩余流动性的增量= 信用风险的增量+_**总量流动性的增量** _ -无风险资产的增量 ** _ 然而,这三个因子不是平行关系,

_**_**信用风险是根本原因** _ ** _ ,如下图所示,

综上所述,我们就搭建完了两个框架:

_**1、信用风险** _ _**-剩余流动性的形式逻辑框架;** _

_**2、形式逻辑框架往债券市场的映射;** _

我们下一步的任务就是完成 _**_**这个形式逻辑框架向股票市场的映射** _ ** _ 。

**股票市场的剩余流动性**

从信用风险的角度,我们可以把股票分为两类,一类是受信用风险袭扰的股票,另一类是不受信用风险袭扰的股票。

一般来说,我们叫前者价值股;后者成长股。

在这里我们要清楚的是, _**_**地产信用风险贡献了很大比例的信用风险,当我们提到信用风险的时候往往指的是地产信用风险** _ ** _ 。

事实上,成长股也会遭受行业信用风险的袭扰,譬如,集采之于医药行业,平台监管之于互联网行业。

然而,我们探讨的是更加宏观的剩余流动性,并不是中观的行业风险。

因此, _**_**真正像十年国债的品种并不是成长股,而是小市值板块** _ ** _ 。

很多小市值股票的特征在于:既不能证实,也无法证伪。通俗的来讲,就是做个题材,炒个概念,业绩要N年后才能验证。

这跟十年国债十分像,十年国债的特质在于: _**_**分子是固定的;** _ ** _ 对称的,小市值股票的特质在于: _**_**景气度无法质疑**

_ ** _ 。

因此, _**_**股市剩余流动性真正有效的标度是小市值指数** _ ** _ ,

如上图所示,4.27股市见底以来,小市值指数持续上涨,累计上涨了33%+。 _**_**这反馈了股市剩余流动性泛滥的局面** _ ** _ 。

事实上,如果把十年国债期货走势和小市值走势放在一起比较,二者是很像的。二者共同展现了自2021年初以来,

_**_**剩余流动性不断攀升并维持高位的局面** _ ** _ 。

唯一的差别在于,2022年初小市值板块经历了一波暴跌。个中原因,我们在5月2日的《 [ 股市见底了吗?

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247487383&idx=1&sn=0214cd859f13cfe78e4f5dec07bdcdb4&chksm=f9aaf1a2cedd78b4d3d0efc12931be31c386b251fdb2c8fcbd6015ff6f134f57a4a91bf5ab39&scene=21#wechat_redirect)

》一文中探讨过, _**_**3-4月份股市经历了一波快速的去杠杆周期** _ ** _ 。

也就是说, _**_**杠杆周期比信用周期更加深层次,更加具备支配性** _ ** _ 。

言归正传,抓住了小市值指数这个牛鼻子之后,我们就能 _**_**构造形式逻辑框架往股票市场的映射:** _ ** _

_**_**1、小市值指数测度股市剩余流动性;** _ ** _

_**_**2、价值板块走势测度信用风险在股市的影响;** _ ** _

_**_**3、债市和股市是同构的,同时反馈系统的信用风险分布;** _ ** _

_**_**4、债市和股市之间不存在因果关系;

** _ ** _

_**_**5、杠杆周期更具支配性;** _ ** _

**未来市场的胜负手**

当我们把握好 _**信用风险** _ _**-剩余流** _ _**动性框架** _ 之后,就知道未来市场的核心要素是 _**信用风险** _ 。

目前来看,亟待缓释的点有两个, _**1、疫情防控政策优化;2、地产行业信用风险** _ 。

从当下的现实情况来看, _**化解地产行业信用风险更加具备紧迫性** _ 。

事实上,上周五的市场已经开始交易地产信用风险的缓释。

如上图所示,7月以来,地产信用风险杀了两波。如果看内房股走势,情况更加惨烈。

但是,最近这两个指数的走势都有些缓和,主要是一系列政策的推出让市场看到了 _**信用风险蔓延得到遏制的希望:** _ _**1、5年lpr降息预期;**

_ _**2、纾困基金落地预期;** _ _**3、民企信用债增信预期;** _ 有趣的是,对于地产政策,小市值指数走出一副 _**利空要来了** _

的架势。

关于小市值行情的休止符,有两类论调:一类是涨太高了,自己崩溃掉;另一类是信用起来,把小市值挤崩溃。我更倾向于后者。

这是为什么呢? _**小市值板块成就于信用风险的蔓延** _ 。

为了剔除增量流动性的影响,我们可以把归一化的小市值指数和锚指数作差( _ ps:自由流通市值大于500亿的大票 _ ),得出下图:

事实上, _**这个差值主要反馈的是系统内的信用风险** _

,不难发现,当下的信用风险比3月份的时候更加严重了,因为3月份的时候还没有断贷,也没有如此多的人对地产信用如此悲观。

_**因此,小市值指数,成也信用风险,败也信用风险** _ 。

**奇妙的群体智慧**

尽管并不是所有投资者都同意这个结论—— _**地产政策** _ _**对小市值板块是利空** _ ,但是,市场总体是按照这个逻辑运行的。

事实上,这又是另外一个极其有意思的命题:

_**即便每个投资者都【部分同意地产政策对小市值板块是利空】,市场总体也会表现出——大家都同意。** _

斯科特-佩奇在他的《多样性红利》中举了这样一个有趣的例子( _ ps:我稍微调整了一下 _ ):

下面哪个人不是beyond乐队的成员:

A、黄家强;B、黄贯中;C、叶世荣;D、罗闻全;

答案是D,罗闻全是哈佛大学的经济学家。

找一堆人来投票,即便每个人都记不全beyond乐队的成员,假设每个人都只知道1-2个成员,这群人的总体也能投票出准确的结果,因为最后一定是D得票数最高。

_**参与的人越多,答案越准确** _ 。

所以,我们真的没必要纠结【每个个体是否知道正确答案】,市场总体一定会基于每个参与者 _**【有限的信息】** _ 投出正确答案的。

> _**错误的答案相互抵消了,从而让正确的答案像奶油一样浮出水面。** _

>

> _**——斯科特-佩奇

> ** _

因此,对于很多宏观问题,我们没必要过分强调自己的看法,这不重要,而是 _**要重视市场的投票结果** _ 。

总有人知道你不知道的东西,一旦他们知道,市场价格会忠实地反馈出这个信息。

所以,打败市场的想法真的是有些狂妄,个人总是片面和局限的, _**跟市场比全面真的比不了** _ 。

_ ps:数据来自wind,图片来自网络 _

_ ps:《多样性红利》斯科特-佩奇 _

End

苹果用户请扫二维码,安卓用户可点击链接:

[ 沧海一土狗的知识星球 ]()

本号唯一的知识星球号 定位:升级认知框架的思维实验室 星球的主体是一系列具备一致性的模型 星主每天会通过增量讯息和市场反馈检验模型

这个检验过程就是每日的股市和债市复盘 因此,这一系列模型也是动态升级的 此外,星球里还有对重要的现象或事件的点评 以及一些跟公众号内容不同的随笔

欢迎加入

预览时标签不可点

微信扫一扫

关注该公众号

****

****

× 分析

收藏