# 最重要的是经济的不确定性

原创 沧海一土狗 [ 沧海一土狗 ](javascript:void\(0\);)

__ _ _ _ _

** 文/沧海一土狗 **

_ ps:3900+字 _ ****

**回顾**

在2月11号的旧文《 [ 创业板逆势上涨的逻辑

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247485208&idx=1&sn=216e7c912898aab9be71b787b61d15b3&chksm=f9aaf92dcedd703b484dc0fe7d5939bb54918d47949edacc3587b4abb41b1eddcf455924ae7d&scene=21#wechat_redirect)

》里,我们用DCF模型的一个变换形式( _ 现金流折现模型 _

),解释了创业板指数在春节后的大幅度上涨。大致的思路是:由于创业板里的股票都是成长股,所以, _ 他们的预期现金流都在未来。 _

于是,我们可以把创业板指数想象成了一只久期高达20-30年的国债。

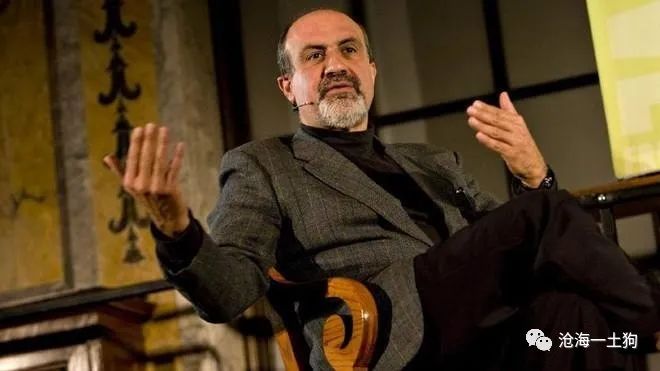

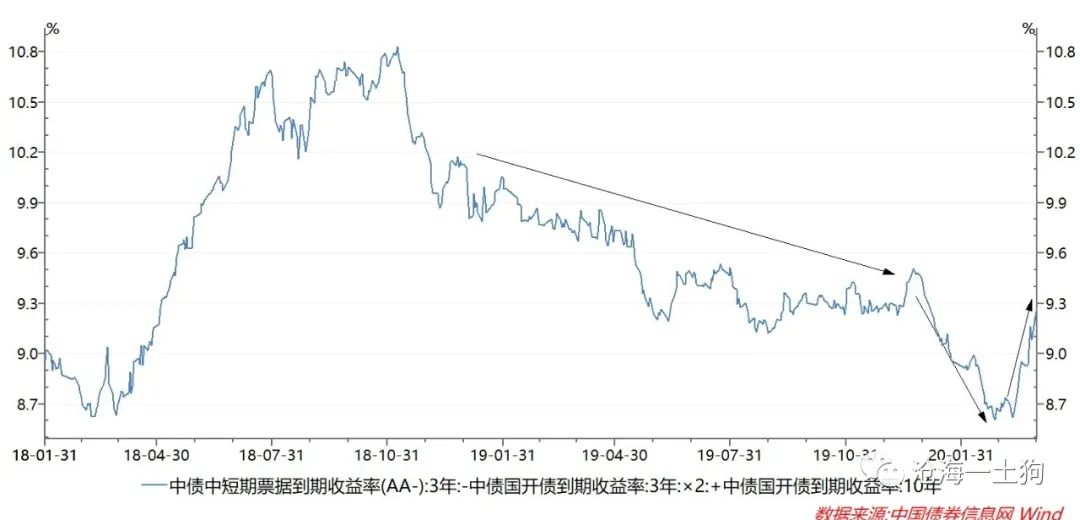

如果我们拿 _ 十年国债利率加双份的低评级信用债利差 _ 作为 _ 贴现率 _

,并假设创业板指的久期在20-30,那么,用贴现率的变化就可以解释创业板指变动的幅度。 所以, _ 预测指数变动的工作可以转换成预测贴现率变动的工作。

_

现在一个月过去了,在这中间,市场发生了好多事情,创业板指曾经高歌猛进,最高飙升到年初至今上涨27.2%,之后又一路回落,截止一季度末只上升了4.10%。指数经历了快速上涨,又经历了快速下跌,正好提供了一次检验模型解释力的机会。

回测2020年Q1的贴现率数据,不难得到:2019年底的贴现率为9.43%,一季度一路下行,其中,它的最低点是8.61%,下降了82bp,然而,一季度末贴现率又升回来了,升到9.27%,所以,整个一季度贴现率只下降了16bp。

_ 假设创业板指数的久期是30,那么,贴现率下降82bp,对应上涨24.6%;而贴现率下降16bp,则对应上涨4.8%。 _

于是,模型的24.6%对应实际的27.2%,解释了90.44%;模型的4.8%对应实际的4.1%,解释了117%。在这一波行情里,该模型的解释力还可以,并没有跑偏太多。

那么,我们是不是可以丢书包,庆祝发现了一个万金油模型呢?并不能!第一、检测样本太少;第二、即便模型成立, _ 预测贴现率的变化并不是一件十分容易的事情。

_

坦率地说,如果不是写这篇文章,我不会去观察贴现率的变化,直觉上,我还一直以为贴现率横着不动,结果却反弹了那么多。在构思这篇文章的开始,我甚至还想引入一个新的变量——

_ 风险偏好 _ ,准备给自己的模型打个补丁,好解释这一段时间的下跌,结果是我想多了。

那么,这个模型到底用不用打补丁?我们需要从头开始捋,从DCF模型和债券久期的实质含义开始。

**久期公式的实质**

> **_对股权投资者来说,股票不过就是一张债券,只是它的期限是永远。_ **

>

> **_——巴菲特

> _ **

股票能带来未来的现金流,债券也能,所以,他们都能按照某个贴现率对未来的现金流贴现。然而,债券未来的票息和期限都是确定的,所以, _

债券的贴现率和债券的价格是一一对应的, _ 投资者经常用贴现率来代替债券的价格—— _ 贴现率即债券的价格, _ 于是就有了下面的公式 : _

债券价格的变动=贴现率的变动*久期 _

举个例子,假设一只债券的久期是10,贴现率上升了50bp,那么,债券的价格下降了5%。

严格的久期概念是一大串数学公式,记忆起来很繁琐,这里就不赘述了,教材上都有。但是,它有一个很简洁很符合直觉的定义: _

久期是一种测度证券发生现金流的加权平均期限的方 _ _ 法。 _

举个具体的例子,假设一只证券现值为100,第一年末的现金流现值为30,第二年末现金流现值为20,第三年末的现金流现值为20,第四年末的现金流现值为30,那么,

_ 它的久期是 1*30%+2*20%+3*20%+4*30%=2.5年。 _

所以,不规则的现金流也能用久期这个概念,成长股属于在未来现金流比例高的证券,譬如,第30年之后现金流占比90%,那么,它的久期至少大于27 。

于是,对于任何证券都有:

_ 证券的价格的变动=贴现率的变动*证券的现金流久期 _

推导到这里,我们应该明白,这还是一个套套逻辑( _

ps:A是A,这种定义式的公式,叫套套逻辑,经济学常见套套逻辑,例如,我们定义货币流通速度V=PY/M,于是,货币流通公式MV=PY就是个套套逻辑 _

)。

这时候我们需要把公式里的变量都跟现实发生联系 ,找到合适的 _ 代理变量 _ ,让模型具备可证伪的特性,避免沦为空中楼阁。

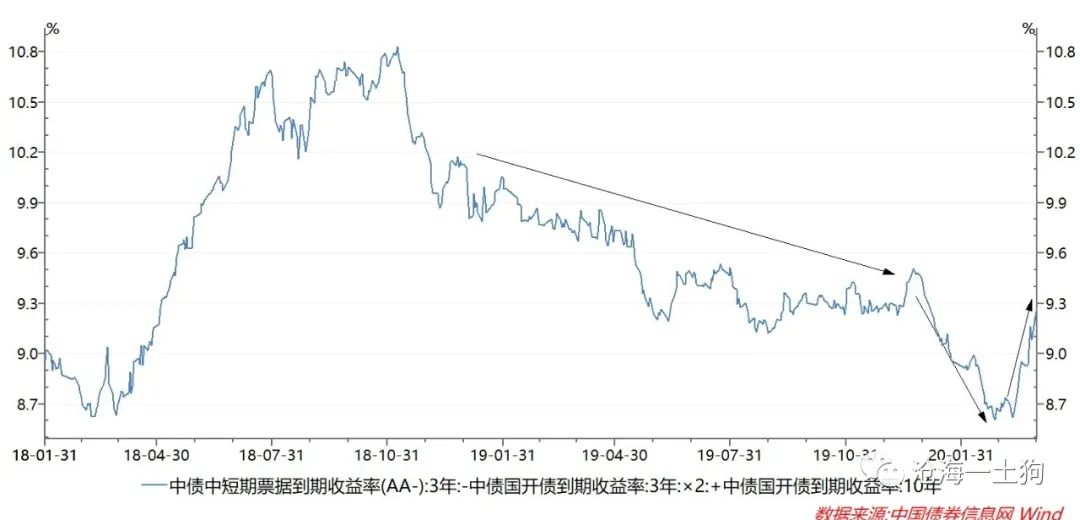

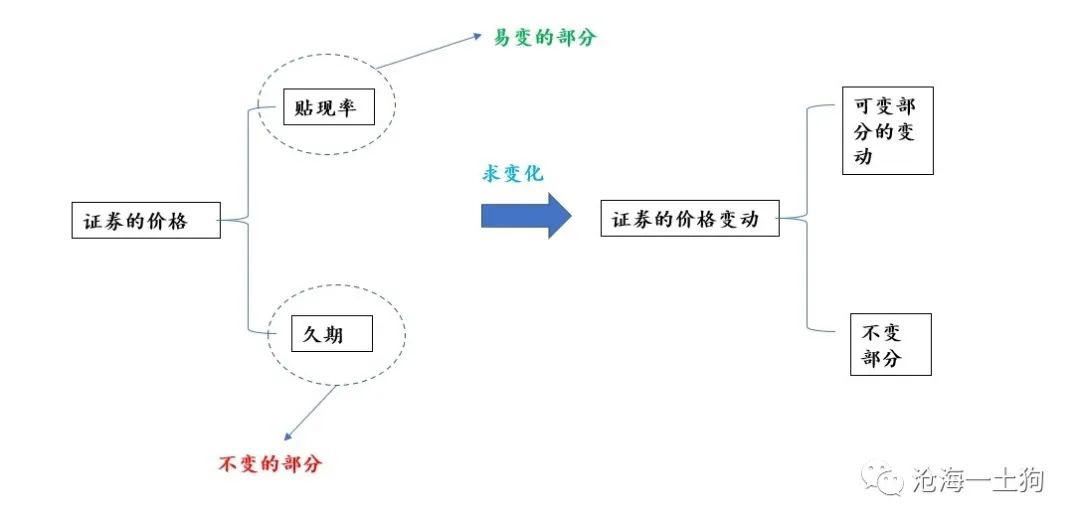

根据债券的久期定价公式,我们可以得到一个比较重要的提炼,把它的价格分解成易于变化的部分乘以不变的部分 —— _ 前者是自变量,后者是系数。 _

于是,我们就把定价的工作转化为一个分类的工作,即把影响一个证券价格的因素分解为易于变动的因素和不易于变动的因素。

所以,对于创业板的标的而言,易于变动的部分( _ 能作为自变量的部分 _ )只有贴现率。这是因为,短期的经济波动,只会影响最近几期的现金流, _

而近端现金流占比太低 _ , 所以,经济波动只能通过 _ 贴现率 _ 对价格产生影响,无法通过 _ 预期现金流变动 _ 产生影响。

**经济波动的重要性**

但是,对于蓝筹股票,上述的逻辑不成立,久期越短的股票, _ 近端现金流的占比越高, _ 它们的价格受短期经济波动的影响越大。所以,对于它们而言, _

经济波动的传导链条有两个:一是经济波动影响贴现率,另一个是经济波动影响现金流预期。 _

于是,需要把现金流预期加入蓝筹类股票的定价公式,

_ 证券的价格变动=【预期现金流的变动-贴现率的变动】*久期 _

在相同的经济环境下,不同的企业预期现金流状况可能不同,会有一些差异。即便经济形势不好,也会有一些近端现金流预期向好的企业,它们的股价会上升。

但是,如果把一堆企业的预期现金流放到一块加权平均,差异会消失,只剩下贝塔,于是就有,

_ 沪深300指数的变动=【总体现金流的预期变动-贴现率的变动】*久期 _

由于GDP是 总体经济状况的某种加权平均,而沪深300指数现金流也是成分指数现金流的某种加权平均,所以, _

沪深300指数预期现金流的变动可以作为GDP变动的某种代里。 _ 于是,就有了下面的公式,

_ 沪深300指数的变动=【β*预期GDP变动-贴现率变动】*久期 _

> _** 从这个角度看过去,股市的确是经济的晴雨表,是经济的称重器。 ** _

但是,创业板指数的情况却不尽相同,它更纯粹一些

_ 创业板指数的变动=贴现率变动*久期 _

综上所述,我们可以得出一个一般性总结:创业板指更看重信贷条件,而沪深300指数则不同,它既要看信贷条件更要看经济波动。

> ** _ 经 _ ** _ **济波动不等于信贷波动,它十分重要。** _

**经济波动的外生来源**

最近,跟业内的一位前辈有一些交流,他感慨这一次跟以前不太一样。在以前的市场里,投资者单纯看信贷条件的变化就行了,但这次却透着诡异—— _

M1和M2增速ok,但是,沪深300指数却弱得很 _ ——紧盯信贷周期做投资的策略需要调整。

事实也的确如此。 在春节假期刚结束的时候,市场还是按照信贷周期的逻辑定价,定价的轨道偏向于—— _ 贴现率和政策刺激,而经济波动的影响不大。 _

大家普遍认为这是一次短暂的经济冲击。

但是,随着海外疫情的爆发,定价的逻辑链条发生了改变:贴现率是很重要,但经济波动更重要。

回到上文的公式,

沪深300指数的变动=【 β*预期GDP变动- 贴现率变动】 *久期

我们进一步假设β有实际含义( γ无实际含义 ),

β=γ*【预期近端冲击持续的时间/久期】

然后,把β代入沪深300指数的公式,可以得到,

沪深300指数的变动=γ*预期近端冲击持续的时间*预期GDP变动 - 贴现率变动*久期

于是,可以分离出来一个十分重要的外生变量—— 预期近端冲击持续的时间 , 持续时间越长预期GDP变动传导到沪深300指数的比例就越大。

这样也就解释了为什么市场越来越悲观。随着时间推移,大家逐步认清了现实,把预期近端冲击持续的时间拉长:一开始是一个月,后来一个季度,再后来半年,甚至一年。

**失效的均值回归**

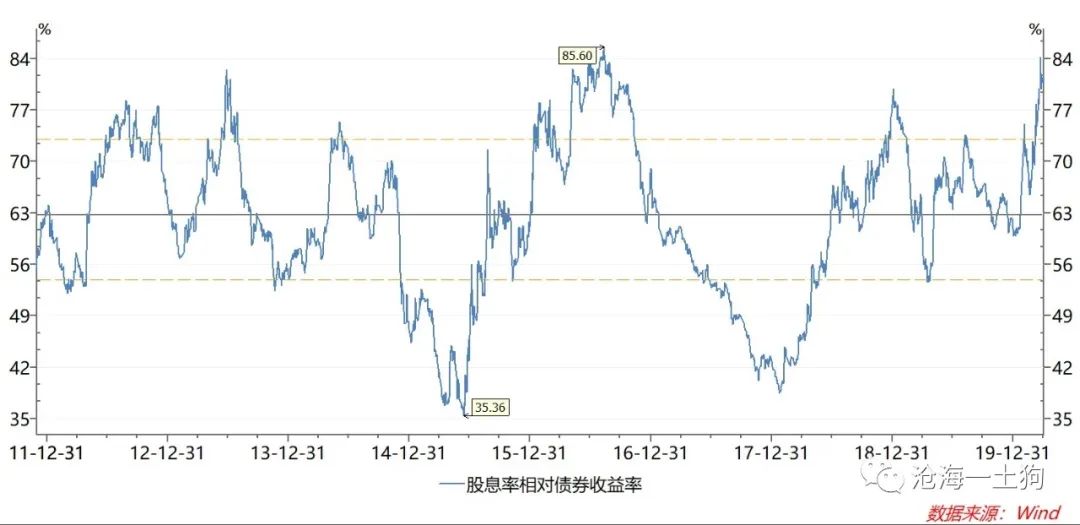

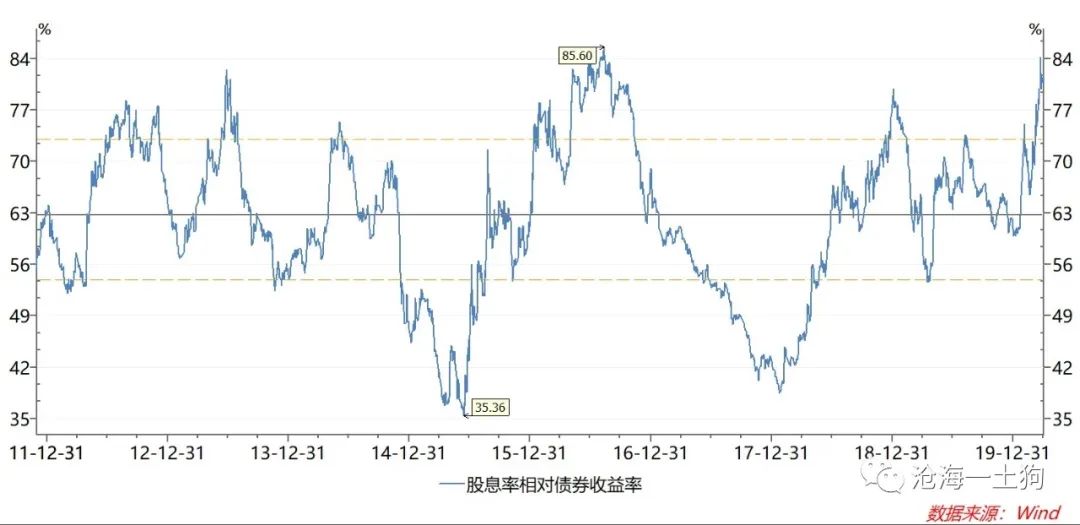

经济条件发生重大变动,除了会造成信贷周期策略失效之外,还会导致一系列均值回归策略失效,其中,比较典型的就是 美联储模型。

美联储模型是一个比较股息率和国债利率的模型,它通过比较它们的相对价值,来判断股票是不是超跌了。

目前,股票相对于债券的价值极高,达到81.86,远高于均值的63 。那么,根据均值回归的策略,我们应该卖出债券抄底股票。

但是,这个模型有一个巨大的bug—— 要求经济条件不发生重大变动 ,因为股息率是一个滞后的变量,有着强烈的 _后视镜效应_ 。

如果经济大幅度下行,企业的EPS会大幅度下行,从而,导致股息率下行。也就是说, 未来股息率/国债收益率 的确会恢复正常,但是,它恢复正常的途径

不是通过股票价格的上涨,而是通过分红的下降。

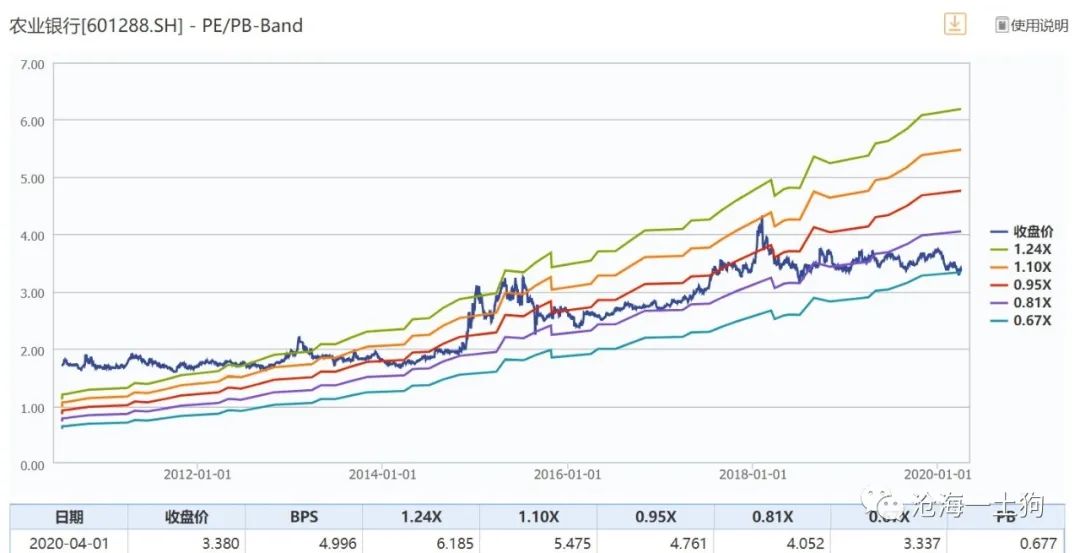

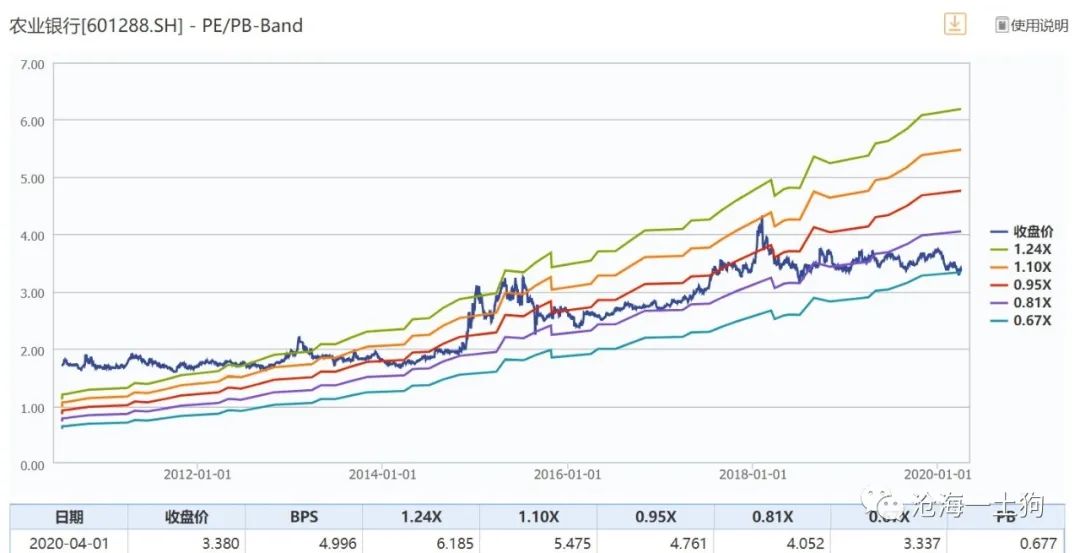

除此之外,经济的重大变动还制造了一类 价值陷阱 :

有很多投资者会基于大行股票的市净率( pb

)去抄底。譬如,农行的pb已经远远低于2014年期间的低点0.8倍的pb,一些投资者会认为以0.67的pb买入这只股票很划算。他们的理由是,0.67的pb很便宜,最终估值会均值回归到0.8,并认为这是一次

价值投资 。 不幸的是,大行股pb均值回归的存在性,也强烈依赖于经济状况, 它要求经济增速不发生重大变动 。

事实上,市场十分有效,它恰当地以pb的变动去适应经济增速的重大变动。所以,

在低经济增速预期下以0.67的市净率去买一个在高经济增速下曾达到0.8市净率的标的,并不见得是占了便宜。

当然,我这种说法也有bug,因为一些投资者 想得比我更加长远

,他们不在乎几年的股价疲软,他们认为最终疫情会过去,最终经济会回到高增长的状态,最终那个标的的市净率会回到0.8 。

**结束语**

综上所述,我想我已经把观点表达明白了。在曾经的市场里,经济周期和信贷周期交织在一起,它们的长度和幅度都很相近。

在那种情况下,无论我们看信贷周期,还是做均值回归,都是有效的。

但是,这一次情况完全变了,疫情是一个强大的外生变量,它使经济周期和信贷周期完全脱节,以致于制造出一种很特殊的情形:

信贷周期的长度和幅度都远远赶不上经济周期。

疫情太不确定了,我们不知道它到底会持续多久,只要它持续着,经济就会失血—— 因为我们的经济是网状的,停滞的伤害是非线性累积的

——所以,最后经济周期的长度和深度都可能远超过预期。这会导致一个十分自然的结果: 看信贷周期的策略失效,看财政政策的策略失效,任何均值回归的策略失效。

现在,我们已经彻头彻尾地撞进了 弗兰克-奈特 的不确定性的世界,风险公式都是失效的,我们需要的是 纳西姆-塔勒布 的反脆弱。

> _** 我们正行走在一条名叫unknown的小路上,我们唯一知道的东西是,它的名字叫unknown。 ** _

_ ps:数据来自wind,图片来自网络 _

End

开了一个知识星球号,会每天更新市场点评和热点事件点评

也会发表一些表达想法的小短文

还会回答读者的提问,欢迎参与讨论

本号只有这个公众号和知识星球,其他的号和微信群都是假的

预览时标签不可点

修改于

微信扫一扫

关注该公众号

****

****

× 分析

收藏

# 最重要的是经济的不确定性

原创 沧海一土狗 [ 沧海一土狗 ](javascript:void\(0\);)

__ _ _ _ _

** 文/沧海一土狗 **

_ ps:3900+字 _ ****

**回顾**

在2月11号的旧文《 [ 创业板逆势上涨的逻辑

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247485208&idx=1&sn=216e7c912898aab9be71b787b61d15b3&chksm=f9aaf92dcedd703b484dc0fe7d5939bb54918d47949edacc3587b4abb41b1eddcf455924ae7d&scene=21#wechat_redirect)

》里,我们用DCF模型的一个变换形式( _ 现金流折现模型 _

),解释了创业板指数在春节后的大幅度上涨。大致的思路是:由于创业板里的股票都是成长股,所以, _ 他们的预期现金流都在未来。 _

于是,我们可以把创业板指数想象成了一只久期高达20-30年的国债。

如果我们拿 _ 十年国债利率加双份的低评级信用债利差 _ 作为 _ 贴现率 _

,并假设创业板指的久期在20-30,那么,用贴现率的变化就可以解释创业板指变动的幅度。 所以, _ 预测指数变动的工作可以转换成预测贴现率变动的工作。

_

现在一个月过去了,在这中间,市场发生了好多事情,创业板指曾经高歌猛进,最高飙升到年初至今上涨27.2%,之后又一路回落,截止一季度末只上升了4.10%。指数经历了快速上涨,又经历了快速下跌,正好提供了一次检验模型解释力的机会。

回测2020年Q1的贴现率数据,不难得到:2019年底的贴现率为9.43%,一季度一路下行,其中,它的最低点是8.61%,下降了82bp,然而,一季度末贴现率又升回来了,升到9.27%,所以,整个一季度贴现率只下降了16bp。

_ 假设创业板指数的久期是30,那么,贴现率下降82bp,对应上涨24.6%;而贴现率下降16bp,则对应上涨4.8%。 _

于是,模型的24.6%对应实际的27.2%,解释了90.44%;模型的4.8%对应实际的4.1%,解释了117%。在这一波行情里,该模型的解释力还可以,并没有跑偏太多。

那么,我们是不是可以丢书包,庆祝发现了一个万金油模型呢?并不能!第一、检测样本太少;第二、即便模型成立, _ 预测贴现率的变化并不是一件十分容易的事情。

_

坦率地说,如果不是写这篇文章,我不会去观察贴现率的变化,直觉上,我还一直以为贴现率横着不动,结果却反弹了那么多。在构思这篇文章的开始,我甚至还想引入一个新的变量——

_ 风险偏好 _ ,准备给自己的模型打个补丁,好解释这一段时间的下跌,结果是我想多了。

那么,这个模型到底用不用打补丁?我们需要从头开始捋,从DCF模型和债券久期的实质含义开始。

**久期公式的实质**

> **_对股权投资者来说,股票不过就是一张债券,只是它的期限是永远。_ **

>

> **_——巴菲特

> _ **

股票能带来未来的现金流,债券也能,所以,他们都能按照某个贴现率对未来的现金流贴现。然而,债券未来的票息和期限都是确定的,所以, _

债券的贴现率和债券的价格是一一对应的, _ 投资者经常用贴现率来代替债券的价格—— _ 贴现率即债券的价格, _ 于是就有了下面的公式 : _

债券价格的变动=贴现率的变动*久期 _

举个例子,假设一只债券的久期是10,贴现率上升了50bp,那么,债券的价格下降了5%。

严格的久期概念是一大串数学公式,记忆起来很繁琐,这里就不赘述了,教材上都有。但是,它有一个很简洁很符合直觉的定义: _

久期是一种测度证券发生现金流的加权平均期限的方 _ _ 法。 _

举个具体的例子,假设一只证券现值为100,第一年末的现金流现值为30,第二年末现金流现值为20,第三年末的现金流现值为20,第四年末的现金流现值为30,那么,

_ 它的久期是 1*30%+2*20%+3*20%+4*30%=2.5年。 _

所以,不规则的现金流也能用久期这个概念,成长股属于在未来现金流比例高的证券,譬如,第30年之后现金流占比90%,那么,它的久期至少大于27 。

于是,对于任何证券都有:

_ 证券的价格的变动=贴现率的变动*证券的现金流久期 _

推导到这里,我们应该明白,这还是一个套套逻辑( _

ps:A是A,这种定义式的公式,叫套套逻辑,经济学常见套套逻辑,例如,我们定义货币流通速度V=PY/M,于是,货币流通公式MV=PY就是个套套逻辑 _

)。

这时候我们需要把公式里的变量都跟现实发生联系 ,找到合适的 _ 代理变量 _ ,让模型具备可证伪的特性,避免沦为空中楼阁。

根据债券的久期定价公式,我们可以得到一个比较重要的提炼,把它的价格分解成易于变化的部分乘以不变的部分 —— _ 前者是自变量,后者是系数。 _

于是,我们就把定价的工作转化为一个分类的工作,即把影响一个证券价格的因素分解为易于变动的因素和不易于变动的因素。

所以,对于创业板的标的而言,易于变动的部分( _ 能作为自变量的部分 _ )只有贴现率。这是因为,短期的经济波动,只会影响最近几期的现金流, _

而近端现金流占比太低 _ , 所以,经济波动只能通过 _ 贴现率 _ 对价格产生影响,无法通过 _ 预期现金流变动 _ 产生影响。

**经济波动的重要性**

但是,对于蓝筹股票,上述的逻辑不成立,久期越短的股票, _ 近端现金流的占比越高, _ 它们的价格受短期经济波动的影响越大。所以,对于它们而言, _

经济波动的传导链条有两个:一是经济波动影响贴现率,另一个是经济波动影响现金流预期。 _

于是,需要把现金流预期加入蓝筹类股票的定价公式,

_ 证券的价格变动=【预期现金流的变动-贴现率的变动】*久期 _

在相同的经济环境下,不同的企业预期现金流状况可能不同,会有一些差异。即便经济形势不好,也会有一些近端现金流预期向好的企业,它们的股价会上升。

但是,如果把一堆企业的预期现金流放到一块加权平均,差异会消失,只剩下贝塔,于是就有,

_ 沪深300指数的变动=【总体现金流的预期变动-贴现率的变动】*久期 _

由于GDP是 总体经济状况的某种加权平均,而沪深300指数现金流也是成分指数现金流的某种加权平均,所以, _

沪深300指数预期现金流的变动可以作为GDP变动的某种代里。 _ 于是,就有了下面的公式,

_ 沪深300指数的变动=【β*预期GDP变动-贴现率变动】*久期 _

> _** 从这个角度看过去,股市的确是经济的晴雨表,是经济的称重器。 ** _

但是,创业板指数的情况却不尽相同,它更纯粹一些

_ 创业板指数的变动=贴现率变动*久期 _

综上所述,我们可以得出一个一般性总结:创业板指更看重信贷条件,而沪深300指数则不同,它既要看信贷条件更要看经济波动。

> ** _ 经 _ ** _ **济波动不等于信贷波动,它十分重要。** _

**经济波动的外生来源**

最近,跟业内的一位前辈有一些交流,他感慨这一次跟以前不太一样。在以前的市场里,投资者单纯看信贷条件的变化就行了,但这次却透着诡异—— _

M1和M2增速ok,但是,沪深300指数却弱得很 _ ——紧盯信贷周期做投资的策略需要调整。

事实也的确如此。 在春节假期刚结束的时候,市场还是按照信贷周期的逻辑定价,定价的轨道偏向于—— _ 贴现率和政策刺激,而经济波动的影响不大。 _

大家普遍认为这是一次短暂的经济冲击。

但是,随着海外疫情的爆发,定价的逻辑链条发生了改变:贴现率是很重要,但经济波动更重要。

回到上文的公式,

沪深300指数的变动=【 β*预期GDP变动- 贴现率变动】 *久期

我们进一步假设β有实际含义( γ无实际含义 ),

β=γ*【预期近端冲击持续的时间/久期】

然后,把β代入沪深300指数的公式,可以得到,

沪深300指数的变动=γ*预期近端冲击持续的时间*预期GDP变动 - 贴现率变动*久期

于是,可以分离出来一个十分重要的外生变量—— 预期近端冲击持续的时间 , 持续时间越长预期GDP变动传导到沪深300指数的比例就越大。

这样也就解释了为什么市场越来越悲观。随着时间推移,大家逐步认清了现实,把预期近端冲击持续的时间拉长:一开始是一个月,后来一个季度,再后来半年,甚至一年。

**失效的均值回归**

经济条件发生重大变动,除了会造成信贷周期策略失效之外,还会导致一系列均值回归策略失效,其中,比较典型的就是 美联储模型。

美联储模型是一个比较股息率和国债利率的模型,它通过比较它们的相对价值,来判断股票是不是超跌了。

目前,股票相对于债券的价值极高,达到81.86,远高于均值的63 。那么,根据均值回归的策略,我们应该卖出债券抄底股票。

但是,这个模型有一个巨大的bug—— 要求经济条件不发生重大变动 ,因为股息率是一个滞后的变量,有着强烈的 _后视镜效应_ 。

如果经济大幅度下行,企业的EPS会大幅度下行,从而,导致股息率下行。也就是说, 未来股息率/国债收益率 的确会恢复正常,但是,它恢复正常的途径

不是通过股票价格的上涨,而是通过分红的下降。

除此之外,经济的重大变动还制造了一类 价值陷阱 :

有很多投资者会基于大行股票的市净率( pb

)去抄底。譬如,农行的pb已经远远低于2014年期间的低点0.8倍的pb,一些投资者会认为以0.67的pb买入这只股票很划算。他们的理由是,0.67的pb很便宜,最终估值会均值回归到0.8,并认为这是一次

价值投资 。 不幸的是,大行股pb均值回归的存在性,也强烈依赖于经济状况, 它要求经济增速不发生重大变动 。

事实上,市场十分有效,它恰当地以pb的变动去适应经济增速的重大变动。所以,

在低经济增速预期下以0.67的市净率去买一个在高经济增速下曾达到0.8市净率的标的,并不见得是占了便宜。

当然,我这种说法也有bug,因为一些投资者 想得比我更加长远

,他们不在乎几年的股价疲软,他们认为最终疫情会过去,最终经济会回到高增长的状态,最终那个标的的市净率会回到0.8 。

**结束语**

综上所述,我想我已经把观点表达明白了。在曾经的市场里,经济周期和信贷周期交织在一起,它们的长度和幅度都很相近。

在那种情况下,无论我们看信贷周期,还是做均值回归,都是有效的。

但是,这一次情况完全变了,疫情是一个强大的外生变量,它使经济周期和信贷周期完全脱节,以致于制造出一种很特殊的情形:

信贷周期的长度和幅度都远远赶不上经济周期。

疫情太不确定了,我们不知道它到底会持续多久,只要它持续着,经济就会失血—— 因为我们的经济是网状的,停滞的伤害是非线性累积的

——所以,最后经济周期的长度和深度都可能远超过预期。这会导致一个十分自然的结果: 看信贷周期的策略失效,看财政政策的策略失效,任何均值回归的策略失效。

现在,我们已经彻头彻尾地撞进了 弗兰克-奈特 的不确定性的世界,风险公式都是失效的,我们需要的是 纳西姆-塔勒布 的反脆弱。

> _** 我们正行走在一条名叫unknown的小路上,我们唯一知道的东西是,它的名字叫unknown。 ** _

_ ps:数据来自wind,图片来自网络 _

End

开了一个知识星球号,会每天更新市场点评和热点事件点评

也会发表一些表达想法的小短文

还会回答读者的提问,欢迎参与讨论

本号只有这个公众号和知识星球,其他的号和微信群都是假的

预览时标签不可点

修改于

微信扫一扫

关注该公众号

****

****

× 分析

收藏