# 如何看待央行买卖长期国债?

原创 沧海一土狗 [ 沧海一土狗 ](javascript:void\(0\);)

__ _ _ _ _

** 文/沧海一土狗 ** _ ps:2900字 _ ****

**引子**

今年以来,有不少关于“央行买卖长期国债”的讨论,前些时候关注点在“买”,最近关注点在“卖”。

然而,市场上的讨论采用了十分粗糙和松散的“自然语言”,所以,整个就是一锅大乱炖,要么贴“MMT”的标签,要么贴“宽松”的标签,要么贴“收紧”的标签。

_** 对于人类的幼崽来说,“好人”或者“坏人”这样的标签是一种有用的简化; ** _

但是,对于成年人来说,这是一套“过时的工具”,它们无法应对随着年龄增长而纷至沓来的人际关系难题。

事实上,这个比喻同样适用于“金融领域”,“宽松”或者“紧缩”这样的标签十分初级。 事实上, _** 具备特殊结构的描述语 ** _ _**

言是十分重要的 ** _ 。如果我们无法清晰地描述现象,那么,我们根本就没“看见”这个现象。如果我们连看见都没看见,那么,后面的操作完全都是看运气了。

因此,我们需要 _** 稍微复杂一点的语言 ** _ 去描述“央行买卖长期国债”这样的问题。

**收益率曲线的自然状态和激发状态**

在《 [ 超越传统的货币政策体系

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247490495&idx=1&sn=7dc80a0dfc3203621f26e71b626fac1e&chksm=f9aae58acedd6c9c6c6ea99c0a0dfe8317b8dda13382b8ee55fca82c04d2c110c7accde150f6&scene=21#wechat_redirect)

》一文中,我们讨论了当下货币政策体系和传统货币体系的不同,

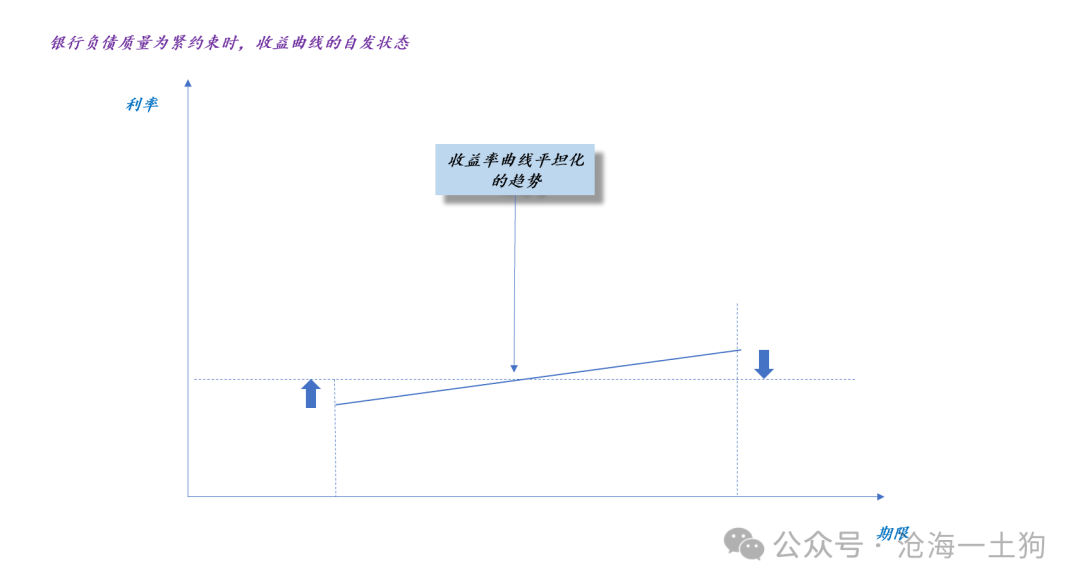

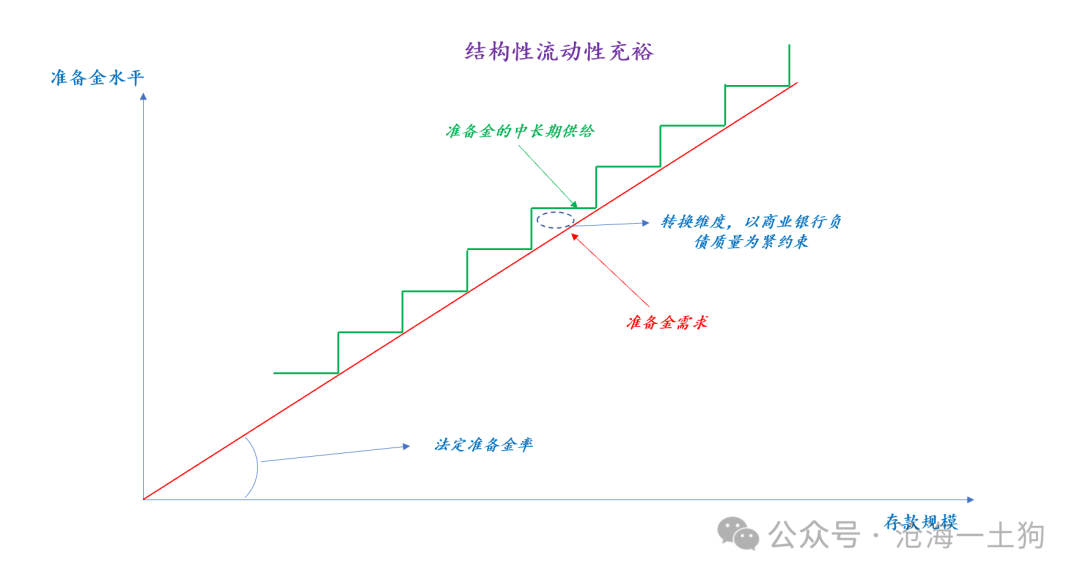

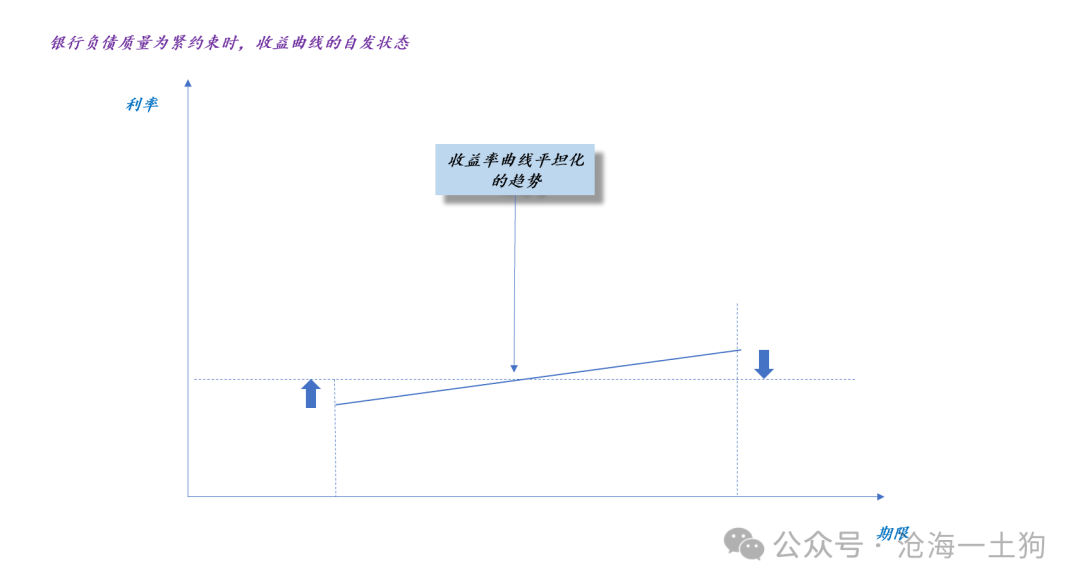

_** 1、传统:基础货币为紧约束; ** _

_** 2、当下:基础货币为松弛约束,银行负债质量为紧约束; ** _

如上图所示,如果银行负债质量为紧约束, _** 整条收益率曲线有强烈的平坦化趋势 ** _ 。

在这里有一个简化思考的比喻,央行所构建的 _** 新体系内嵌了一个“弹簧” ** _ ,这个“弹簧”会让收益率曲线有十分强烈的平坦化倾向。

> _**平坦是收益率曲线的自发状态。** _

在《 [ 关于收益率曲线的运动规律和央行的货币政策

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247490604&idx=1&sn=6b370eb4603e54c073c9e3616b1ea881&chksm=f9aae219cedd6b0f8e2d5e484c7b872ca018739c83a6791e563ee8f9bda8c7c01275cfc380fd&scene=21#wechat_redirect)

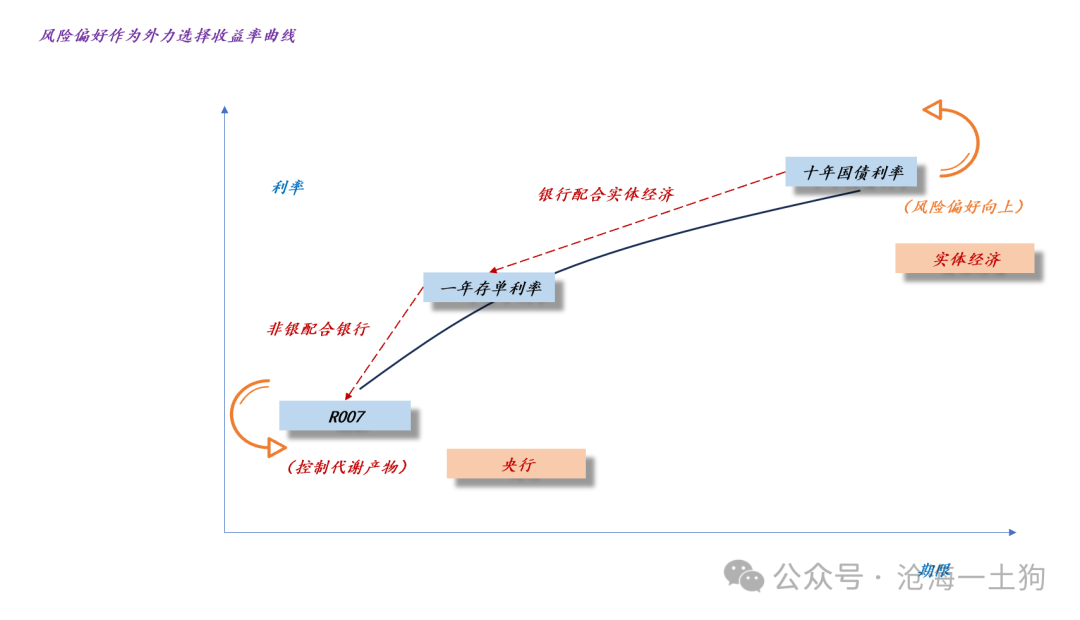

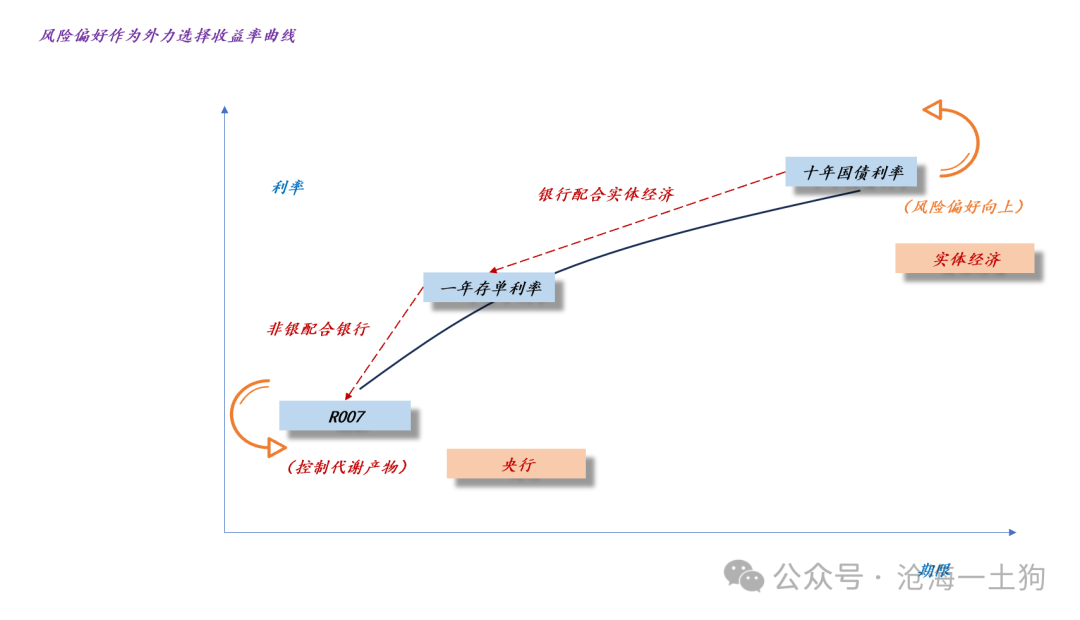

》一文中,我们着重讨论了 _** 收益率曲线的旋转 ** _ ,

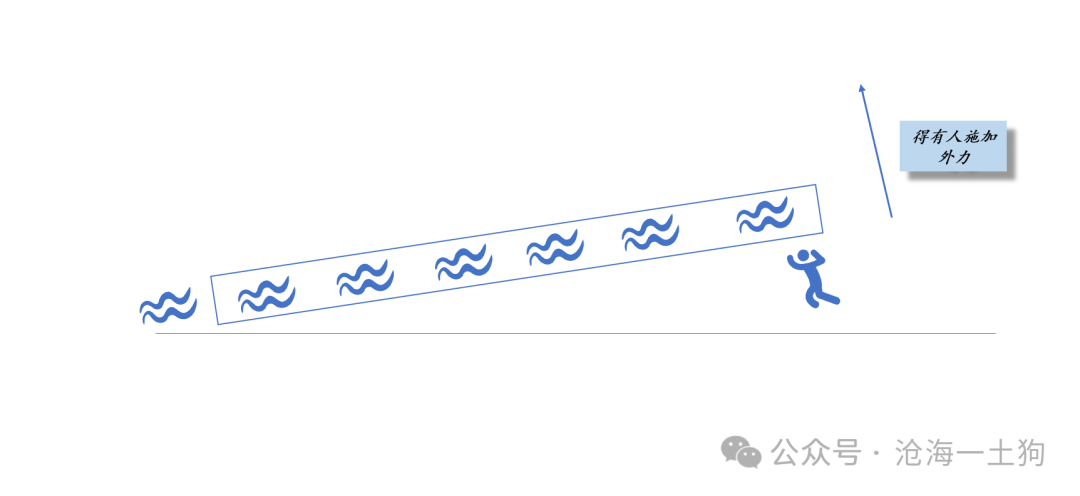

如上图所示,当风险偏好抬升时,实体经济施加外力逆时针旋转收益率曲线。

用物理的语言来打比方,那就是, _** 风险偏好抬升克服系统阻力使得收益率曲线逆时针旋转 ** _ 。

> _**陡峭是收益率曲线的激发态,需要外力。** _

**施加外力的两种形式**

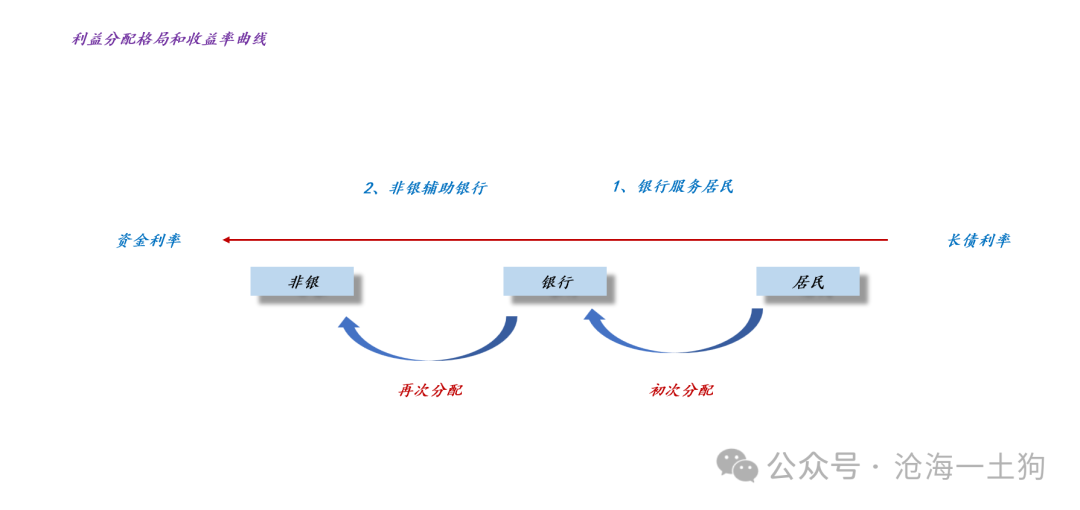

事实上,实体经济是外力最主要的来源, _** 这种力量十分稳定和持续 ** _ 。

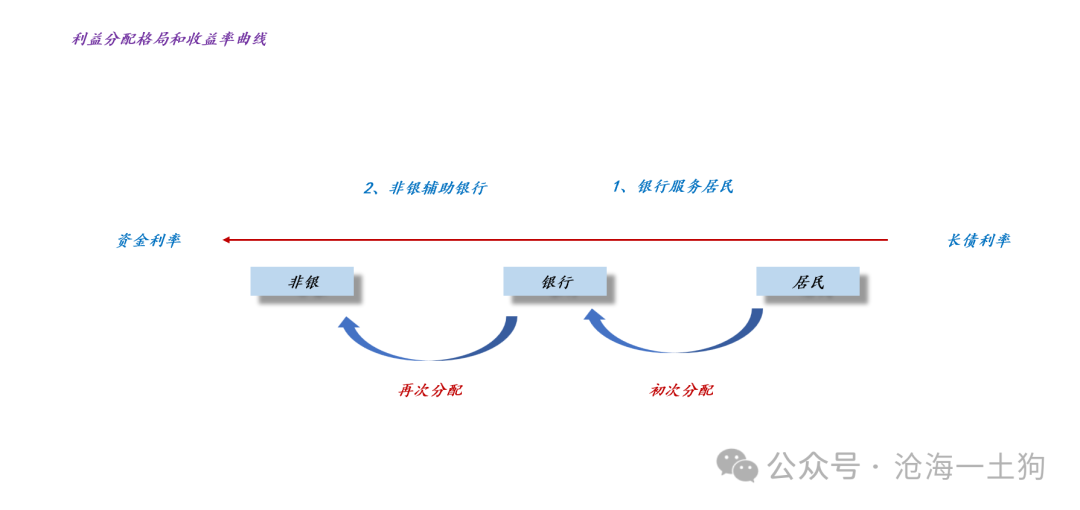

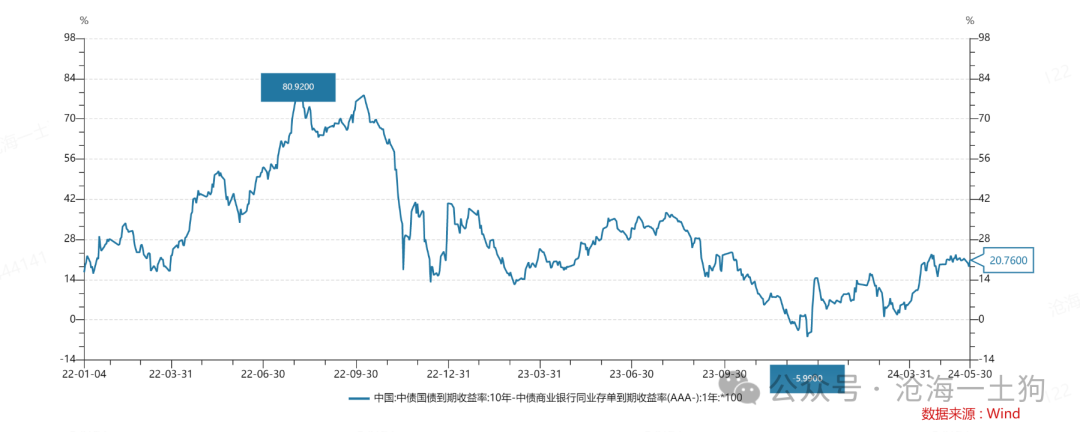

如上图所示,首先,银行服务于居民,获得初次分配, _** 银行所获得的分配越多,十年国债和一年存单的利差就越大 ** _

;其次,非银辅助银行,获得再次分配, _** 非银所获得的分配越多,一年存单和R007的利差就越大 ** _ 。

真正的“源头”在实体经济,在居民那里,如果实体经济活动减少,那么,整个金融系统所获得的收益减少, _** 初次分配和再次分配会萎缩,收益率曲线变得平坦

** _ 。 之所以金融机构感受到强烈的资产荒,主要是“源头”出了问题,金融机构的雇主——实体经济——减少了金融服务需求, _**

于是,大量的金融机构“失业”了 ** _ 。

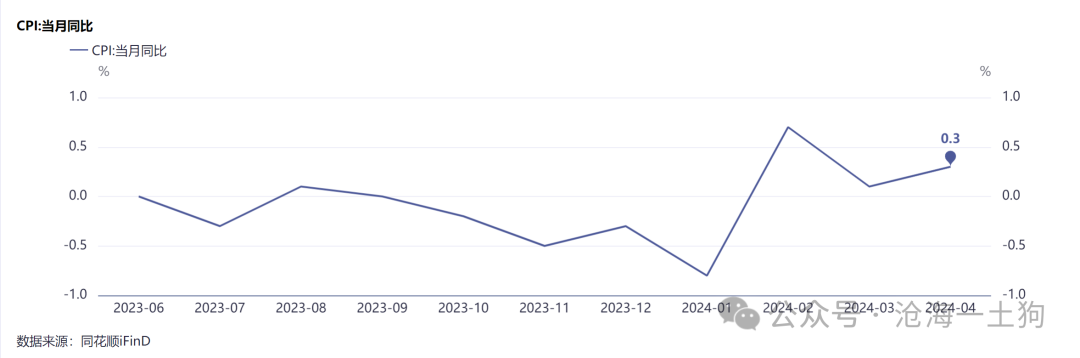

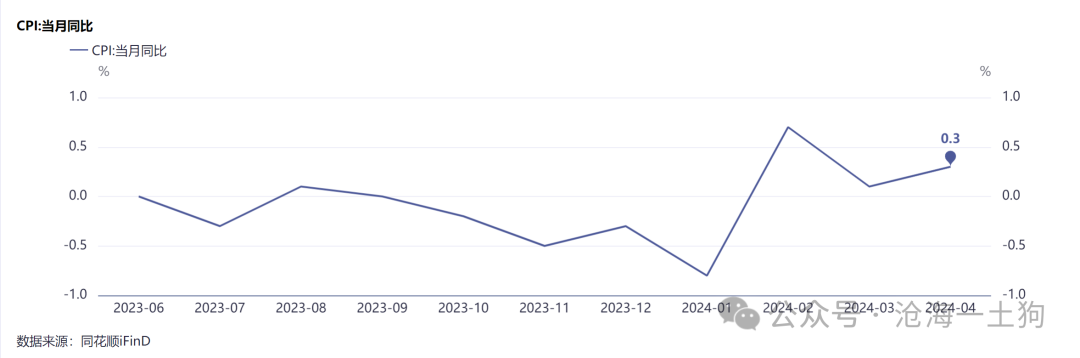

如上图所示, _** cpi反馈了居民的风险偏好程度 ** _ ,当下,居民的风险偏好处于低位,所派生的金融服务需求较少,因此,期限利差较窄, _**

金融机构处于饥饿状态 ** _ ,感受到资产荒。

此时,另一种基本力量应运而生—— _** 财政赤字 ** _

,如果政府扩大财政赤字,那么,收益率曲线也有逆时针旋转的倾向。只不过这种力量远没有实体经济的力量强大,往往只是一种权宜之计。

总的来说,让收益率曲线逆时针旋转的力量有两个: _** 1、风险偏好提高,稳定和持续; ** _ _**

2、财政赤字,比较临时性,需要通过撬动居民风险偏好起作用; ** _

**央行买卖长债的作用**

由于收益率曲线的自发倾向是 _** 平坦化 ** _

,在居民风险偏好较弱的情况下,央行完全没有必要去“购买长债”让收益率曲线更加平坦,这甚至有可能招来“与民争利”的批评。

有人会讲“日本央行”的例子,然而,两国的货币制度有着极其巨大的差异,根本没法做横向比较。

因此,只要“商业银行的负债质量是紧约束”, _** 收益率曲线趋于平坦的惯性就客观存在 ** _ 。

央行唯一可以操作的方向就是“卖出”或者“卖空”长债, _** 来缓和这种内在的张力 ** _ 。

从这个角度来看,“卖长债”比“买长债”更加合理,因为存在一种“特殊的张力”来自于制度设计, _** 需要另外设计一种机制来平衡这种张力 ** _ 。

理解了制度设计的原理,就不难搞明白最近的一些现象了: _** 1、央行多次警示长债的风险; ** _ _** 2、央行卖空长债的制度设计可能性; **

_

说实话,各国有各国的实际国情,货币主管部门的行为也有所差异: _** 1、美联储很少管长债; ** _ _** 2、日本央行会买长债; ** _

_** 3、中国央行会警示长债风险; ** _ 此外,还有一些人会讲, _** 央行可以通过买国债来投放基础货币 ** _

。事实上,这是另外一个误解。

> _**基础货币不是当前体系的紧约束。** _

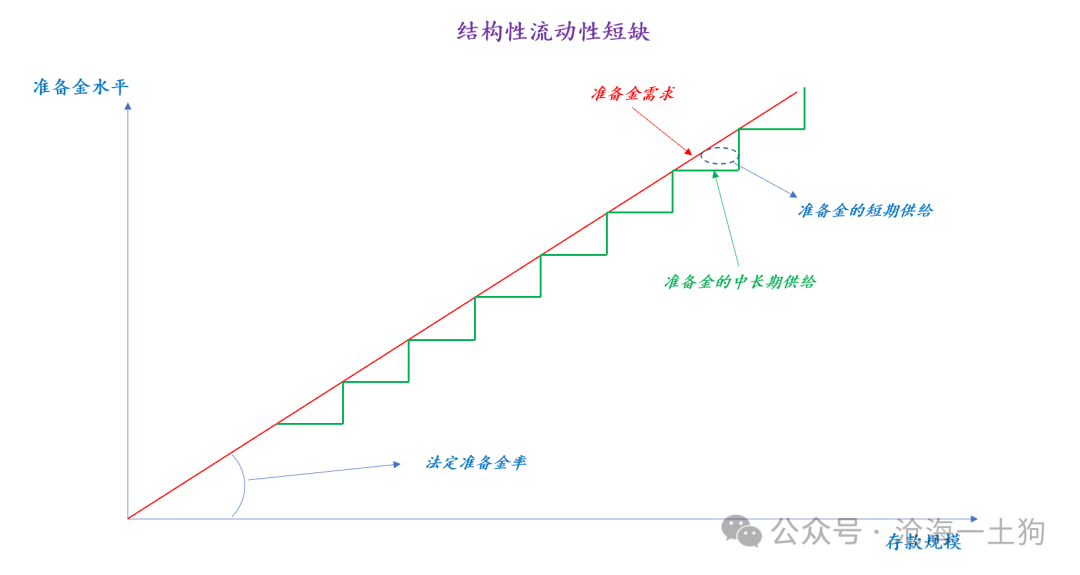

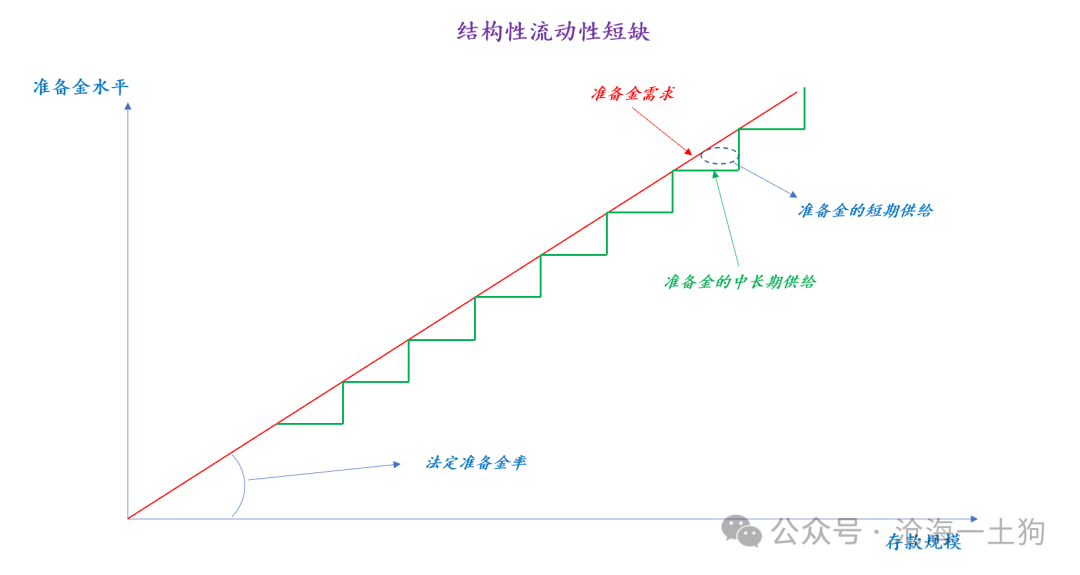

之前有一段时间,基础货币是紧约束,央行所执行的货币政策框架是 _** 结构性流动性短缺的框架 ** _ 。

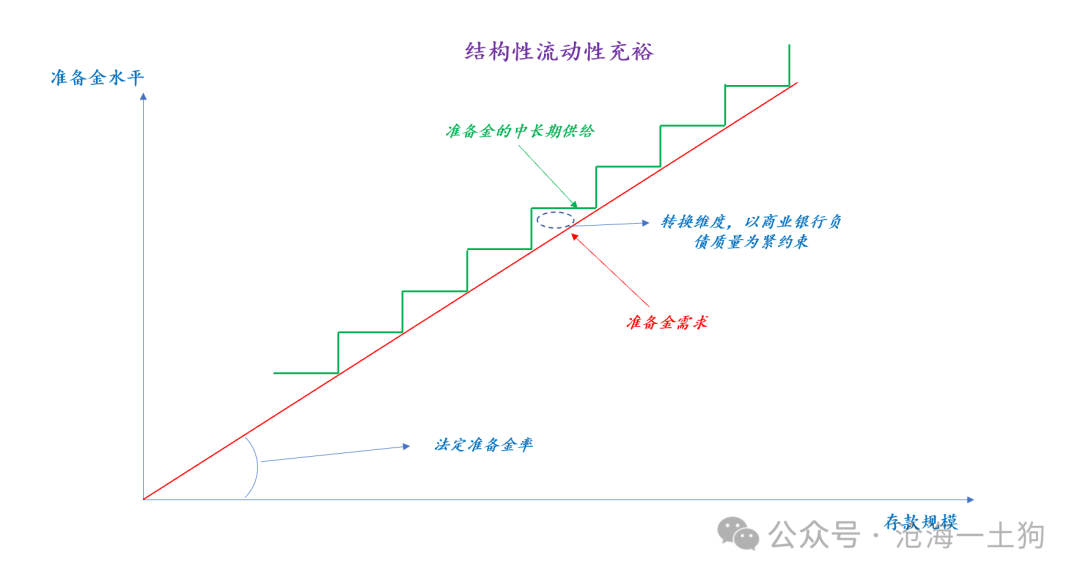

如上图所示, _** 准备金的中长期供给总是不足的 ** _ ,因此,需要准备金投放来做短期调剂。 现在所采取的是对偶框架—— _**

结构性流动性充裕的框架 ** _ 。

如上图所示, _** 准备金的中长期供给总是充裕的 ** _ ,央行提前释放了充裕的中长期基础货币, _** 转而通过其他维度来约束金融市场 **

_ ,即以商业银行负债质量为紧约束。 在这种情况下,央行投放或者回笼一些基础货币是没什么本质影响的, _** 因为准备金的中长期供给是充裕的 ** _

。 在这种情况下,央行完全没必要“买国债”来投放基础货币,太多余了,更何况央行还有几个比较成熟的基础货币投放手段: _**

1、降准;2、投放mlf;3、投放omo ** _ 。

**结束语**

搞清楚基本制度的设计原理之后,我们就能正确地看待“央行买卖国债”这个事情了, _**

“口头警示长债投资风险”内生于我们当下的货币制度——收益率曲线天然存在平坦化惯性。 ** _ “央行卖出或者卖空长债” 是 “口头警示长债投资风险

”的加强版。 站在外力的角度来看,有三种基本的外力, _** 1、居民风险偏好提升;2、财政赤字;3、央行卖长债 ** _ 。

首先,财政赤字是居民风险偏好不足的补充;对称的,央行卖长债则是财政赤字的补充。

什么意思呢?限于项目端的约束,财政部发债的节奏未必平滑,有些时候发债的节奏是偏慢的。 _**

因此,央行可以先卖空长债填补空缺,等发债节奏上来了,再买回长债平空单,有效地对冲发债节奏的波动 ** _ 。 最后,站在资金利率的视角, _**

我们会发现R007的利率并非原因,而是一系列外力的代谢产物,是个结果 ** _ 。

如上图所示,只有外力推动收益率曲线逆时针旋转,R007的中枢才会不断往下走, _** 这个外力既可以是实体经济,也可以是财政部。 ** _

当然,如果央行可以卖空长债的话,这也是一种新的外力形式。比较诡异的是,在这个体系下, _**

央行的手段是卖空长债,目的却是货币宽松;央行的手段是口头警告长债风险,目的却是R007下行。 ** _

这是一个极其反直觉的推论,跟我们的直觉经验相差甚远。根子就在于我们的制度设计跟其他国家的设计很不一样,因为国情不一样。

当然,有人依旧会揪住那个问题跌跌不休—— _** 为了降低R007,为什么不降准? ** _ 因为紧约束不是基础货币,紧约束是商业银行的负债质量,

_** 资金利率下不动的根源在于外力不足 ** _ 。

如果大家依旧用“宽松”或者“紧缩”这样的标签思考问题,当然,无法get到我在说些什么。你们能看到的只有混乱和一大堆莫名其妙。这是因为你们完全忽视了“特殊制度设计”所带来的特殊结构。

不搞清楚结构,根本谈不上看见,之后的结论都是一些胡言乱语罢了。

> _**央行远比大家想象中的要渴求货币宽松。** _

_ ps:数据来自wind,同花顺,图片来自网络 _ _ [ 关于收益率曲线的运动规律和央行的货币政策

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247490604&idx=1&sn=6b370eb4603e54c073c9e3616b1ea881&chksm=f9aae219cedd6b0f8e2d5e484c7b872ca018739c83a6791e563ee8f9bda8c7c01275cfc380fd&scene=21#wechat_redirect)

_ _ [ 超越传统的货币政策体系

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247490495&idx=1&sn=7dc80a0dfc3203621f26e71b626fac1e&chksm=f9aae58acedd6c9c6c6ea99c0a0dfe8317b8dda13382b8ee55fca82c04d2c110c7accde150f6&scene=21#wechat_redirect)

_

End

苹果用户请扫二维码,安卓用户可点击链接:

[ 沧海一土狗的知识星球 ]()

本号唯一的知识星球号 定位:升级认知框架的思维实验室 星球的主体是一系列具备一致性的模型 星主每天会通过增量讯息和市场反馈检验模型

这个检验过程就是每日的股市和债市复盘 因此,这一系列模型也是动态升级的 此外,星球里还有对重要的现象或事件的点评 以及一些跟公众号内容不同的随笔

欢迎加入

预览时标签不可点

个人观点,仅供参考

微信扫一扫

关注该公众号

****

****

× 分析

收藏

# 如何看待央行买卖长期国债?

原创 沧海一土狗 [ 沧海一土狗 ](javascript:void\(0\);)

__ _ _ _ _

** 文/沧海一土狗 ** _ ps:2900字 _ ****

**引子**

今年以来,有不少关于“央行买卖长期国债”的讨论,前些时候关注点在“买”,最近关注点在“卖”。

然而,市场上的讨论采用了十分粗糙和松散的“自然语言”,所以,整个就是一锅大乱炖,要么贴“MMT”的标签,要么贴“宽松”的标签,要么贴“收紧”的标签。

_** 对于人类的幼崽来说,“好人”或者“坏人”这样的标签是一种有用的简化; ** _

但是,对于成年人来说,这是一套“过时的工具”,它们无法应对随着年龄增长而纷至沓来的人际关系难题。

事实上,这个比喻同样适用于“金融领域”,“宽松”或者“紧缩”这样的标签十分初级。 事实上, _** 具备特殊结构的描述语 ** _ _**

言是十分重要的 ** _ 。如果我们无法清晰地描述现象,那么,我们根本就没“看见”这个现象。如果我们连看见都没看见,那么,后面的操作完全都是看运气了。

因此,我们需要 _** 稍微复杂一点的语言 ** _ 去描述“央行买卖长期国债”这样的问题。

**收益率曲线的自然状态和激发状态**

在《 [ 超越传统的货币政策体系

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247490495&idx=1&sn=7dc80a0dfc3203621f26e71b626fac1e&chksm=f9aae58acedd6c9c6c6ea99c0a0dfe8317b8dda13382b8ee55fca82c04d2c110c7accde150f6&scene=21#wechat_redirect)

》一文中,我们讨论了当下货币政策体系和传统货币体系的不同,

_** 1、传统:基础货币为紧约束; ** _

_** 2、当下:基础货币为松弛约束,银行负债质量为紧约束; ** _

如上图所示,如果银行负债质量为紧约束, _** 整条收益率曲线有强烈的平坦化趋势 ** _ 。

在这里有一个简化思考的比喻,央行所构建的 _** 新体系内嵌了一个“弹簧” ** _ ,这个“弹簧”会让收益率曲线有十分强烈的平坦化倾向。

> _**平坦是收益率曲线的自发状态。** _

在《 [ 关于收益率曲线的运动规律和央行的货币政策

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247490604&idx=1&sn=6b370eb4603e54c073c9e3616b1ea881&chksm=f9aae219cedd6b0f8e2d5e484c7b872ca018739c83a6791e563ee8f9bda8c7c01275cfc380fd&scene=21#wechat_redirect)

》一文中,我们着重讨论了 _** 收益率曲线的旋转 ** _ ,

如上图所示,当风险偏好抬升时,实体经济施加外力逆时针旋转收益率曲线。

用物理的语言来打比方,那就是, _** 风险偏好抬升克服系统阻力使得收益率曲线逆时针旋转 ** _ 。

> _**陡峭是收益率曲线的激发态,需要外力。** _

**施加外力的两种形式**

事实上,实体经济是外力最主要的来源, _** 这种力量十分稳定和持续 ** _ 。

如上图所示,首先,银行服务于居民,获得初次分配, _** 银行所获得的分配越多,十年国债和一年存单的利差就越大 ** _

;其次,非银辅助银行,获得再次分配, _** 非银所获得的分配越多,一年存单和R007的利差就越大 ** _ 。

真正的“源头”在实体经济,在居民那里,如果实体经济活动减少,那么,整个金融系统所获得的收益减少, _** 初次分配和再次分配会萎缩,收益率曲线变得平坦

** _ 。 之所以金融机构感受到强烈的资产荒,主要是“源头”出了问题,金融机构的雇主——实体经济——减少了金融服务需求, _**

于是,大量的金融机构“失业”了 ** _ 。

如上图所示, _** cpi反馈了居民的风险偏好程度 ** _ ,当下,居民的风险偏好处于低位,所派生的金融服务需求较少,因此,期限利差较窄, _**

金融机构处于饥饿状态 ** _ ,感受到资产荒。

此时,另一种基本力量应运而生—— _** 财政赤字 ** _

,如果政府扩大财政赤字,那么,收益率曲线也有逆时针旋转的倾向。只不过这种力量远没有实体经济的力量强大,往往只是一种权宜之计。

总的来说,让收益率曲线逆时针旋转的力量有两个: _** 1、风险偏好提高,稳定和持续; ** _ _**

2、财政赤字,比较临时性,需要通过撬动居民风险偏好起作用; ** _

**央行买卖长债的作用**

由于收益率曲线的自发倾向是 _** 平坦化 ** _

,在居民风险偏好较弱的情况下,央行完全没有必要去“购买长债”让收益率曲线更加平坦,这甚至有可能招来“与民争利”的批评。

有人会讲“日本央行”的例子,然而,两国的货币制度有着极其巨大的差异,根本没法做横向比较。

因此,只要“商业银行的负债质量是紧约束”, _** 收益率曲线趋于平坦的惯性就客观存在 ** _ 。

央行唯一可以操作的方向就是“卖出”或者“卖空”长债, _** 来缓和这种内在的张力 ** _ 。

从这个角度来看,“卖长债”比“买长债”更加合理,因为存在一种“特殊的张力”来自于制度设计, _** 需要另外设计一种机制来平衡这种张力 ** _ 。

理解了制度设计的原理,就不难搞明白最近的一些现象了: _** 1、央行多次警示长债的风险; ** _ _** 2、央行卖空长债的制度设计可能性; **

_

说实话,各国有各国的实际国情,货币主管部门的行为也有所差异: _** 1、美联储很少管长债; ** _ _** 2、日本央行会买长债; ** _

_** 3、中国央行会警示长债风险; ** _ 此外,还有一些人会讲, _** 央行可以通过买国债来投放基础货币 ** _

。事实上,这是另外一个误解。

> _**基础货币不是当前体系的紧约束。** _

之前有一段时间,基础货币是紧约束,央行所执行的货币政策框架是 _** 结构性流动性短缺的框架 ** _ 。

如上图所示, _** 准备金的中长期供给总是不足的 ** _ ,因此,需要准备金投放来做短期调剂。 现在所采取的是对偶框架—— _**

结构性流动性充裕的框架 ** _ 。

如上图所示, _** 准备金的中长期供给总是充裕的 ** _ ,央行提前释放了充裕的中长期基础货币, _** 转而通过其他维度来约束金融市场 **

_ ,即以商业银行负债质量为紧约束。 在这种情况下,央行投放或者回笼一些基础货币是没什么本质影响的, _** 因为准备金的中长期供给是充裕的 ** _

。 在这种情况下,央行完全没必要“买国债”来投放基础货币,太多余了,更何况央行还有几个比较成熟的基础货币投放手段: _**

1、降准;2、投放mlf;3、投放omo ** _ 。

**结束语**

搞清楚基本制度的设计原理之后,我们就能正确地看待“央行买卖国债”这个事情了, _**

“口头警示长债投资风险”内生于我们当下的货币制度——收益率曲线天然存在平坦化惯性。 ** _ “央行卖出或者卖空长债” 是 “口头警示长债投资风险

”的加强版。 站在外力的角度来看,有三种基本的外力, _** 1、居民风险偏好提升;2、财政赤字;3、央行卖长债 ** _ 。

首先,财政赤字是居民风险偏好不足的补充;对称的,央行卖长债则是财政赤字的补充。

什么意思呢?限于项目端的约束,财政部发债的节奏未必平滑,有些时候发债的节奏是偏慢的。 _**

因此,央行可以先卖空长债填补空缺,等发债节奏上来了,再买回长债平空单,有效地对冲发债节奏的波动 ** _ 。 最后,站在资金利率的视角, _**

我们会发现R007的利率并非原因,而是一系列外力的代谢产物,是个结果 ** _ 。

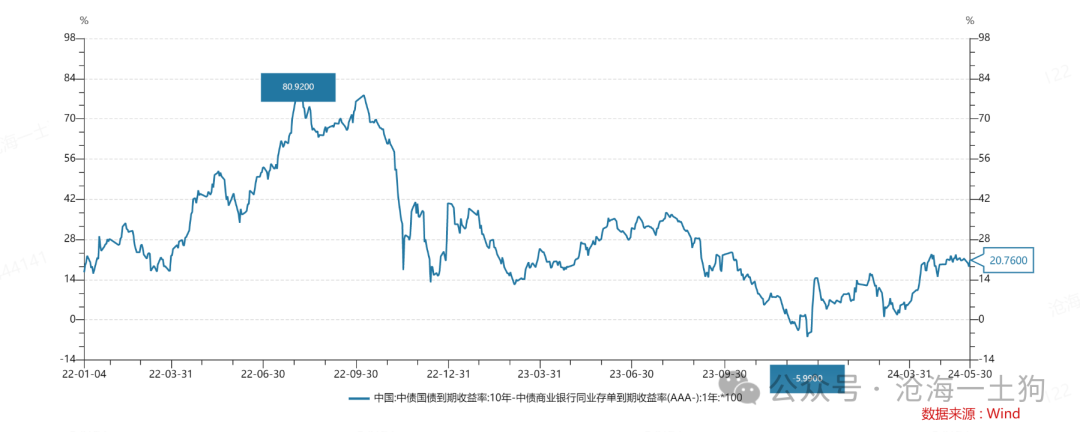

如上图所示,只有外力推动收益率曲线逆时针旋转,R007的中枢才会不断往下走, _** 这个外力既可以是实体经济,也可以是财政部。 ** _

当然,如果央行可以卖空长债的话,这也是一种新的外力形式。比较诡异的是,在这个体系下, _**

央行的手段是卖空长债,目的却是货币宽松;央行的手段是口头警告长债风险,目的却是R007下行。 ** _

这是一个极其反直觉的推论,跟我们的直觉经验相差甚远。根子就在于我们的制度设计跟其他国家的设计很不一样,因为国情不一样。

当然,有人依旧会揪住那个问题跌跌不休—— _** 为了降低R007,为什么不降准? ** _ 因为紧约束不是基础货币,紧约束是商业银行的负债质量,

_** 资金利率下不动的根源在于外力不足 ** _ 。

如果大家依旧用“宽松”或者“紧缩”这样的标签思考问题,当然,无法get到我在说些什么。你们能看到的只有混乱和一大堆莫名其妙。这是因为你们完全忽视了“特殊制度设计”所带来的特殊结构。

不搞清楚结构,根本谈不上看见,之后的结论都是一些胡言乱语罢了。

> _**央行远比大家想象中的要渴求货币宽松。** _

_ ps:数据来自wind,同花顺,图片来自网络 _ _ [ 关于收益率曲线的运动规律和央行的货币政策

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247490604&idx=1&sn=6b370eb4603e54c073c9e3616b1ea881&chksm=f9aae219cedd6b0f8e2d5e484c7b872ca018739c83a6791e563ee8f9bda8c7c01275cfc380fd&scene=21#wechat_redirect)

_ _ [ 超越传统的货币政策体系

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247490495&idx=1&sn=7dc80a0dfc3203621f26e71b626fac1e&chksm=f9aae58acedd6c9c6c6ea99c0a0dfe8317b8dda13382b8ee55fca82c04d2c110c7accde150f6&scene=21#wechat_redirect)

_

End

苹果用户请扫二维码,安卓用户可点击链接:

[ 沧海一土狗的知识星球 ]()

本号唯一的知识星球号 定位:升级认知框架的思维实验室 星球的主体是一系列具备一致性的模型 星主每天会通过增量讯息和市场反馈检验模型

这个检验过程就是每日的股市和债市复盘 因此,这一系列模型也是动态升级的 此外,星球里还有对重要的现象或事件的点评 以及一些跟公众号内容不同的随笔

欢迎加入

预览时标签不可点

个人观点,仅供参考

微信扫一扫

关注该公众号

****

****

× 分析

收藏