# 创业板逆势上涨的逻辑

原创 沧海一土狗 [ 沧海一土狗 ](javascript:void\(0\);)

__ _ _ _ _

** 文/沧海一土狗 ** ** **

**引子**

NCP爆发以来,市场的态度经历了180度的大转弯,从开市第一天的极度悲观,再到最近一个多周的亢奋。其中,表现最亢奋的是创业板指数——截止2月10日,沪深300指数累积下跌2.2%,对NCP表示了一些敬意,但是,创业板指数却仅仅在2月3日表达了一下恐慌,节后累积上涨了5.17%。

这真是一件反直觉的事情,难道是市场定价错误么?

**一个老生常谈的模型**

为了把这个现象解释清楚,我们需要借助一个老生常谈的模型,DCF模型(现金流折现模型),被贴现的东西既可以是股利(DDM模型),也可以是自由现金流(FCFF)。

根据这个模型,我们可以知道,一个企业的估值既取决于未来的现金流,也取决于贴现率。 _NCP的爆发既会影响企业的未来现金流,也可能会影响贴现率_

——央行会降息(已经降了10bp的公开市场操作利率)。

不巧的是,NCP会同时影响现金流和贴现率,二者的变动对估值的影响又是相反的。这也意味着,定性的分析不好用了,需要定量的分析。

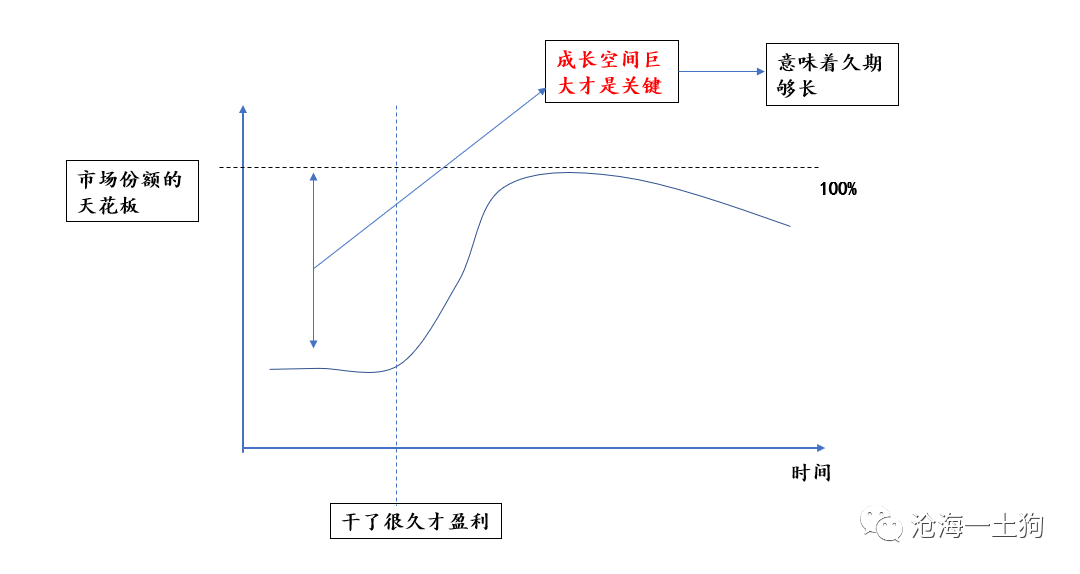

**久期巨长的成长股**

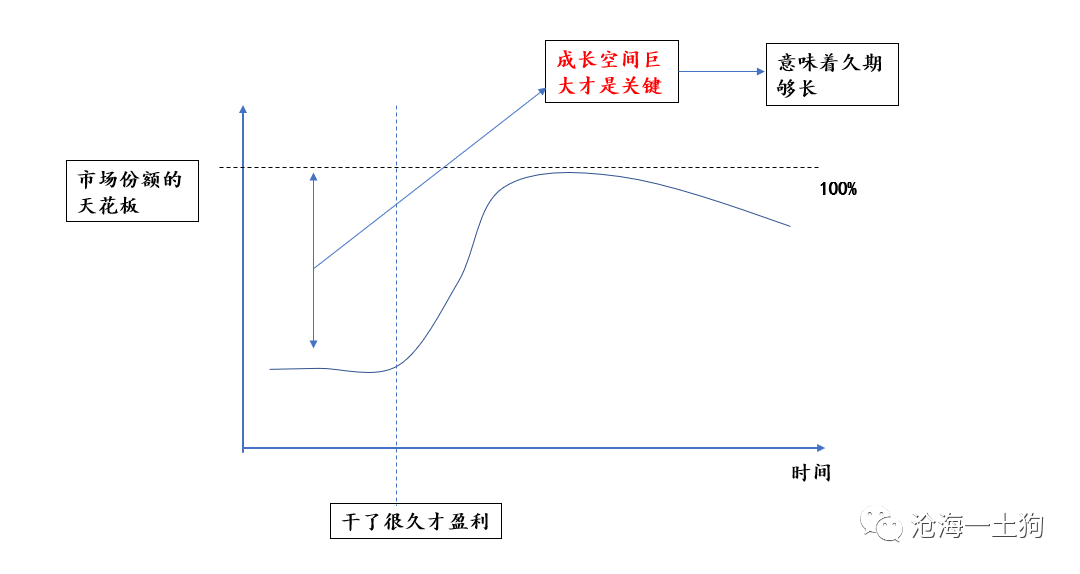

但是,对成长股而言,却不必那么复杂,因为成长股处于生长周期的早期,最近产生的现金流较少,甚至是负的。因此,短期的利空冲击,对成长股的影响是最小的。

所以,成长和价值的最大区别在于,有多大比例的现金流是在未来回来。拿债券的术语来讲,就是久期有多长—— _成长股的久期长,价值股的久期短。_

很多成长股的久期高达20-30年。于是,成长股的价格对利率特别敏感——如果久期是20,贴现率下1%,估值应该上升20%。

如果这样泛泛地讨论还有些抽象,那么,我们可以找一个具体的例子。

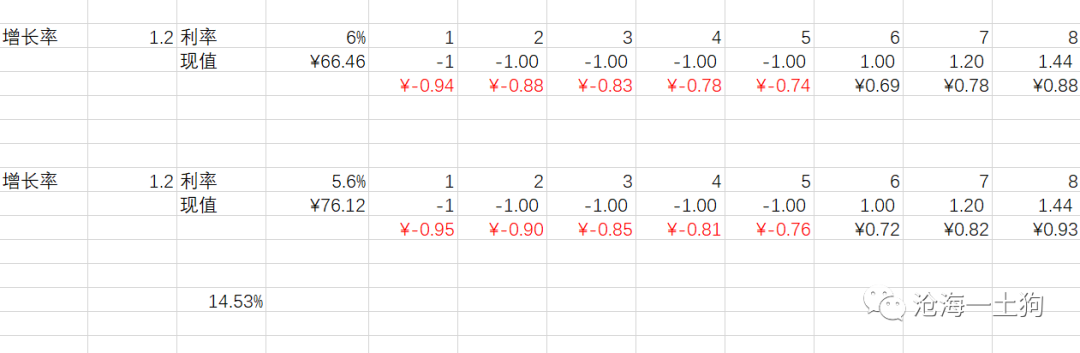

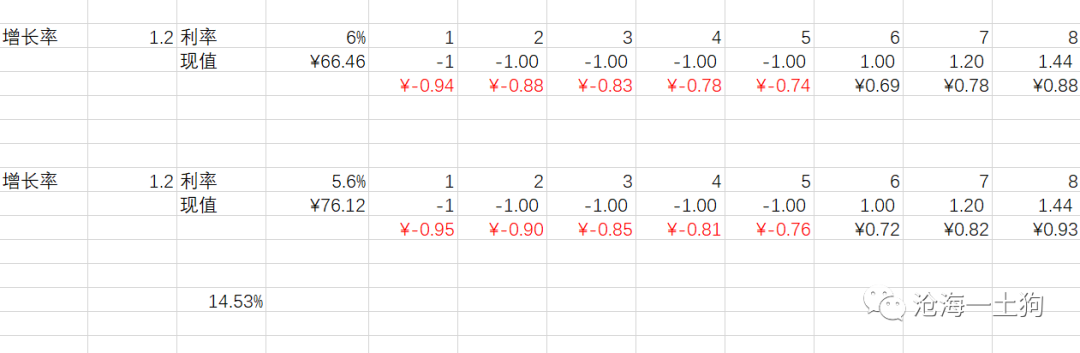

假设一个企业的每股股权自由现金流符合以下的态势:初期为-0.1,持续5年;第六年开始变成1,然后以20%的速度增长15年;第21年开始衰退,衰退的速度是2%。于是,我们比较他在两种不同的情形下的估值:

1、情形A,无风险利率为4%,贴现率为8%(假设贴现率为无风险利率的两倍);2、情形B,无风险利率为3%,贴现率为6%。

经过贴现模型计算,在A情形下,这个企业的估值是43.39元/股,在B情形下,这个企业的估值是62.53元/股。也就是说,无风险利率下降了1%,这个企业的估值上升了44.12%。

**涨多少合适**

尽管我们可能会去质疑:一个主要现金流在10年后的企业,可能只是在讲故事,无法兑现业绩,以至于 _ 它的分子几乎是个黑箱子 _ ,但是,我们还是 _

可以估计它的相对变化的。 _

假设一个企业在无风险利率是3%的时候,估值10亿,再假设贴现率是无风险利率的翻倍,以及它的现金流久期是20。那么,我们完全有理由相信,当无风险利率跌到2%的时候,这个企业的估值是14亿左右。因为市场已经相信了,3%无风险利率对应10亿估值,没有理由再去质疑,2%无风险利率对应14亿估值。

按照边际变化的逻辑,我们就可以大致匡算,成长股的估值涨多少合适。1月初的时候,十年国债的收益率在3.15%,现在杀到了2.78%,按照贴现率是无风险利率的双倍,现金流久期是20估算,估值大概得提升14.8%,年初以来创业板指数大概涨了13.23%。

有凑数的嫌疑,但是,数量级大差不差。

**还能涨多少**

经过上面的讨论,我们发现, _ 成长股的估值和NCP的严重程度是正相关的 _ ;NCP越严重,央行宽松的意愿越强,无风险利率越底,成长股的估值就越高。

相反,NCP得到控制,大范围复工的开始,成长股的估值才会重新受到压制,毕竟经济反弹,收益率会重新起来。

所以,预测创业板还能涨多少,核心在于预测什么时候央行退出宽松,无风险利率回到正常水平。

> _** 从某种意义上来讲,成长股类似于30年国债,对经济悲观,没理由看衰成长股。除非两种情况,1、违约率上升导致的信用条件收紧;2、滞胀。 ** _

**历史回测**

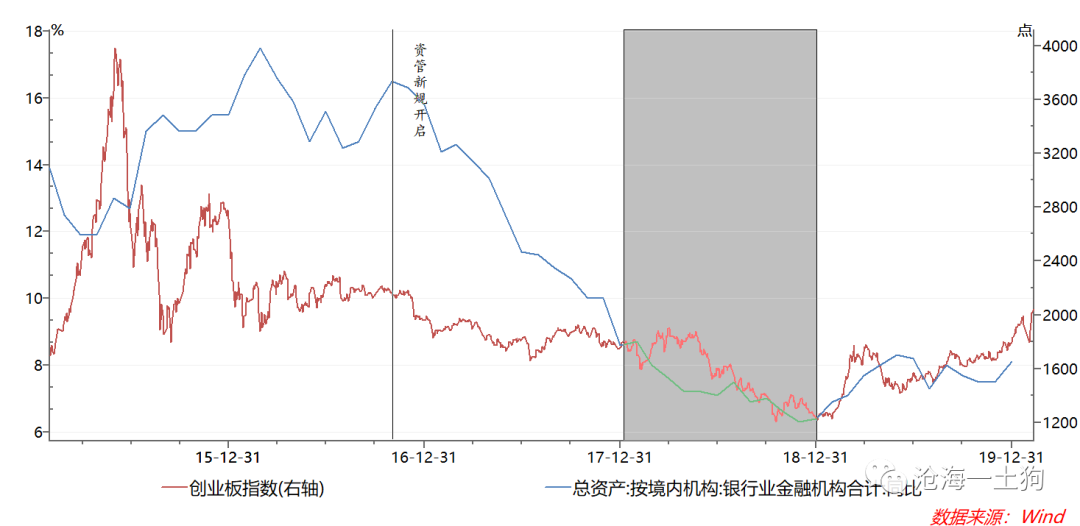

为了检验一下贴现率定价的逻辑是否work,我们还要观察一下历史经验。

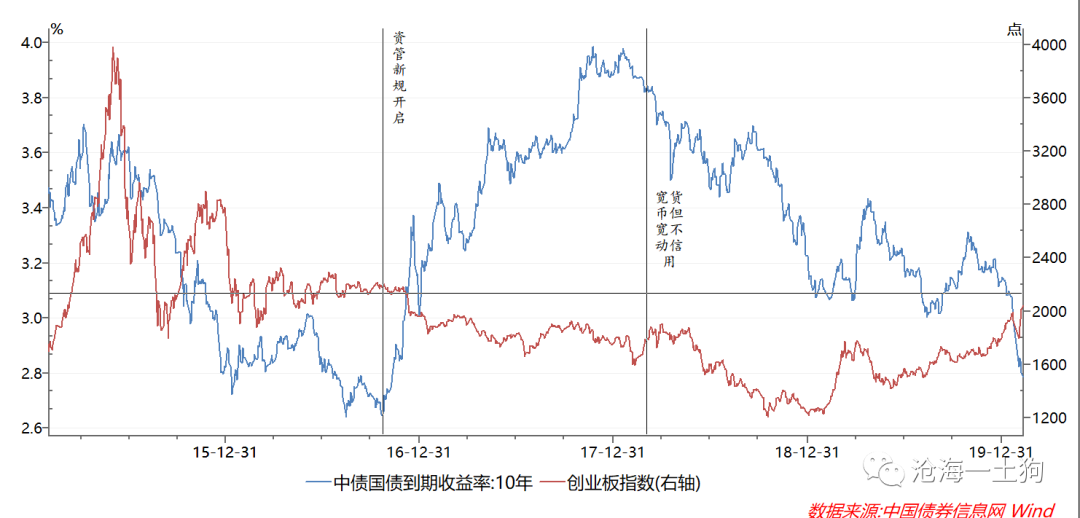

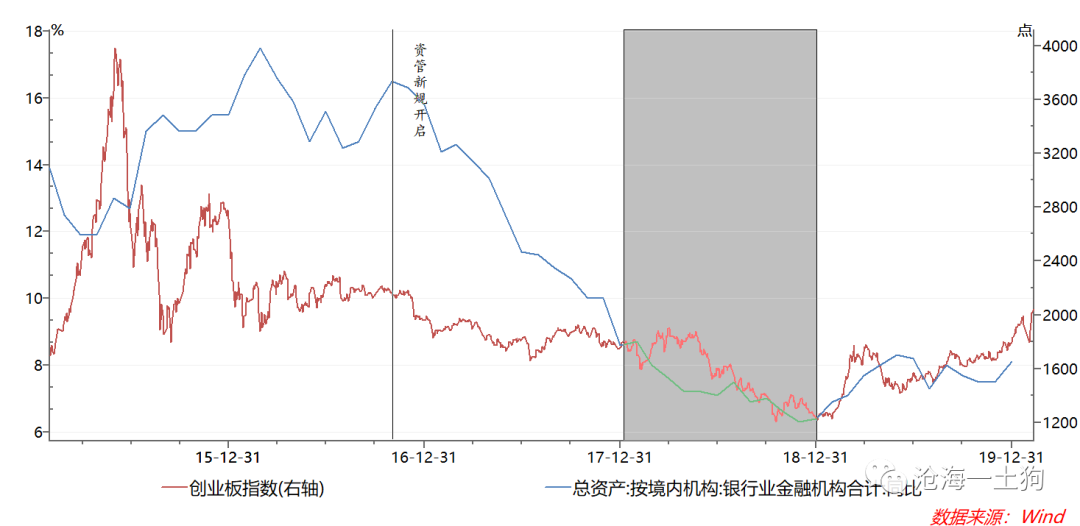

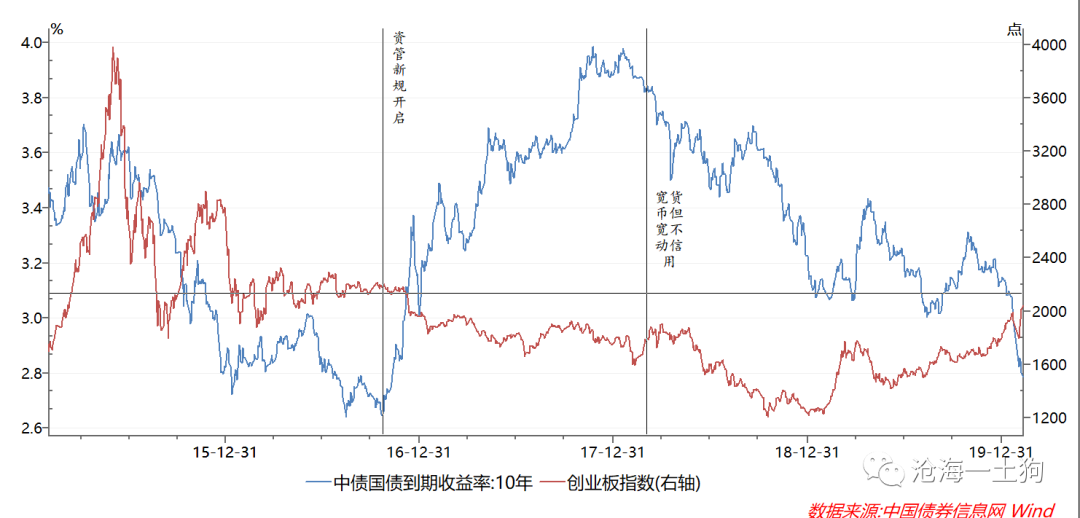

2016年十月之 后,资管新规周期开启,收益率开始上行,创业板指数被压制,截至2017年底跌掉18.7%;

2018年初开始,十年国债收益转而下行,但是,创业板指仍然被压制,截至2018底,又跌掉了29.7%。

这根前文的逻辑有一些矛盾,无风险利率下,创业板指下。

但是,这也有办法解释, _因为贴现率包含无风险利率和风险溢价_ 。 2018年的风险溢价是上升的。

在那个时期,由于整个市场很悲观,银行的放贷意愿很差,尽管央行大力度宽松信用,但是,商业银行扩表的速度仍然是逐步下滑的。这个数值在18年底才触底。

之后随着风险偏好的恢复,银行扩表才有所起色,贴现率整体才降了下来。

**结束语**

综上所述, _成长股的估值主要取决于贴现率_ ,而贴现率主要受几个条件的影响:1、降息预期;2、信用条件;3、通胀预期。

所以,制造一波成长股的大牛市也挺不容易的,要求符合以下三个条件:

1、无风险利率下降,3%本身不重要,3%降低到2%才重要;

2、信用条件宽松;

3、通胀预期不能高。

无风险利率转升,信用条件变差,通胀预期高升,都可能终结成长股的牛市。所以,在信用条件给定的情况下,我们可以发现,成长股和周期股之间的关系经常像跷跷板。

_ ps: 数据来自wind,图片来自网络 _

End

开了一个知识星球号,里面会整理pdf格式的资料

也会有一些碎片化的想法,点评

预览时标签不可点

微信扫一扫

关注该公众号

****

****

× 分析

收藏

# 创业板逆势上涨的逻辑

原创 沧海一土狗 [ 沧海一土狗 ](javascript:void\(0\);)

__ _ _ _ _

** 文/沧海一土狗 ** ** **

**引子**

NCP爆发以来,市场的态度经历了180度的大转弯,从开市第一天的极度悲观,再到最近一个多周的亢奋。其中,表现最亢奋的是创业板指数——截止2月10日,沪深300指数累积下跌2.2%,对NCP表示了一些敬意,但是,创业板指数却仅仅在2月3日表达了一下恐慌,节后累积上涨了5.17%。

这真是一件反直觉的事情,难道是市场定价错误么?

**一个老生常谈的模型**

为了把这个现象解释清楚,我们需要借助一个老生常谈的模型,DCF模型(现金流折现模型),被贴现的东西既可以是股利(DDM模型),也可以是自由现金流(FCFF)。

根据这个模型,我们可以知道,一个企业的估值既取决于未来的现金流,也取决于贴现率。 _NCP的爆发既会影响企业的未来现金流,也可能会影响贴现率_

——央行会降息(已经降了10bp的公开市场操作利率)。

不巧的是,NCP会同时影响现金流和贴现率,二者的变动对估值的影响又是相反的。这也意味着,定性的分析不好用了,需要定量的分析。

**久期巨长的成长股**

但是,对成长股而言,却不必那么复杂,因为成长股处于生长周期的早期,最近产生的现金流较少,甚至是负的。因此,短期的利空冲击,对成长股的影响是最小的。

所以,成长和价值的最大区别在于,有多大比例的现金流是在未来回来。拿债券的术语来讲,就是久期有多长—— _成长股的久期长,价值股的久期短。_

很多成长股的久期高达20-30年。于是,成长股的价格对利率特别敏感——如果久期是20,贴现率下1%,估值应该上升20%。

如果这样泛泛地讨论还有些抽象,那么,我们可以找一个具体的例子。

假设一个企业的每股股权自由现金流符合以下的态势:初期为-0.1,持续5年;第六年开始变成1,然后以20%的速度增长15年;第21年开始衰退,衰退的速度是2%。于是,我们比较他在两种不同的情形下的估值:

1、情形A,无风险利率为4%,贴现率为8%(假设贴现率为无风险利率的两倍);2、情形B,无风险利率为3%,贴现率为6%。

经过贴现模型计算,在A情形下,这个企业的估值是43.39元/股,在B情形下,这个企业的估值是62.53元/股。也就是说,无风险利率下降了1%,这个企业的估值上升了44.12%。

**涨多少合适**

尽管我们可能会去质疑:一个主要现金流在10年后的企业,可能只是在讲故事,无法兑现业绩,以至于 _ 它的分子几乎是个黑箱子 _ ,但是,我们还是 _

可以估计它的相对变化的。 _

假设一个企业在无风险利率是3%的时候,估值10亿,再假设贴现率是无风险利率的翻倍,以及它的现金流久期是20。那么,我们完全有理由相信,当无风险利率跌到2%的时候,这个企业的估值是14亿左右。因为市场已经相信了,3%无风险利率对应10亿估值,没有理由再去质疑,2%无风险利率对应14亿估值。

按照边际变化的逻辑,我们就可以大致匡算,成长股的估值涨多少合适。1月初的时候,十年国债的收益率在3.15%,现在杀到了2.78%,按照贴现率是无风险利率的双倍,现金流久期是20估算,估值大概得提升14.8%,年初以来创业板指数大概涨了13.23%。

有凑数的嫌疑,但是,数量级大差不差。

**还能涨多少**

经过上面的讨论,我们发现, _ 成长股的估值和NCP的严重程度是正相关的 _ ;NCP越严重,央行宽松的意愿越强,无风险利率越底,成长股的估值就越高。

相反,NCP得到控制,大范围复工的开始,成长股的估值才会重新受到压制,毕竟经济反弹,收益率会重新起来。

所以,预测创业板还能涨多少,核心在于预测什么时候央行退出宽松,无风险利率回到正常水平。

> _** 从某种意义上来讲,成长股类似于30年国债,对经济悲观,没理由看衰成长股。除非两种情况,1、违约率上升导致的信用条件收紧;2、滞胀。 ** _

**历史回测**

为了检验一下贴现率定价的逻辑是否work,我们还要观察一下历史经验。

2016年十月之 后,资管新规周期开启,收益率开始上行,创业板指数被压制,截至2017年底跌掉18.7%;

2018年初开始,十年国债收益转而下行,但是,创业板指仍然被压制,截至2018底,又跌掉了29.7%。

这根前文的逻辑有一些矛盾,无风险利率下,创业板指下。

但是,这也有办法解释, _因为贴现率包含无风险利率和风险溢价_ 。 2018年的风险溢价是上升的。

在那个时期,由于整个市场很悲观,银行的放贷意愿很差,尽管央行大力度宽松信用,但是,商业银行扩表的速度仍然是逐步下滑的。这个数值在18年底才触底。

之后随着风险偏好的恢复,银行扩表才有所起色,贴现率整体才降了下来。

**结束语**

综上所述, _成长股的估值主要取决于贴现率_ ,而贴现率主要受几个条件的影响:1、降息预期;2、信用条件;3、通胀预期。

所以,制造一波成长股的大牛市也挺不容易的,要求符合以下三个条件:

1、无风险利率下降,3%本身不重要,3%降低到2%才重要;

2、信用条件宽松;

3、通胀预期不能高。

无风险利率转升,信用条件变差,通胀预期高升,都可能终结成长股的牛市。所以,在信用条件给定的情况下,我们可以发现,成长股和周期股之间的关系经常像跷跷板。

_ ps: 数据来自wind,图片来自网络 _

End

开了一个知识星球号,里面会整理pdf格式的资料

也会有一些碎片化的想法,点评

预览时标签不可点

微信扫一扫

关注该公众号

****

****

× 分析

收藏