# 市场定价权的分配问题——兼论债市定价权的变迁

原创 沧海一土狗 [ 沧海一土狗 ](javascript:void\(0\);)

__ _ _ _ _

**

** ** 文/沧海一土狗 ** _ ps:3100字 _ ****

**引子**

最近,债券市场的波动很大,引起了广泛的社会关注。

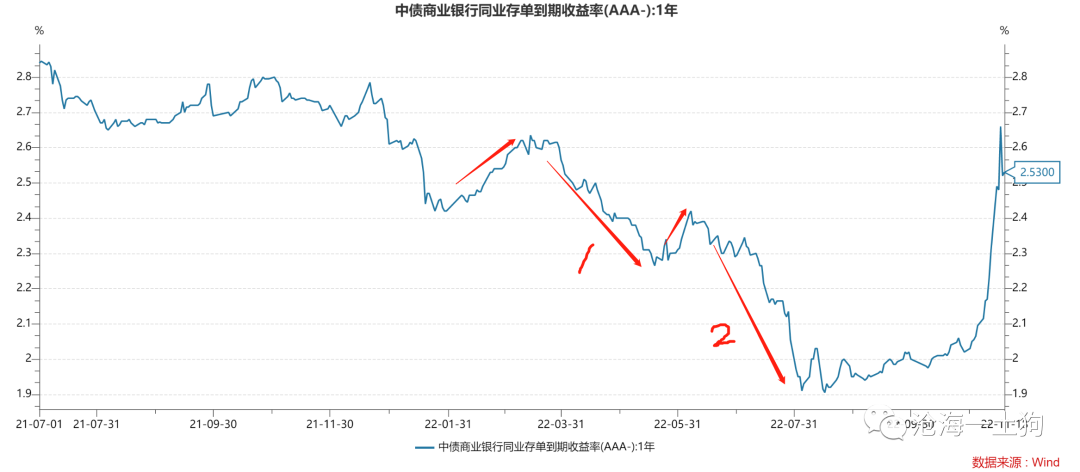

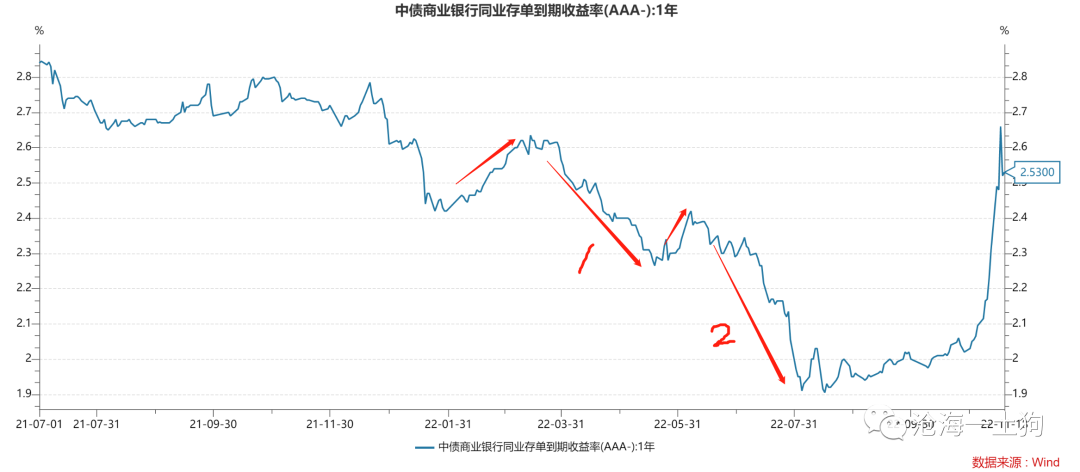

作为 **_关键利率_ ** 的一年存单利率迅速攀升,给债券市场制造了莫大的压力。对于本次风波,我们在《 [ 是谁打响了资金面收紧的第一枪?

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247488045&idx=1&sn=223afd3ffaf18e3e900bce694ea2303c&chksm=f9aaec18cedd650ee3c6d2bc02c046c1b7396840d716fbe91e31fce244551330e6aaf1454fa7&scene=21#wechat_redirect)

》一文中,给了一个解释:

结论是: **_经济预期大幅改善——存款活化——货币乘数坍塌。_ **

也就是说,疫情防控20条和地产16条,大幅改善了居民的经济预期,推动流动性偏好δ快速上升,导致货币乘数坍塌, **_非银机构突然感受到了巨大的负债压力_

** 。

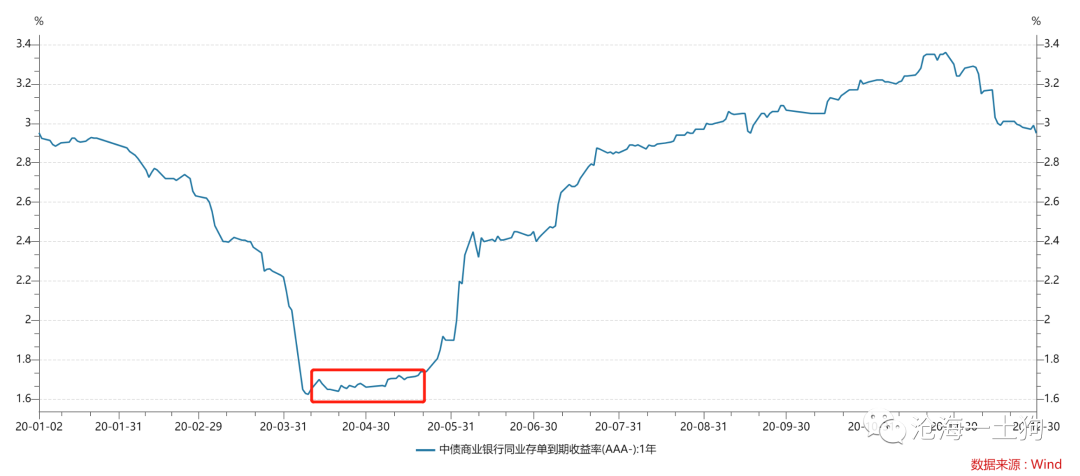

对于这种突如其来的变化,央行及时应对,增加OMO投放—— **_提高M_ ** , **_暂_ ** **_时_ ** 对冲掉了货币乘数的冲击。

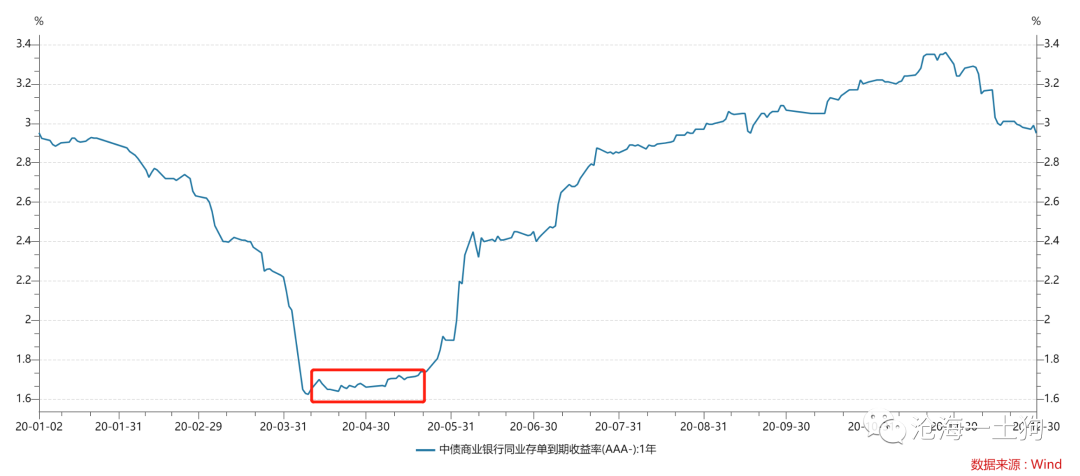

整个事件暂且告一段落,剩下的问题就是:

**_1、流动性偏好δ是否会持续上升?_ **

**_2、央行的意图是压制存单利率上升的斜率还是压制利率上升本身?_ **

**_3、如果是后者,央行是否要进行一次中长期资金的投放,类似于2020年4月和5月的投放操作?_ **

**__ **

如上图所示,那次对冲的效果极好, **_δ的上升和ρ的下降实现了完美对冲_ ** ,直到五月下旬,债券市场才重新展现出δ上升的力量。

我们很难判断这一次央行会如何抉择,可以肯定的是: **_事前投放是没了_ ** 。

当然,这篇文章的重点并不是这个,而是想去讨论: **_债市到底怎么了,何以这么脆弱?_ **

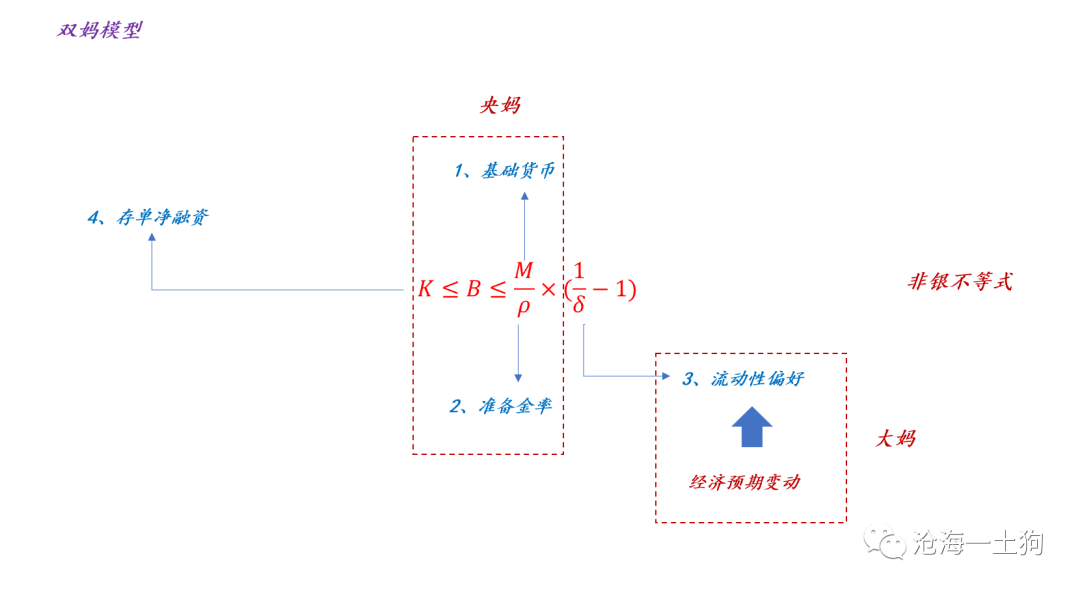

**双妈模型**

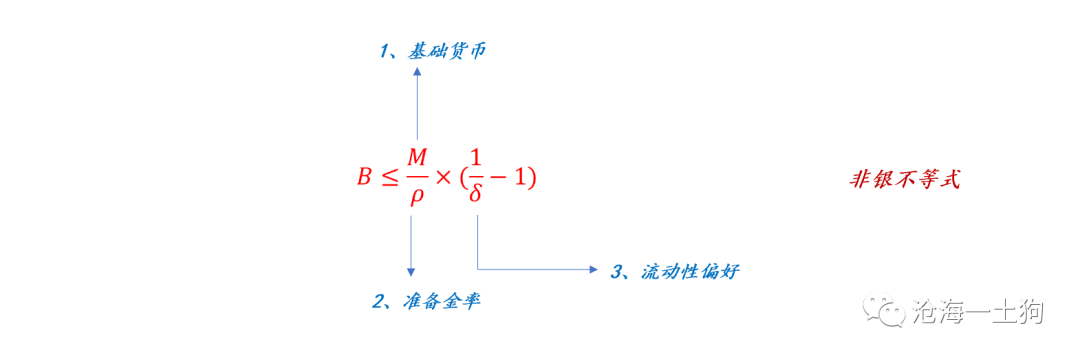

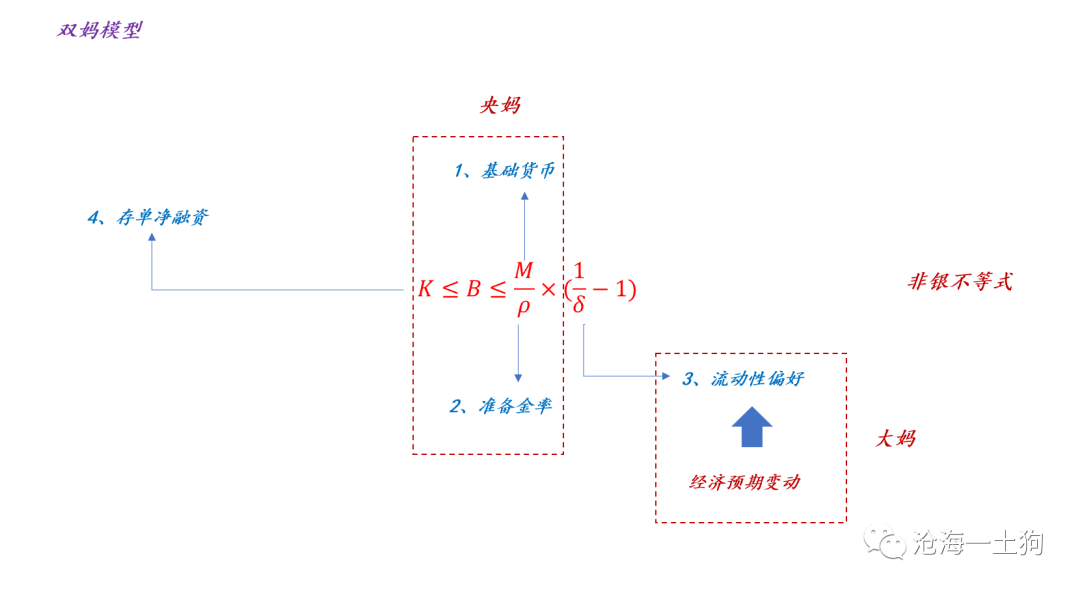

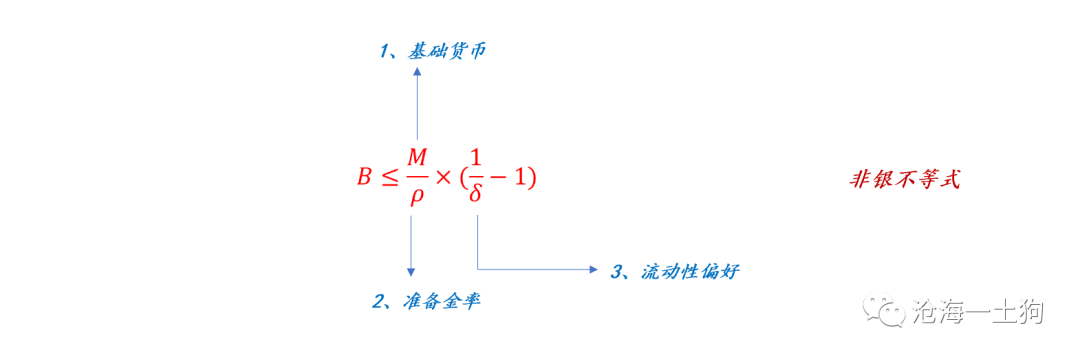

把非银不等式整理一下,我们就可以得到一个更加凝练的模型:

姑且称之为双妈模型,债券市场有两大主宰:央妈和大妈。

**_央妈控制了基础货币量M和准备金率ρ;大妈控制了流动性偏好δ,间接控制了货币乘数_ ** 。

一般来说,机构投资者总是对央妈保持敬意,天天盯着omo、mlf,天天盼望着降准、降息。但是,却有意无意地忽略了那个庞然大物——大妈。

这一次大妈展现了其巨大的能量,直接拉升流动性偏好δ,把货币乘数弄坍塌了。债市里哀嚎遍野。

然而,机构投资者依然把目光转向另一个妈,觉得大妈们是不理性的,摆出一副 **_要教育客户_ ** 的架势。

到现在我也没看到哪家机构,认真地去做问卷,调查清楚为什么客户突然就那么想赎回了,尤其是最开始的那部分客户。 这其实是一种挺微妙的心态:

**_机构投资者仰视央妈,但俯视大妈_ ** 。 然而,双妈模型告诉我们,整个公式里有央妈的位置,有大妈的位置,但却没有机构投资者的位置。

**_对,自诩专业的我们,竟然不配有一个符号!_ **

**_

_ **

**分析范式所带来的预期差**

于是,我们就构造了一个 **_巨大的预期差。_ ** **_A面:_ ** 机构投 资者认为他们的观点极其重要; **_B面:_ **

机构投资者的观点不重要,大妈的观点更重要, **_是央妈的对立面_ ** 。 站在机构投资者的角度,当然会去站台前者——

**_我专业,我的观点重要!_ **

昨天发生了一件十分有趣的事情,本来国债期货涨得好好的,结果一个经济方面的官员发表了一个言论: **_希望今明两年的平均经济目标在5%+。_ **

于是,债市大幅跳水,T2303一度跌了近3毛。 不少投资者表示十分委屈,说债市现在十分不理性,并diss:

**_这位官员说的不算数,他只是在表达自己的观点罢了_ ** 。 这实际上展示了一种 **_思考范式的撕裂_ **

:如果债券价格取决于机构投资者,那么,真跌得很冤枉;如果取决于大妈,就说不好了。 我们似乎并不清楚也不关心, **_大妈们看到类似的报道会怎么想——_

** 她们会不会提高信心,相信经济即将回暖,然后,进一步地活化自己的储蓄? 如果这种报道有提振居民经济预期的作用,那么,跌得还是有些道理的。

事实上,我们还可以设想出一种更加极端的对立: **_如果机构投资者看空经济,客户们看多经济,债券市场会表达谁的观点?_ ** 当然是客户的!

**_因为赎回单子会甩到投资经理的脸上_ ** 。

**充满幻觉的代理人**

当投资经理和客户的意见一致的时候,投资经理获得正向反馈,你看多债券,然后,你又拿到了更多的钱,你觉得自己是神。

但是,一旦你和客户的意见相左,立马就被打回原形。原来我们怎么看经济不重要, **_重要的是客户怎么看经济_ ** 。

然而,机构最喜欢的是什么呢?一遍又一遍地在圈子内交流看法,根本不去管客户的想法。卖方觉得公募是客户,公募又觉得银行是客户,相互交流,相互催眠,形成一致预期,实际上,

**_并没有跳出代理人的小圈子_ ** 。 然而, **_真正的客户是大妈。_ ** 机构再怎么抱团,再怎么一致看衰经济,在赎回单子面前都是白搭。

那么,大妈们就一定是对的吗?并不是!她们是在集体试错, **_看多经济了就赎回,发现错了,就再申购回来_ ** 。

其实,她们今年试过两次,也错了两次: **_一次被上海疫情拍了回来;另一次被断贷风潮拍了回来_ ** 。

> _**这是一群勇于试错的人。** _

换言之,她们极其主动和不安分。在这样一群领导的手底干活,机构投资者能有什么自主空间吗?几乎是没有的。

我们机构投资者就像打印机一样,实际报价离我们如此之近,并且是我们自己亲手打印出来的——还是热乎的,以致于让我们有种幻觉—— **_这价格就是我们定的!_

**

然而, **_决定价格_ ** 是一回事, **_展示价格_ ** 是另外一回事。

> _**价格的真正决定者是央妈和大妈,我们就像那块屏幕一样,展示价格而已。** _

**定价权的分配问题**

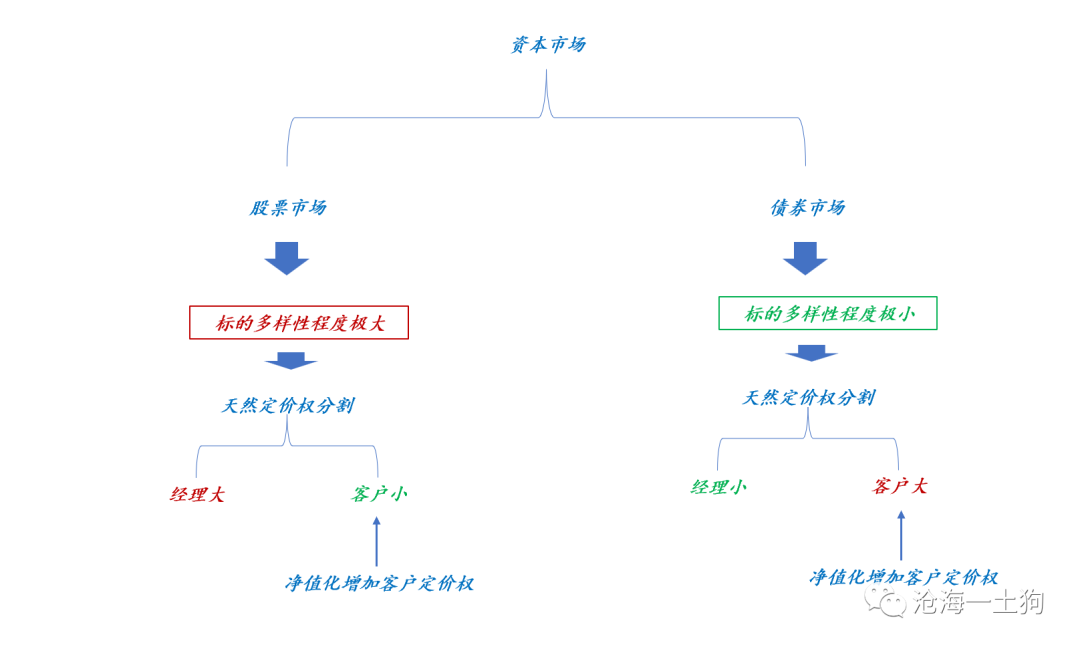

那么,我们到底是怎么失去定价权的呢? **_净值化_ ** ! 其实,我们一直被一个东西误导了:

**_虽然隔壁股市净值化了,但是,投资经理们定价权依然十分巨大_ ** 。净值化一点也没影响到他们。

> **_橘生淮南则为橘,生于淮北则为枳。_ **

这是因为 **_股票的数目太多了_ **

——有5000只股票,每个都不相同,往大了说:既有成长价值的差别,还有大票小票的差别;往中观说:有各行各业的差别。 关键点在于,这些差异

**_导致股市的可能结构多种_ ** **_多样,这给了投资经理充分的定价空间_ ** 。 股票的多样性造就了一种 **_特殊的定价权分配_ **

:客户只有在极其罕见的场景内才会行使定价权, **_股票投资经理的定价权重极高_ ** 。

然而,债市却不是这样,表面上看起来有长债短债和利率信用这样的差异,实际上,只有一个东西—— **_无风险利率是上还是下_ ** 。

你们可以设想,假设股票市场里只有贵州茅台一只股票,股票投资经理能有几分钱的定价权?这种情况下,茅台的价格最终 **_一定是由客户的申购和赎回_ **

**_所决定的_ ** 。

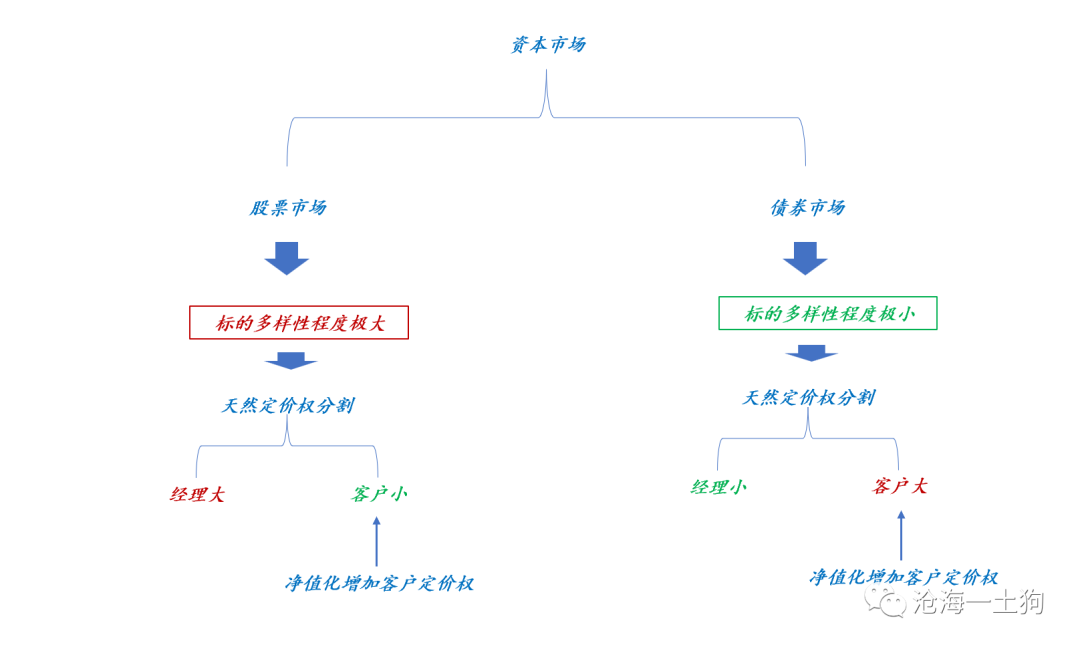

如上图所示,股票市场的多样性程度极大,导致了定价权的天然分配情况为: **_经理大,客户小_ ** 。 **_净值化的作用是增加客户的定价权_ **

,于是,股票市场的定价权分配因净值化而更加平衡。 然而,债券市场的多样性程度极小,导致了定价权的天然分配情况为: **_经理小,客户大_ **

。净值化又进一步增加了客户的定价权,于是,经理的定价权快被削减没了。 先天不足,加上后天削弱,使得债券投资经理基本上就是块显示器屏幕——

**_债券价格要么反馈的是央行的观点,要么反馈的是客户的观点_ ** 。

**结束语**

回想历史,真是感慨万千。 遥想2015-2016年,机构投资者还想着跟央妈掰掰手腕,于是,我们迎来了 **_资管新规_ ** 。 如果我们还有

**_成本法计价_ ** 这个利器,大妈们就不会跟我们计较定价权的问题,我们还有一些回旋的余地。

后面又来了一波 **_净值化_ ** ,大妈们也开始在意定价权了,机构投资者最后的底裤也没了。

债券市场彻底进入了 **_双妈时代_ ** ,央妈掌握了一部分定价权,大妈掌握了另外一部分,二者相互博弈,我们的作用就是汇总意见,然后,报个价。

新时代真的很不一样,我们需要适应。适应它的办法就是, **_承认自己失去了定价权,转而通过有定价权者的视角去看待这个世界_ ** 。

去思考央妈如何看待经济,去琢磨大妈如何看待经济,就是不要太在意自己和自己的同行怎么看待经济了。 我们的意见已经没那么重要了( _

ps:为了自尊也可以转行隔壁 _ )。 说实话,大势面前,我们所珍爱的那些小玩具啥也不是,前一阵子二级投资者还幻想着

**_让一年MLF利率作为十年国债利率的上限_ ** ,结果大妈说, **_我不知道什么是MLF_ ** 。

央妈知道什么是MLF,也有资格表达自己的看法,但是,我们并不代表央妈,央妈也不愿意让我们代表,否则,还搞什么资管新规呢?

_ ps:数据来自wind,图片来自网络 _

End

苹果用户请扫二维码,安卓用户可点击链接:

[ 沧海一土狗的知识星球 ]()

本号唯一的知识星球号 定位:升级认知框架的思维实验室 星球的主体是一系列具备一致性的模型 星主每天会通过增量讯息和市场反馈检验模型

这个检验过程就是每日的股市和债市复盘 因此,这一系列模型也是动态升级的 此外,星球里还有对重要的现象或事件的点评 以及一些跟公众号内容不同的随笔

欢迎加入

预览时标签不可点

微信扫一扫

关注该公众号

****

****

× 分析

收藏

# 市场定价权的分配问题——兼论债市定价权的变迁

原创 沧海一土狗 [ 沧海一土狗 ](javascript:void\(0\);)

__ _ _ _ _

**

** ** 文/沧海一土狗 ** _ ps:3100字 _ ****

**引子**

最近,债券市场的波动很大,引起了广泛的社会关注。

作为 **_关键利率_ ** 的一年存单利率迅速攀升,给债券市场制造了莫大的压力。对于本次风波,我们在《 [ 是谁打响了资金面收紧的第一枪?

](http://mp.weixin.qq.com/s?__biz=MzUxNjE1NjI1MA==&mid=2247488045&idx=1&sn=223afd3ffaf18e3e900bce694ea2303c&chksm=f9aaec18cedd650ee3c6d2bc02c046c1b7396840d716fbe91e31fce244551330e6aaf1454fa7&scene=21#wechat_redirect)

》一文中,给了一个解释:

结论是: **_经济预期大幅改善——存款活化——货币乘数坍塌。_ **

也就是说,疫情防控20条和地产16条,大幅改善了居民的经济预期,推动流动性偏好δ快速上升,导致货币乘数坍塌, **_非银机构突然感受到了巨大的负债压力_

** 。

对于这种突如其来的变化,央行及时应对,增加OMO投放—— **_提高M_ ** , **_暂_ ** **_时_ ** 对冲掉了货币乘数的冲击。

整个事件暂且告一段落,剩下的问题就是:

**_1、流动性偏好δ是否会持续上升?_ **

**_2、央行的意图是压制存单利率上升的斜率还是压制利率上升本身?_ **

**_3、如果是后者,央行是否要进行一次中长期资金的投放,类似于2020年4月和5月的投放操作?_ **

**__ **

如上图所示,那次对冲的效果极好, **_δ的上升和ρ的下降实现了完美对冲_ ** ,直到五月下旬,债券市场才重新展现出δ上升的力量。

我们很难判断这一次央行会如何抉择,可以肯定的是: **_事前投放是没了_ ** 。

当然,这篇文章的重点并不是这个,而是想去讨论: **_债市到底怎么了,何以这么脆弱?_ **

**双妈模型**

把非银不等式整理一下,我们就可以得到一个更加凝练的模型:

姑且称之为双妈模型,债券市场有两大主宰:央妈和大妈。

**_央妈控制了基础货币量M和准备金率ρ;大妈控制了流动性偏好δ,间接控制了货币乘数_ ** 。

一般来说,机构投资者总是对央妈保持敬意,天天盯着omo、mlf,天天盼望着降准、降息。但是,却有意无意地忽略了那个庞然大物——大妈。

这一次大妈展现了其巨大的能量,直接拉升流动性偏好δ,把货币乘数弄坍塌了。债市里哀嚎遍野。

然而,机构投资者依然把目光转向另一个妈,觉得大妈们是不理性的,摆出一副 **_要教育客户_ ** 的架势。

到现在我也没看到哪家机构,认真地去做问卷,调查清楚为什么客户突然就那么想赎回了,尤其是最开始的那部分客户。 这其实是一种挺微妙的心态:

**_机构投资者仰视央妈,但俯视大妈_ ** 。 然而,双妈模型告诉我们,整个公式里有央妈的位置,有大妈的位置,但却没有机构投资者的位置。

**_对,自诩专业的我们,竟然不配有一个符号!_ **

**_

_ **

**分析范式所带来的预期差**

于是,我们就构造了一个 **_巨大的预期差。_ ** **_A面:_ ** 机构投 资者认为他们的观点极其重要; **_B面:_ **

机构投资者的观点不重要,大妈的观点更重要, **_是央妈的对立面_ ** 。 站在机构投资者的角度,当然会去站台前者——

**_我专业,我的观点重要!_ **

昨天发生了一件十分有趣的事情,本来国债期货涨得好好的,结果一个经济方面的官员发表了一个言论: **_希望今明两年的平均经济目标在5%+。_ **

于是,债市大幅跳水,T2303一度跌了近3毛。 不少投资者表示十分委屈,说债市现在十分不理性,并diss:

**_这位官员说的不算数,他只是在表达自己的观点罢了_ ** 。 这实际上展示了一种 **_思考范式的撕裂_ **

:如果债券价格取决于机构投资者,那么,真跌得很冤枉;如果取决于大妈,就说不好了。 我们似乎并不清楚也不关心, **_大妈们看到类似的报道会怎么想——_

** 她们会不会提高信心,相信经济即将回暖,然后,进一步地活化自己的储蓄? 如果这种报道有提振居民经济预期的作用,那么,跌得还是有些道理的。

事实上,我们还可以设想出一种更加极端的对立: **_如果机构投资者看空经济,客户们看多经济,债券市场会表达谁的观点?_ ** 当然是客户的!

**_因为赎回单子会甩到投资经理的脸上_ ** 。

**充满幻觉的代理人**

当投资经理和客户的意见一致的时候,投资经理获得正向反馈,你看多债券,然后,你又拿到了更多的钱,你觉得自己是神。

但是,一旦你和客户的意见相左,立马就被打回原形。原来我们怎么看经济不重要, **_重要的是客户怎么看经济_ ** 。

然而,机构最喜欢的是什么呢?一遍又一遍地在圈子内交流看法,根本不去管客户的想法。卖方觉得公募是客户,公募又觉得银行是客户,相互交流,相互催眠,形成一致预期,实际上,

**_并没有跳出代理人的小圈子_ ** 。 然而, **_真正的客户是大妈。_ ** 机构再怎么抱团,再怎么一致看衰经济,在赎回单子面前都是白搭。

那么,大妈们就一定是对的吗?并不是!她们是在集体试错, **_看多经济了就赎回,发现错了,就再申购回来_ ** 。

其实,她们今年试过两次,也错了两次: **_一次被上海疫情拍了回来;另一次被断贷风潮拍了回来_ ** 。

> _**这是一群勇于试错的人。** _

换言之,她们极其主动和不安分。在这样一群领导的手底干活,机构投资者能有什么自主空间吗?几乎是没有的。

我们机构投资者就像打印机一样,实际报价离我们如此之近,并且是我们自己亲手打印出来的——还是热乎的,以致于让我们有种幻觉—— **_这价格就是我们定的!_

**

然而, **_决定价格_ ** 是一回事, **_展示价格_ ** 是另外一回事。

> _**价格的真正决定者是央妈和大妈,我们就像那块屏幕一样,展示价格而已。** _

**定价权的分配问题**

那么,我们到底是怎么失去定价权的呢? **_净值化_ ** ! 其实,我们一直被一个东西误导了:

**_虽然隔壁股市净值化了,但是,投资经理们定价权依然十分巨大_ ** 。净值化一点也没影响到他们。

> **_橘生淮南则为橘,生于淮北则为枳。_ **

这是因为 **_股票的数目太多了_ **

——有5000只股票,每个都不相同,往大了说:既有成长价值的差别,还有大票小票的差别;往中观说:有各行各业的差别。 关键点在于,这些差异

**_导致股市的可能结构多种_ ** **_多样,这给了投资经理充分的定价空间_ ** 。 股票的多样性造就了一种 **_特殊的定价权分配_ **

:客户只有在极其罕见的场景内才会行使定价权, **_股票投资经理的定价权重极高_ ** 。

然而,债市却不是这样,表面上看起来有长债短债和利率信用这样的差异,实际上,只有一个东西—— **_无风险利率是上还是下_ ** 。

你们可以设想,假设股票市场里只有贵州茅台一只股票,股票投资经理能有几分钱的定价权?这种情况下,茅台的价格最终 **_一定是由客户的申购和赎回_ **

**_所决定的_ ** 。

如上图所示,股票市场的多样性程度极大,导致了定价权的天然分配情况为: **_经理大,客户小_ ** 。 **_净值化的作用是增加客户的定价权_ **

,于是,股票市场的定价权分配因净值化而更加平衡。 然而,债券市场的多样性程度极小,导致了定价权的天然分配情况为: **_经理小,客户大_ **

。净值化又进一步增加了客户的定价权,于是,经理的定价权快被削减没了。 先天不足,加上后天削弱,使得债券投资经理基本上就是块显示器屏幕——

**_债券价格要么反馈的是央行的观点,要么反馈的是客户的观点_ ** 。

**结束语**

回想历史,真是感慨万千。 遥想2015-2016年,机构投资者还想着跟央妈掰掰手腕,于是,我们迎来了 **_资管新规_ ** 。 如果我们还有

**_成本法计价_ ** 这个利器,大妈们就不会跟我们计较定价权的问题,我们还有一些回旋的余地。

后面又来了一波 **_净值化_ ** ,大妈们也开始在意定价权了,机构投资者最后的底裤也没了。

债券市场彻底进入了 **_双妈时代_ ** ,央妈掌握了一部分定价权,大妈掌握了另外一部分,二者相互博弈,我们的作用就是汇总意见,然后,报个价。

新时代真的很不一样,我们需要适应。适应它的办法就是, **_承认自己失去了定价权,转而通过有定价权者的视角去看待这个世界_ ** 。

去思考央妈如何看待经济,去琢磨大妈如何看待经济,就是不要太在意自己和自己的同行怎么看待经济了。 我们的意见已经没那么重要了( _

ps:为了自尊也可以转行隔壁 _ )。 说实话,大势面前,我们所珍爱的那些小玩具啥也不是,前一阵子二级投资者还幻想着

**_让一年MLF利率作为十年国债利率的上限_ ** ,结果大妈说, **_我不知道什么是MLF_ ** 。

央妈知道什么是MLF,也有资格表达自己的看法,但是,我们并不代表央妈,央妈也不愿意让我们代表,否则,还搞什么资管新规呢?

_ ps:数据来自wind,图片来自网络 _

End

苹果用户请扫二维码,安卓用户可点击链接:

[ 沧海一土狗的知识星球 ]()

本号唯一的知识星球号 定位:升级认知框架的思维实验室 星球的主体是一系列具备一致性的模型 星主每天会通过增量讯息和市场反馈检验模型

这个检验过程就是每日的股市和债市复盘 因此,这一系列模型也是动态升级的 此外,星球里还有对重要的现象或事件的点评 以及一些跟公众号内容不同的随笔

欢迎加入

预览时标签不可点

微信扫一扫

关注该公众号

****

****

× 分析

收藏