# 夹缝中扩表的美联储

原创 沧海一土狗 [ 沧海一土狗 ](javascript:void\(0\);)

__ _ _ _ _

**

文/沧海一土狗 **

**引子**

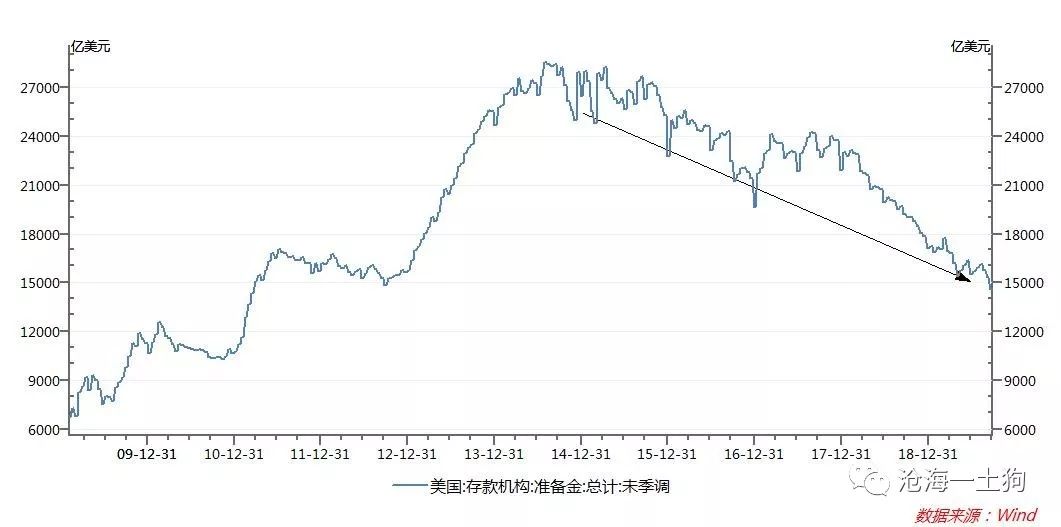

昨日晚间,美联储主席鲍威尔出来讲话,他声称“ **将很快宣布关于增加储备金的措施** ”。 这是为了应对近期美国银行体系准备金的大幅度收缩。

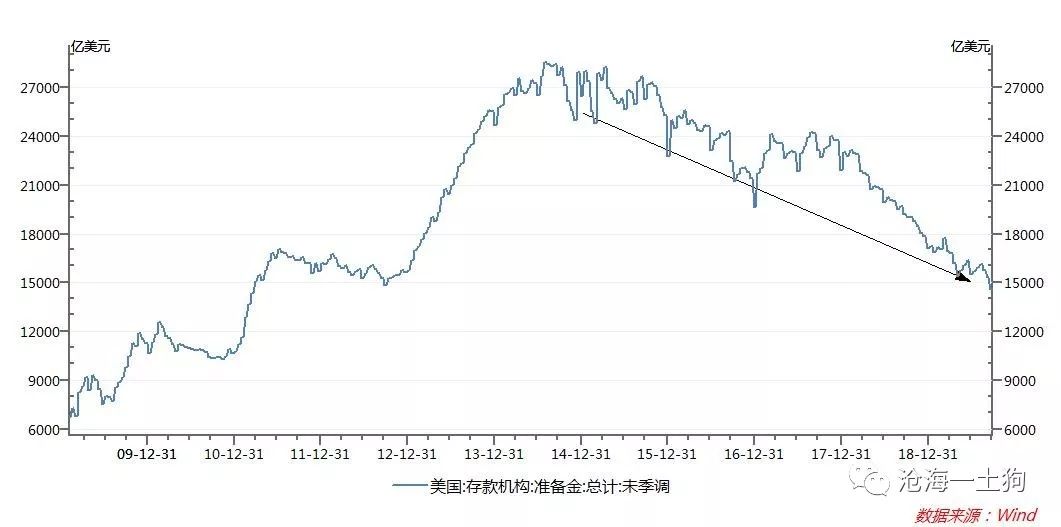

**图一:** **美国银行间体系的准备金规模**

2009年以来,美国银行间体系的准备金规模峰值在2.85万亿;从2014年底开始,该值一路下滑,下滑到近期的1.46万亿, **下滑了接近50%** 。

准备金规模的下滑使得美国银行间体系变得极其脆弱。

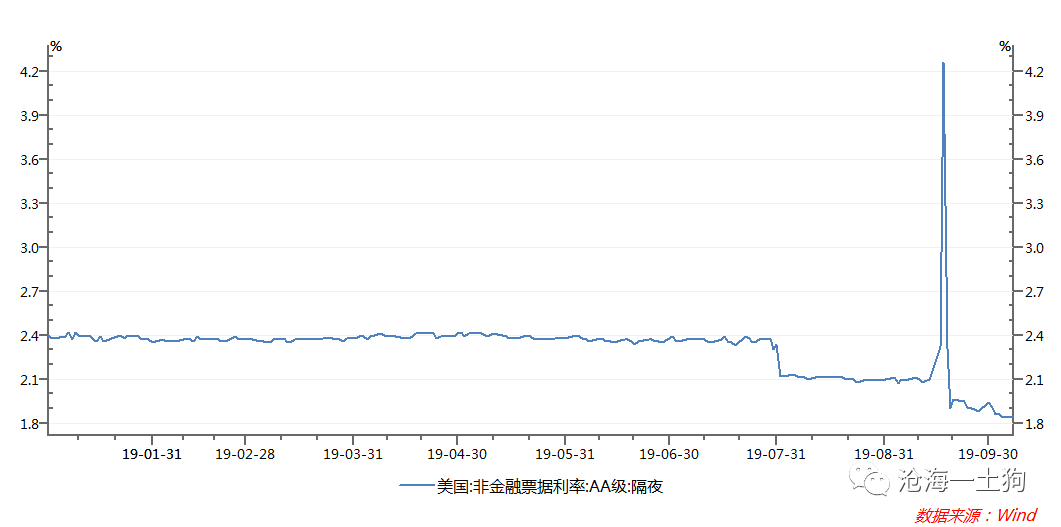

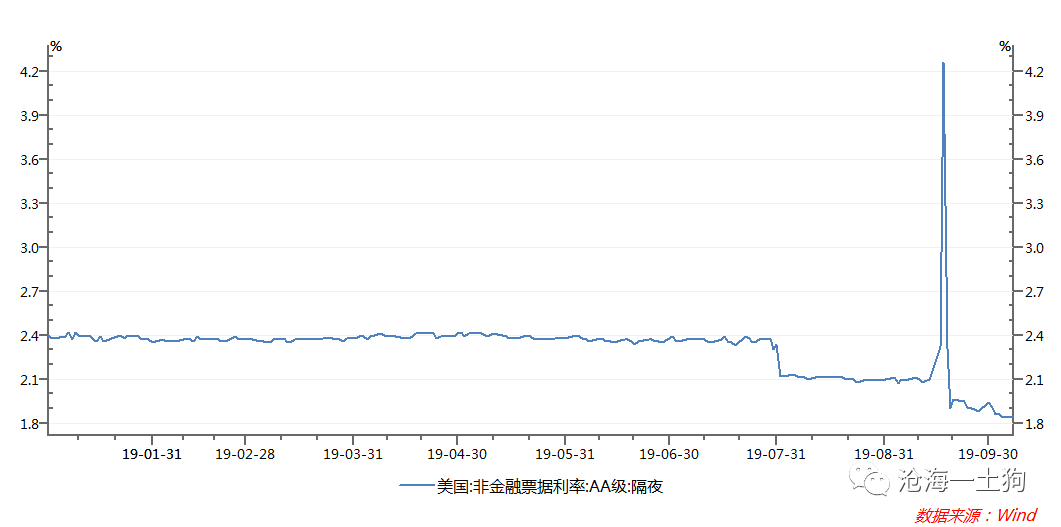

2019年9月17日,由于国债缴款和缴税,美国银行间体系的准备金需要减少2000亿的规模,这种体量的流动性冲击竟然造成了美国银行间体系的动荡——隔夜利率一度飙升到4.26%!

**图二:** **美国银行间体系的隔夜利率**

鉴于美国银行间体系的准备金已经濒临崩溃的边缘,美联储不得不出来主动“扩张资产负债表”来“增加准备金”。 那么,事情是怎么演化到这一步的呢?

这篇文章将拆解美联储的资产负债表,用货币银行学的逻辑回答这个问题。

**准备金的枯竭机制**

众所周知,对于普通的结算,商业银行的负债——存款就可以搞定; 但是,对于银行和银行之间的结算,以及一些跨国业务,需要美联储的负债——存款准备金。

那么,美国银行间体系准备金大幅度下滑的根本原因又是什么呢? 这需要我们从美联储的资产负债表当中寻找。美联储的负债有三大类:准备金、钞票和财政存款。 **

在美联储资产负债表规模不变的情况下,钞票和财政存款会挤出准备金 **

,也就是说,如果体系内的钞票或财政存款增加,银行间的准备金会减少,从而导致银行间流动性的紧张。

为了验证这个逻辑,我们需要分头看一下,美国钞票和财政存款的变化情况。

**全世界都爱美钞**

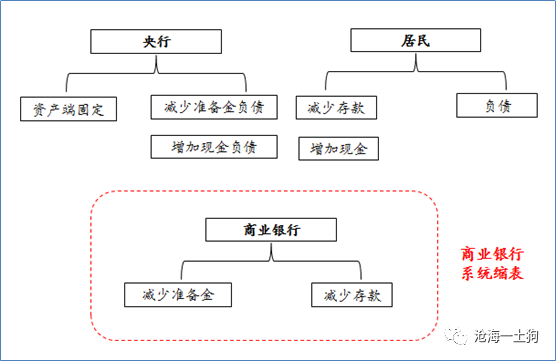

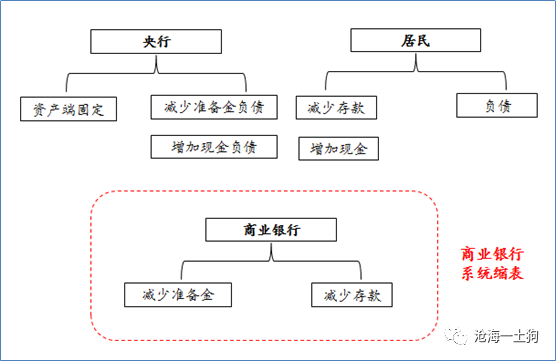

当居民到商业银行取现的时候,会同时影响央行、商业银行和自身的资产负债表结构。

央行和居民的资产负债表规模不变,但是,央行负债端的成分和居民资产端的成分发生改变。 商业银行资产负债表受到的影响最大,整个资产负债表规模缩减。

具体流程如下图:

居民取现的原因很复杂,比如说在中国,最典型的就是 ** 春节取现 **

,它的规模极其庞大。由于居民取现的缩表效应很强劲,央行一般会采用公开市场操作对冲。

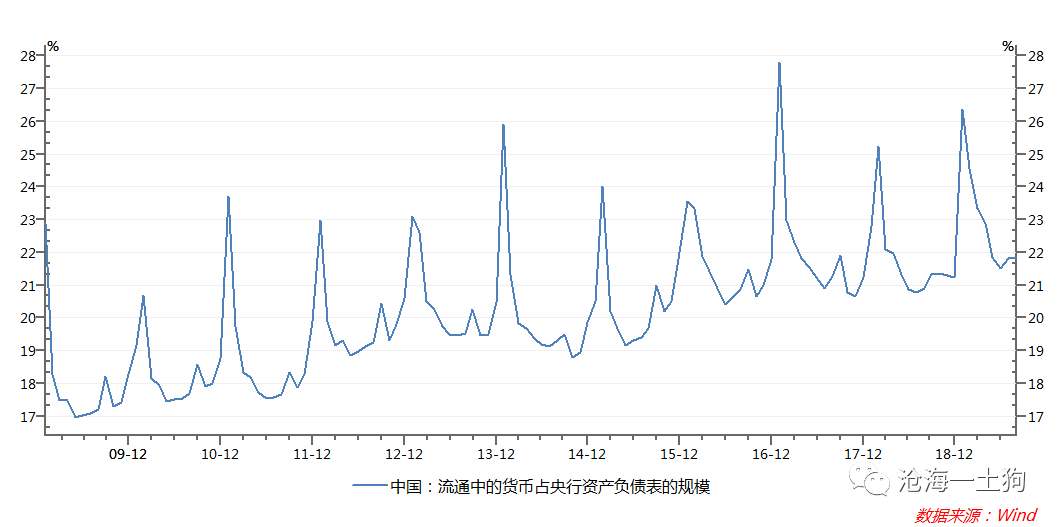

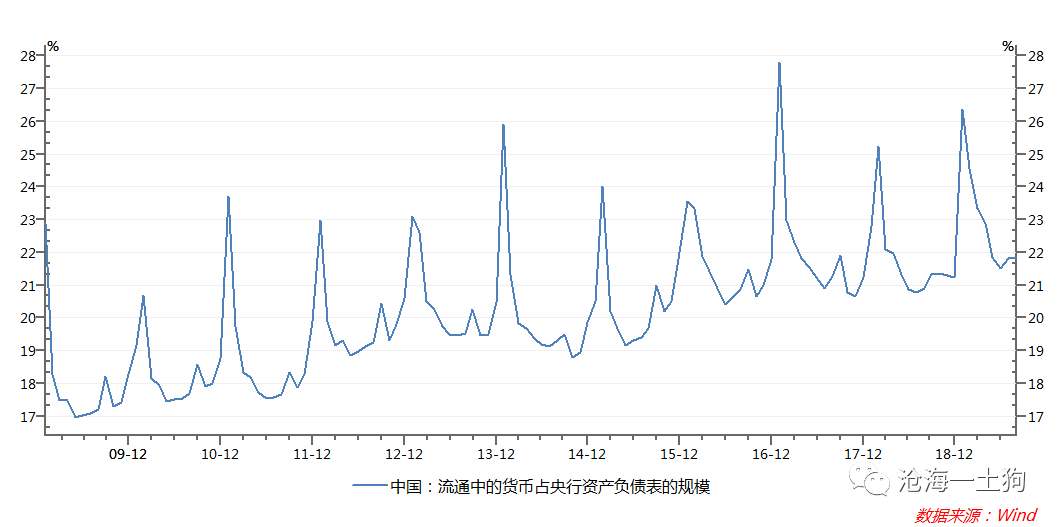

**图三:中国春节取现的脉冲式冲击** ****

以2018年春节为例,春节取现可以把现金占央行资产负债表的比率从21%拉升到了27%附近,制造强劲的紧缩效应。

春节效应很有规律性,所以,中国央行也会规律性地采取对冲。

但美国的情况不尽相同,它没有强劲的季节效应,但是,它是一种储备货币,全球的人都有动机屯钞票,尤其是从事 **非法交易**

的人们——毒贩子、贪官都喜好美钞。

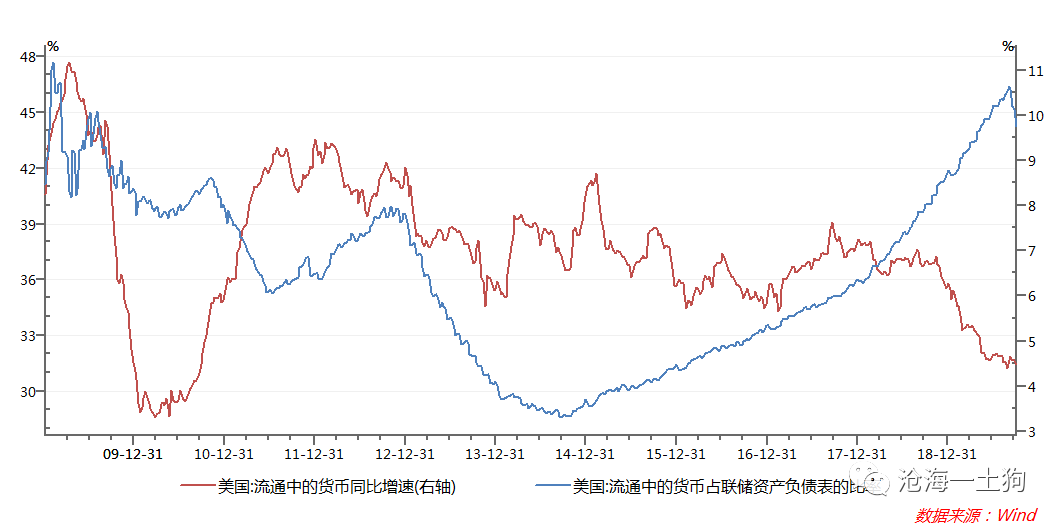

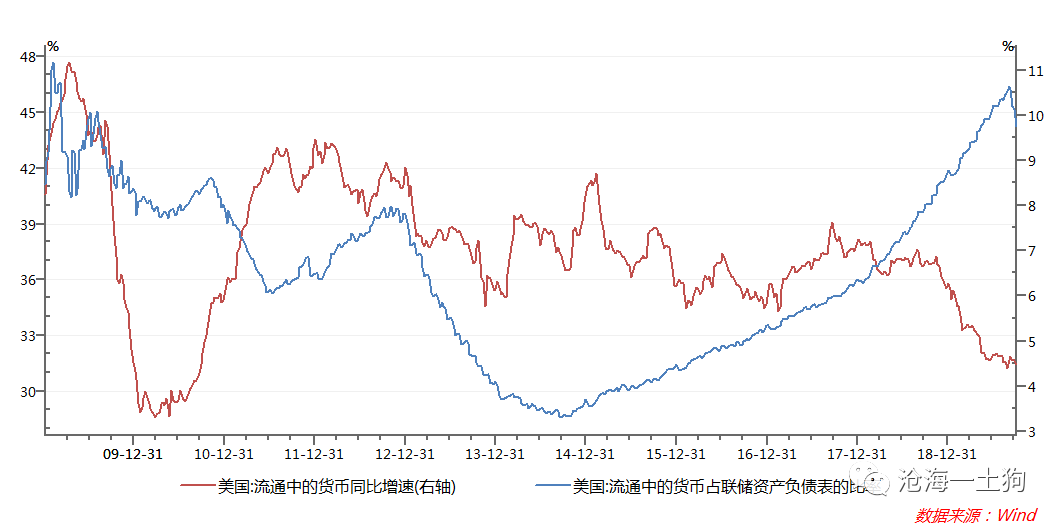

**图四:美国的通货占比及增速**

不难发现,人们对于美钞的偏好一直都在,2015年以来,美钞规模的增速保持在4%-9%之间。

但是,由于联储资产负债表的增速没有跟上,所以,从14年底美钞存量占联储资产负债表的比率一直在增加,最高达到 **46.35%**

。然而,中国的比率仅在20%附近。 从阴谋论的角度来讲,如果美联储无法保证资产负债表“ **有机扩张**

”,海外资金坑美国的方式很简单:大量的在美国的商业银行取现,然后,找个仓库屯起来。

目前,美国银行体系的准备金规模在1.5万亿,被取出5000亿一定是不得了的大事!

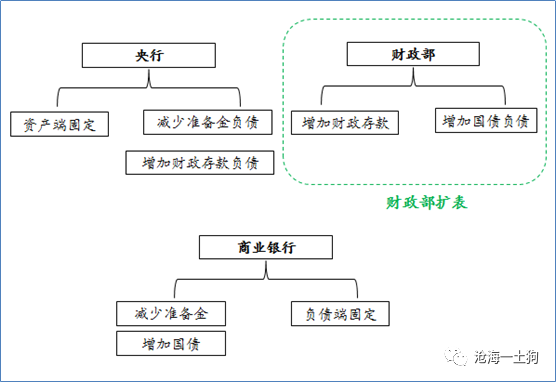

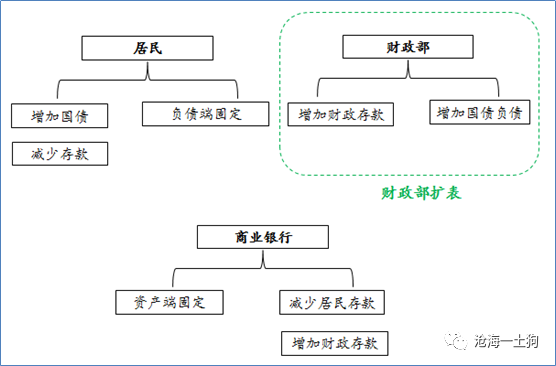

**财政政策影响的层次**

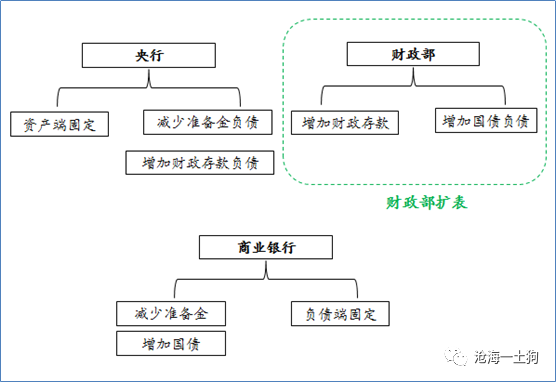

除了取现挤出准备金规模,缴税和国债发行也会挤出准备金。 这是因为财政部把户头开在联储。 以国债缴款的影响为例,

在商业银行购买国债的情形下,央行和商业银行的资产负债表规模不变,但是,央行负债端的成分和商业银行资产端的成分分别发生变化。其中,

财政部的资产负债表结构变化最大,资产和负债都发生扩张。

在这种情况下,财政政策的的确确影响到了货币政策。 ** 财政扩表扩得越厉害,被挤出的准备金就越多。 **

所以,这时候也需要央行进行对冲操作,主动扩表。 但是,这会面临一系列诟病,其中,最严重的指责是财政货币化的嫌疑或者倾向。

其实,还有一个办法,就是让财政部把户头开在普通的商业银行里,这样财政部扩表就不会影响货币政策了,只会在信贷层面出现挤出。

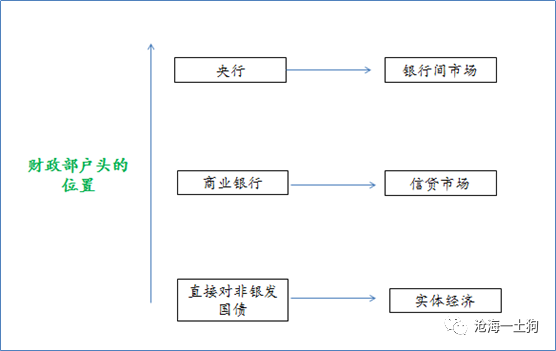

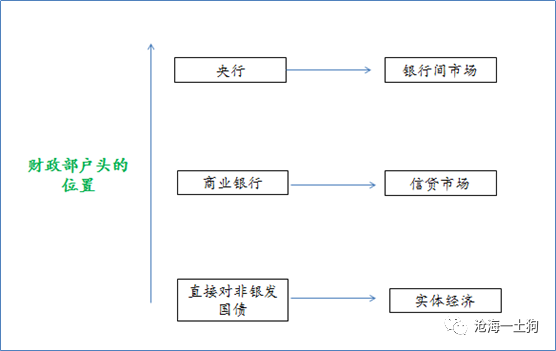

总的来说,按流动性层次,财政政策的影响可以分三层:1、对央行;2、对商业银行;3、对非银企业和居民。相对应的, **直接挤出的部位**

也不同,第一个挤出的是准备金,第二个是信贷,第三个是实体投资。( _都是假设被挤压的主体的资产负债表规模不变_ )

第一个影响最大,会有一系列的连锁反应;后面两个的影响,越往下层越小。

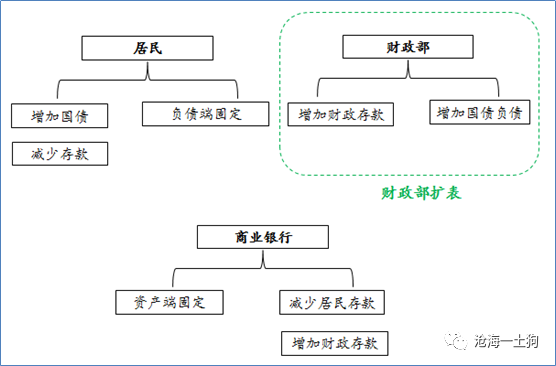

最后一个的具体表现形式就是居民用存款买储蓄国债,财政部和居民进行资产负债表交换,不影响央行和商业银行的资产负债表。具体如下表所示:

在这种情况下,财政部完成扩表,但对商业银行资产负债表的规模没有什么冲击,商业银行负债端的变化也微乎其微,只发生了存款所有人的变更。

尽管这种财政政策对央行和商业银行的资产负债表比较温和,但它也是无限度的。 它最终会受到通胀的制约。 _ps:_

_目前,国内对财政政策直接挤出部位的讨论也比较粗糙,大家喜欢三个层次混作一团。事实上,三者的差别还是蛮大的。_ _ _

**添乱的美国财政部**

梳理完这一套逻辑之后,我们不难发现, **美国的情形比较奇葩,它直接作用在第一个层级,连锁反应很大。**

此外,它也没有类似于中国那样的财政存款下划的过程,即把财政存款从央行挪到商业银行。 它的财政存款只能通过支付的形式,慢慢地花出来。

如果财政收支的体量仅仅占央行资产负债表的一小部分还好,但是,如果央行资产负债表的增速跟不上财政收支体量的增速,随着时间的推移,问题将会越来越严重。

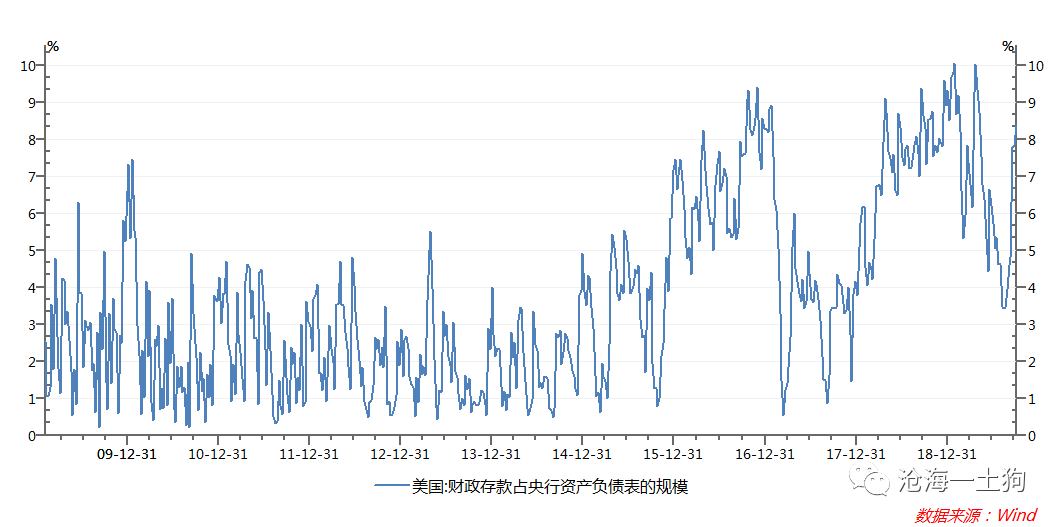

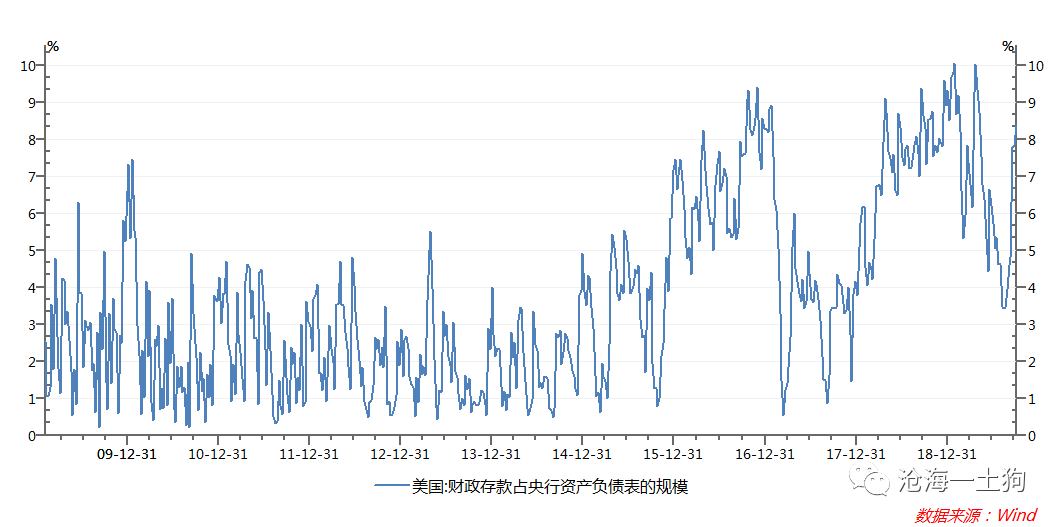

**图五:美国财政存款占央行规模的比率**

不难发现,随着美国财政部收支体量的增长,财政存款对联储资产负债表的影响越来越大。

最近一次,就一下子从3.42%飙升到了8.39%,上升了近5%,波动十分巨大。

**结束语**

综上所述,取现行为让美国银行间体系的准备金大量减少,财政存款负责制造波动,随着时间的推移,系统变得愈发脆弱,最近的一次财政存款波动直接把市场打爆。

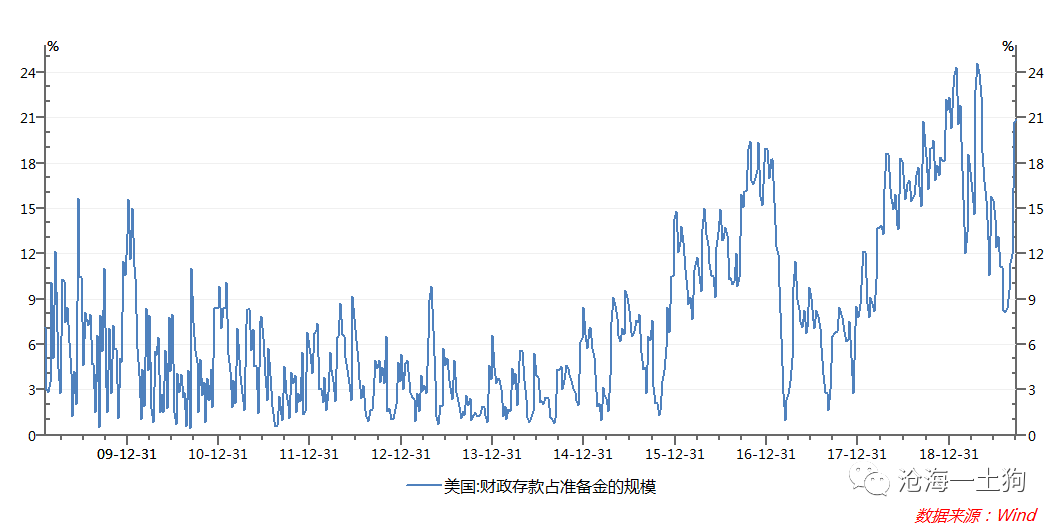

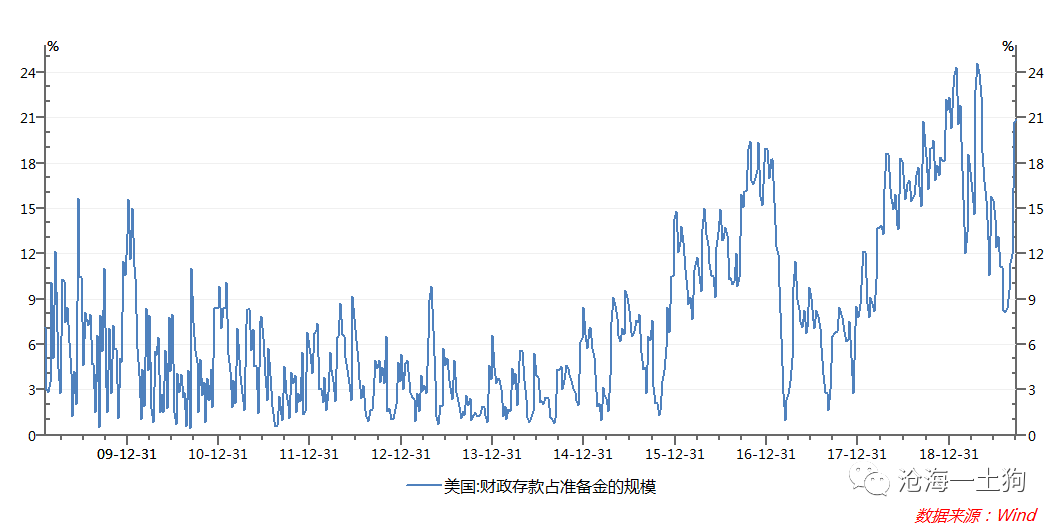

**图五:美国财政存款占准备金规模的比率**

如果我们计算财政存款占准备金的比率会更明显,在最近一次财政存款冲击中,该比率从8.13%飙升至20.91%——大概抽走了12.78%的准备金。

收益率不飙涨才怪。

所以,美联储真的很有必要扩张资产负债表,降低财政存款对准备金的比率。 鲍威尔也真够心大的,对这个问题熟视无睹了这么久。 不亏是最差的一届。

此外,作为最差的一届,显然低估了政治对于货币政策的影响,经过方方面面的一顿吊打,他们终于明白了“ **数据依赖性** ”对于美联储的重要性。

临近美国大选,特朗普当然会揩油美联储,让它为自己当选助攻,但是,民主党又不是吃素的。所以,保持 **对选举影响的中立性**

尤为重要,逼来逼去最后还是要回归到“数据依赖性”,一切看经济数据说话,看模型说话, **follow数据** 。

所以,在目前的阶段,美联储只能当消防员,不能做过多预调微调的事情。毕竟,想夺方向盘的可不止特朗普一个。

_ps:_ _数据来自wind,图片来自网络_

End

开了一个知识星球号,里面会整理pdf格式的资料

通过标签索引的旧文和开源材料

也会有一些碎片化的想法,点评

预览时标签不可点

微信扫一扫

关注该公众号

****

****

× 分析

收藏

# 夹缝中扩表的美联储

原创 沧海一土狗 [ 沧海一土狗 ](javascript:void\(0\);)

__ _ _ _ _

**

文/沧海一土狗 **

**引子**

昨日晚间,美联储主席鲍威尔出来讲话,他声称“ **将很快宣布关于增加储备金的措施** ”。 这是为了应对近期美国银行体系准备金的大幅度收缩。

**图一:** **美国银行间体系的准备金规模**

2009年以来,美国银行间体系的准备金规模峰值在2.85万亿;从2014年底开始,该值一路下滑,下滑到近期的1.46万亿, **下滑了接近50%** 。

准备金规模的下滑使得美国银行间体系变得极其脆弱。

2019年9月17日,由于国债缴款和缴税,美国银行间体系的准备金需要减少2000亿的规模,这种体量的流动性冲击竟然造成了美国银行间体系的动荡——隔夜利率一度飙升到4.26%!

**图二:** **美国银行间体系的隔夜利率**

鉴于美国银行间体系的准备金已经濒临崩溃的边缘,美联储不得不出来主动“扩张资产负债表”来“增加准备金”。 那么,事情是怎么演化到这一步的呢?

这篇文章将拆解美联储的资产负债表,用货币银行学的逻辑回答这个问题。

**准备金的枯竭机制**

众所周知,对于普通的结算,商业银行的负债——存款就可以搞定; 但是,对于银行和银行之间的结算,以及一些跨国业务,需要美联储的负债——存款准备金。

那么,美国银行间体系准备金大幅度下滑的根本原因又是什么呢? 这需要我们从美联储的资产负债表当中寻找。美联储的负债有三大类:准备金、钞票和财政存款。 **

在美联储资产负债表规模不变的情况下,钞票和财政存款会挤出准备金 **

,也就是说,如果体系内的钞票或财政存款增加,银行间的准备金会减少,从而导致银行间流动性的紧张。

为了验证这个逻辑,我们需要分头看一下,美国钞票和财政存款的变化情况。

**全世界都爱美钞**

当居民到商业银行取现的时候,会同时影响央行、商业银行和自身的资产负债表结构。

央行和居民的资产负债表规模不变,但是,央行负债端的成分和居民资产端的成分发生改变。 商业银行资产负债表受到的影响最大,整个资产负债表规模缩减。

具体流程如下图:

居民取现的原因很复杂,比如说在中国,最典型的就是 ** 春节取现 **

,它的规模极其庞大。由于居民取现的缩表效应很强劲,央行一般会采用公开市场操作对冲。

**图三:中国春节取现的脉冲式冲击** ****

以2018年春节为例,春节取现可以把现金占央行资产负债表的比率从21%拉升到了27%附近,制造强劲的紧缩效应。

春节效应很有规律性,所以,中国央行也会规律性地采取对冲。

但美国的情况不尽相同,它没有强劲的季节效应,但是,它是一种储备货币,全球的人都有动机屯钞票,尤其是从事 **非法交易**

的人们——毒贩子、贪官都喜好美钞。

**图四:美国的通货占比及增速**

不难发现,人们对于美钞的偏好一直都在,2015年以来,美钞规模的增速保持在4%-9%之间。

但是,由于联储资产负债表的增速没有跟上,所以,从14年底美钞存量占联储资产负债表的比率一直在增加,最高达到 **46.35%**

。然而,中国的比率仅在20%附近。 从阴谋论的角度来讲,如果美联储无法保证资产负债表“ **有机扩张**

”,海外资金坑美国的方式很简单:大量的在美国的商业银行取现,然后,找个仓库屯起来。

目前,美国银行体系的准备金规模在1.5万亿,被取出5000亿一定是不得了的大事!

**财政政策影响的层次**

除了取现挤出准备金规模,缴税和国债发行也会挤出准备金。 这是因为财政部把户头开在联储。 以国债缴款的影响为例,

在商业银行购买国债的情形下,央行和商业银行的资产负债表规模不变,但是,央行负债端的成分和商业银行资产端的成分分别发生变化。其中,

财政部的资产负债表结构变化最大,资产和负债都发生扩张。

在这种情况下,财政政策的的确确影响到了货币政策。 ** 财政扩表扩得越厉害,被挤出的准备金就越多。 **

所以,这时候也需要央行进行对冲操作,主动扩表。 但是,这会面临一系列诟病,其中,最严重的指责是财政货币化的嫌疑或者倾向。

其实,还有一个办法,就是让财政部把户头开在普通的商业银行里,这样财政部扩表就不会影响货币政策了,只会在信贷层面出现挤出。

总的来说,按流动性层次,财政政策的影响可以分三层:1、对央行;2、对商业银行;3、对非银企业和居民。相对应的, **直接挤出的部位**

也不同,第一个挤出的是准备金,第二个是信贷,第三个是实体投资。( _都是假设被挤压的主体的资产负债表规模不变_ )

第一个影响最大,会有一系列的连锁反应;后面两个的影响,越往下层越小。

最后一个的具体表现形式就是居民用存款买储蓄国债,财政部和居民进行资产负债表交换,不影响央行和商业银行的资产负债表。具体如下表所示:

在这种情况下,财政部完成扩表,但对商业银行资产负债表的规模没有什么冲击,商业银行负债端的变化也微乎其微,只发生了存款所有人的变更。

尽管这种财政政策对央行和商业银行的资产负债表比较温和,但它也是无限度的。 它最终会受到通胀的制约。 _ps:_

_目前,国内对财政政策直接挤出部位的讨论也比较粗糙,大家喜欢三个层次混作一团。事实上,三者的差别还是蛮大的。_ _ _

**添乱的美国财政部**

梳理完这一套逻辑之后,我们不难发现, **美国的情形比较奇葩,它直接作用在第一个层级,连锁反应很大。**

此外,它也没有类似于中国那样的财政存款下划的过程,即把财政存款从央行挪到商业银行。 它的财政存款只能通过支付的形式,慢慢地花出来。

如果财政收支的体量仅仅占央行资产负债表的一小部分还好,但是,如果央行资产负债表的增速跟不上财政收支体量的增速,随着时间的推移,问题将会越来越严重。

**图五:美国财政存款占央行规模的比率**

不难发现,随着美国财政部收支体量的增长,财政存款对联储资产负债表的影响越来越大。

最近一次,就一下子从3.42%飙升到了8.39%,上升了近5%,波动十分巨大。

**结束语**

综上所述,取现行为让美国银行间体系的准备金大量减少,财政存款负责制造波动,随着时间的推移,系统变得愈发脆弱,最近的一次财政存款波动直接把市场打爆。

**图五:美国财政存款占准备金规模的比率**

如果我们计算财政存款占准备金的比率会更明显,在最近一次财政存款冲击中,该比率从8.13%飙升至20.91%——大概抽走了12.78%的准备金。

收益率不飙涨才怪。

所以,美联储真的很有必要扩张资产负债表,降低财政存款对准备金的比率。 鲍威尔也真够心大的,对这个问题熟视无睹了这么久。 不亏是最差的一届。

此外,作为最差的一届,显然低估了政治对于货币政策的影响,经过方方面面的一顿吊打,他们终于明白了“ **数据依赖性** ”对于美联储的重要性。

临近美国大选,特朗普当然会揩油美联储,让它为自己当选助攻,但是,民主党又不是吃素的。所以,保持 **对选举影响的中立性**

尤为重要,逼来逼去最后还是要回归到“数据依赖性”,一切看经济数据说话,看模型说话, **follow数据** 。

所以,在目前的阶段,美联储只能当消防员,不能做过多预调微调的事情。毕竟,想夺方向盘的可不止特朗普一个。

_ps:_ _数据来自wind,图片来自网络_

End

开了一个知识星球号,里面会整理pdf格式的资料

通过标签索引的旧文和开源材料

也会有一些碎片化的想法,点评

预览时标签不可点

微信扫一扫

关注该公众号

****

****

× 分析

收藏